Negli ultimi mesi abbiamo spesso sentito parlare di “magnifiche sette” e delle performance che tali azioni hanno fatto registrare nel 2023 e stanno facendo registrare nella prima parte del 2024.

In questo approfondimento vedremo quelle che sono le “magnifiche sette”, andando a capire rischi e potenzialità di tali azioni, comprendendo se le attuali valutazioni sono sensate oppure se sul mercato regni una certa euforia irrazionale.

Andiamo con ordine. Con “magnifiche sette” si identificano le big tech Apple, Microsoft, Alphabet (Google), Amazon, Nvidia, Tesla e Meta Platforms, ossia le aziende che coprono circa il 30% del peso totale dell’S&P500.

Nel 2023 le “magnifiche sette” hanno fatto registrare un rialzo di circa l’80%, ben al di sopra del +25% fatto registrare dall’S&P500. Il grafico 1 mostra l’andamento delle “magnifiche sette” dai minimi di mercato dell’ottobre 2022 a gennaio 2024, evidenziando la netta sovra performance rispetto all’S&P500 e all’S&P493.

Grafico 1 – Andamento delle “magnifiche sette” da ottobre 2022

Fonte: https://www.nytimes.com/interactive/2024/01/22/business/magnificent-seven-stocks-tech.html

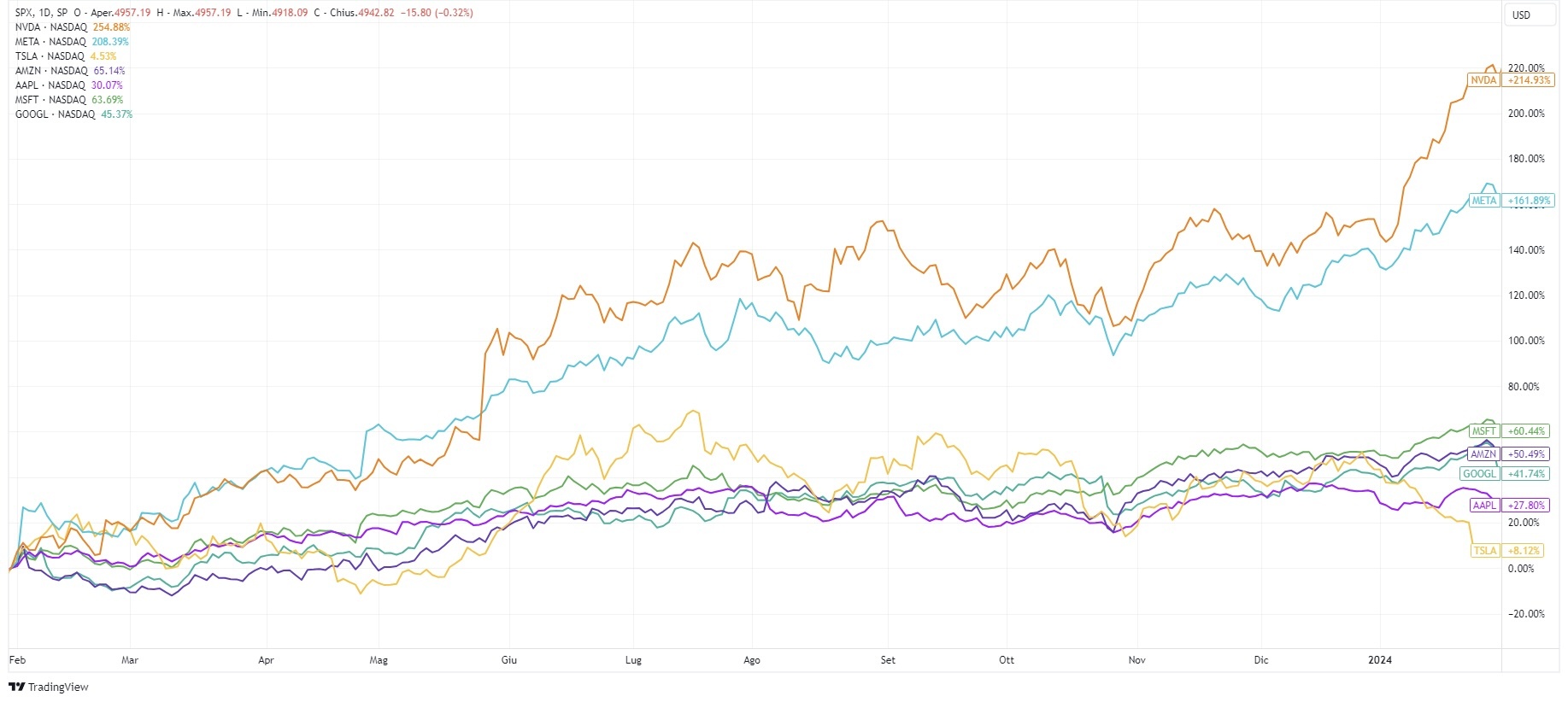

Analizzando la performance delle “magnifiche sette” nell’ultimo anno, Nvidia e Meta hanno fatto registrare, nel periodo compreso tra gennaio 2023 e gennaio 2024, rialzi di prezzo rispettivamente del 215% e del 162%; segue in terza posizione Microsoft che nello stesso periodo ha fatto registrare un rialzo “solamente” del 60%. Il grafico 2 mostra l’andamento delle “magnifiche sette” nel periodo gennaio 2023 – gennaio 2024 evidenziando, eccezion fatta per Tesla, il rendimento positivo offerto nel periodo analizzato dalle singole azioni.

Grafico 2 – Andamento delle “magnifiche sette”, gennaio 2023-gennaio 2024

Fonte: https://it.tradingview.com/

Quali sono le aspettative degli analisti per le “magnifiche sette” nel 2024?

Le aspettative degli analisti per il 2024 si mantengono complessivamente positive per le “magnifiche sette”, con un susseguirsi di rialzi dei target price e delle aspettative di utili e ricavi per le azioni che stanno avendo un momentum positivo (Nvidia e Meta) e un taglio del target price per Tesla complice una trimestrale in chiaroscuro.

La domanda che gli investitori si stanno ponendo è: nel 2024 le “magnifiche sette” faranno ancora meglio dell’S&P500 o si assisterà ad un fisiologico ritorno verso la media?

Attualmente le “magnifiche sette” scambiano ad un rapporto prezzo-utili di 29x ben al di sopra del 17x dello S&P500; da un punto di vista dei multipli, ed in particolare dal punto di vista del P/E, le principali aziende dell’S&P500 sembrano essere leggermente sopravvalutate rispetto all’indice di appartenenza.

D’altra parte, in termini di crescita attesa degli utili per il 2024, gli analisti hanno rivisto al rialzo le proprie aspettative per le “magnifiche sette” del +5% e allo stesso tempo hanno tagliato le aspettative di utile dell’S&P500 dell’1,3%. A tale variazione positiva delle attese di utile delle “magnifiche sette” si aggiungono altri catalizzatori positivi quali l’euforia di breve circa le tecnologie disruptive prodotte dalle “magnifiche sette” nei rispettivi settori e il contesto macroeconomico potenzialmente favorevole.

Gli analisti di JP Morgan e di Goldman Sachs sono positivi per il 2024 delle “magnifiche sette”, affermando come anche quest’anno potrebbero battere nuovamente il mercato visti i catalizzatori positivi di breve periodo, con le aspettative di lungo periodo che si mantengono molto positive.

Il rischio di eccessiva concentrazione degli indici

Qualora la crescita del prezzo azionario delle principali azioni dell’S&P500 dovesse continuare potrebbe manifestarsi il rischio di eccessiva concentrazione di uno dei principali indici azionari del mondo in poche società, andando ad amplificare il rischio specifico vista la minor diversificazione dell’indice.

D’altra parte qualora la crescita di prezzo delle “magnifiche sette” dovesse proseguire gli investitori che hanno investito nell’S&P500, nell’azionario globale o nel NASDAQ100 anderebbero a beneficiarne direttamente in senso positivo, con il rischio concentrazione che giocherebbe a favore.

Il rischio concentrazione giocherebbe contro in caso solamente in caso di crollo dei singoli titoli, crollo che avrebbe il potenziale di far scendere le quotazioni dell’intero indice. Nel caso in cui i crolli fossero però isolati (vedi Tesla dopo la trimestrale di gennaio 2024), l’impatto sull’intero indice verrebbe completamente assorbito da eventuali performance positive degli altri costituenti.

Il rischio per l’investitore resta quindi limitato nel caso di investimento nelle “magnifiche sette” tramite ETF, con la volatilità di un potenziale crollo che sarebbe attutita dall’investimento nell’intero indice. Nel caso di investimento diretto in tutte o in una delle aziende, un potenziale crollo potrebbe avere un impatto significativo, a seconda del crollo del prezzo azionario. Tale scenario, qualora si manifestasse per via di una trimestrale deludente, per via di un cigno nero o di altri fattori esogeni potrebbe fare molto male a chi, provando a sovraperformare il mercato, ha destinato gran parte dei propri capitali all’investimento in singole azioni, assumendosi il rischio specifico.

Diversificare resta sempre la parola d’ordine

In un mercato fatto di eccessi, dove molte azioni hanno raggiunto quotazioni stellari e, alle volte, irragionevoli, la tentazione di salire sul treno per provare a sovraperformare il mercato “tanto il mercato ormai è molto concentrato nelle magnifiche sette” potrebbe essere grande. Di contro, l’assunzione del rischio specifico, considerate le attuali valutazioni, potrebbe essere ingiustificata per i meno propensi al rischio.

Nonostante la sempre maggior concentrazione di alcuni indici, quali ad esempio S&P500 e Nasdaq100, nelle “magnifiche sette”, l’investimento nell’indice piuttosto che l’investimento diretto nella singola società sembra essere la scelta più ragionevole per tutti quegli investitori più equilibrati, con le aspettative di rischio-rendimento che potrebbero non giustificare in molti casi l’assunzione del rischio specifico.

La diversificazione, oltre che riguardare l’asset class dell’azionario statunitense, deve considerare anche l’intera asset allocation di portafoglio. Se la quota di azionario statunitense rispetta la market neutrality all’interno di un’asset allocation efficiente, la rischiosità complessiva dell’allocazione viene ulteriormente ridotta, portando alla conclusione che l’effetto del crollo potenziale di una delle “magnifiche sette” sia a tutti gli effetti marginale.

Diversificare, senza eccedere, resta la parola d’ordine per la crescita del patrimonio nel lungo periodo senza correre eccessivi rischi e senza vedere oscillazioni di portafoglio superiori alla massima perdita tollerabile.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!