Oggi analizziamo un'asset class molto particolare: l'oro. Vediamo perché investire in oro non è così utile per proteggersi dall'inflazione!

L'oro è davvero un'asset class che protegge dall'inflazione?

In un periodo storico in cui, complici gli stimoli monetari messi in atto dalle banche centrali e le restrizioni sul lato dell’offerta di molte materie prime, l’inflazione sta crescendo ben al di sopra dei target delle banche centrali, capire il legame tra l’aumento generalizzato dei prezzi e un asset class come l’oro è molto importante. Visti poi gli eventi dell'ultimo periodo è bene conoscere nel dettaglio quello che spesso viene considerato il bene rifugio per eccellenza. Per un discorso più generale sui beni rifugio ti rimando all'articolo precedente: Asset allocation e beni rifugio: ha senso averne in portafoglio?

Uno dei principali motivi per cui si dovrebbe investire nei mercati finanziari è quello di riuscire a battere l’inflazione, non vedendo così ridotto il proprio potere d’acquisto negli anni. L’inflazione è l’aumento generalizzato del livello dei prezzi e un suo aumento nel tempo indica una riduzione del potere d’acquisto.

Nell’immaginario collettivo l’oro, oltre che fungere da bene rifugio, spesso è anche visto come asset class che protegge il portafoglio dall’inflazione. Lo scopo di questo approfondimento è vedere la correlazione storica tra tasso di inflazione e oro, al fine capire se e quando il metallo prezioso ha protetto gli investitori dall’aumento generalizzato dei prezzi.

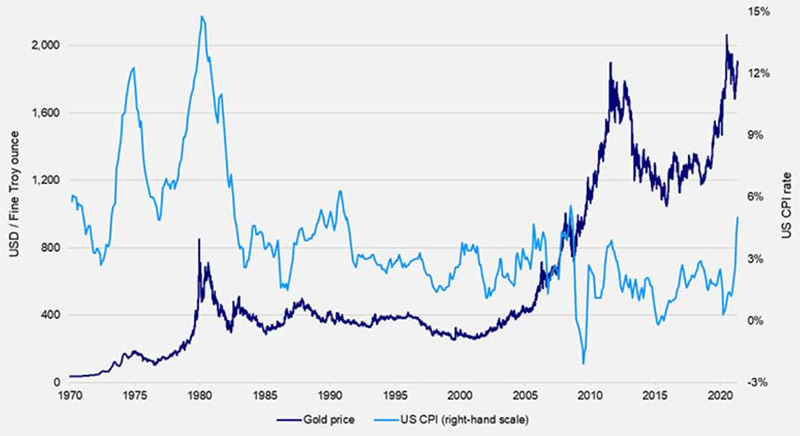

Il grafico 1 mostra l’andamento negli ultimi 50 anni del tasso di inflazione negli Stati Uniti e il prezzo di un’oncia di oro (espresso in dollari). Dal grafico si può notare come l’andamento delle due variabili considerate non sia inversamente correlato, ossia quando una sale l’altra non scende, e viceversa.

Grafico 1 – Andamento del prezzo dell’oncia di oro e dell’inflazione in USA, 1971-2021

Fonte: elaborazione funds-europe.com su dati Bloomberg al 31 maggio 2021

In particolare, la correlazione storica negli ultimi 50 anni tra oro e inflazione è stata relativamente bassa, attestandosi ad un valore di 0,16. Una correlazione di 0 significherebbe che non esiste alcuna relazione tra due variabili, mentre una correlazione di +1 significa che le due variabili si muovono nella stessa direzione.

Analizzando l’andamento delle due variabili, in accordo con quanto supportato dagli analisti di VanEck e Morningstars, l’oro è stata un asset class che ha ben performato in momenti in cui l’inflazione è stata notevolmente elevata, significativamente maggiore rispetto agli obbiettivi fissati dalle banche centrali. In uno studio del World Gold Council, negli ultimi 50 anni l’oro ha avuto un ritorno annuo del 15% quando l’inflazione si è attestata sopra al 3%, appena al di sopra del 6% quando l’inflazione si è attestata sotto al 3%.

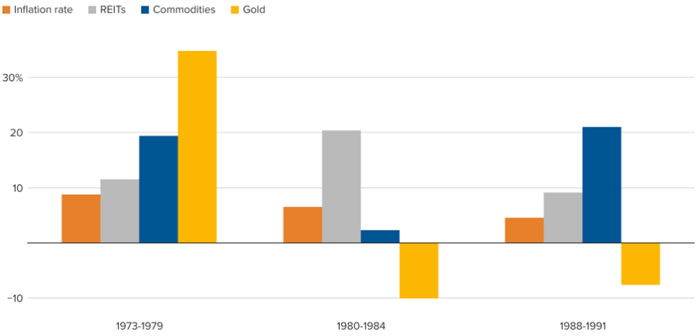

Il fatto che non esista la certezza che qualora ci fosse una fiammata dell’inflazione l’oro genererà ritorni importanti è testimoniato dal grafico 2. Il grafico, elaborazione di Morningstar, mostra il rendimento totale di alcune asset classes quali commodities, REITs e oro, durante periodi di alta inflazione negli Stati Uniti.

Grafico 2 – Rendimento totale di commodities, REITs e oro durante periodi di inflazione

Fonte: cnbc su dati Morningstar

Dal grafico proposto emerge che nel periodo tra il 1973 e il 1979, quando il tasso di inflazione medio negli Stati Uniti è stato dell’8,8%, l’oro ha avuto un rendimento del 35%, battendo di gran lunga le altre asset class. Negli altri periodi storici analizzati, con un inflazione media ben al di sopra degli obbiettivi della FED, l’oro ha avuto un rendimento negativo, evidenziando che di fatto la correlazione tra alta inflazione e aumento del prezzo dell’oro è molto bassa.

Avendo capito che l’inflazione non è il driver principale che fa muovere il prezzo dell’oro, quali sono i fattori che influenzano il prezzo del metallo prezioso?

Il prezzo dell’oro è determinato dall’incrocio tra domanda e offerta e, gran parte del quantitativo di oro è detenuto dalle banche centrali delle maggiori potenze economiche del mondo. L’impatto sul prezzo dell’oro è quindi in parte influenzato dalle decisioni di queste ultime circa le scelte di acquisto o vendita del metallo prezioso.

Un altro fattore che influenza l’andamento del prezzo dell’oro è la paura degli investitori e il loro comportamento. Un’evidenza che proviene dai dati storici è che nei periodi di crisi e di crollo dei mercati, gli investitori si sono rifugiati nell’oro, facendone aumentare il prezzo.

Detenere oro in portafoglio deve essere quindi frutto di un attenta valutazione da parte dell’investitore e non devono essere acquistati strumenti che replicano l’andamento del prezzo della materia prima solamente perché si crede che possa proteggere da un aumento dell’inflazione. Come dimostrano gli studi sopra citati, l’oro ha protetto l’investitore solamente in scenari iperinflazionistici, dove gli investitori hanno visto l’oro come bene rifugio.

In un portafoglio molto ampio e ben diversificato, una quota investita in oro potrebbe avere senso, ma la decisione d’investimento è del tutto soggettiva. Capire che strategia adottare e come suddividere il proprio capitale tra le diverse classi di investimento deve essere il punto di partenza di una attenta pianificazione finanziaria.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!