Dopo anni di tassi molto bassi i titoli di Stato italiani sono tornati ad offrire rendimenti interessanti. È tornato il momento di destinare una parte del proprio capitale ai BTP o è meglio preferire altre tipologie di allocazione?

Il comparto obbligazionario nel 2022

Il 2022 è stato un anno molto negativo per il comparto obbligazionario, specialmente per i titoli a lunga scadenza. Il repentino aumento dei tassi ha provocato un aumento significativo della redditività delle obbligazioni e, ahimè, le obbligazioni già presenti sul mercato hanno di conseguenza avuto una contrazione di prezzo a causa della legge della parità dei tassi di interesse. Per approfondire questo argomento ho già scritto un articolo sul blog (Perché l’aumento dei tassi fa scendere il prezzo delle obbligazioni?).

Un indicatore fondamentale per capire il comportamento che avrà un’obbligazione in funzione di un rialzo o di un ribasso dei tassi di interesse è la duration. Questo ci fa capire come le banche centrali (che decidono i tassi di interesse) possano influenzare, notevolmente, il prezzo di tutte le obbligazioni.

Ogni investitore che alloca i propri capitali in obbligazioni dovrebbe essere a conoscenza della relazione che lega tassi di interesse, duration e prezzo di un’obbligazione al fine di compiere una scelta ponderata.

I principali punti da ricordare sono i seguenti:

- In caso di aspettative di rialzo dei tassi sono da prediligere obbligazioni con breve duration;

- In caso di aspettative di ribasso dei tassi sono da prediligere obbligazioni dalla lunga duration.

Questa regola si basa sul fatto che i titoli a lunga duration sono maggiormente sensibili a rialzi dei tassi, vedendo il prezzo ridursi tanto di più quanto più lunga è la scadenza. Questo perché in caso di rialzo dei tassi, le nuove emissioni obbligazionarie offriranno rendimenti più attraenti della mia obbligazione che troverà quindi acquirenti solamente a prezzi più bassi. Stessa logica vale in caso di aspettative di ribasso dei tassi: la mia obbligazione sarà molto gettonata in vista di nuove emissioni a tassi più bassi, con la diretta conseguenza di un aumento del valore.

Per comprendere l’impatto dei recenti rialzi dei tassi su un BTP a lunga duration guardiamo al grafico del BTP con codice ISIN IT0005441883 e scadenza nel 2072. Lo strumento, emesso nell’aprile 2021 a poco meno di 100 si è deprezzato nel giro di un anno e mezzo di circa il 40%. Il grafico che segue vuole mostrare la performance dello strumento negli ultimi mesi, evidenziando la netta flessione avuta nel prezzo per via delle politiche monetarie restrittive messe in campo dalla BCE per contrastare la crescita del livello dei prezzi.

Grafico Btp con scadenza marzo 2072

Fonte: borsaitaliana.it - clicca sull'immagine per ingrandirla

Dopo anni di tassi di riferimento negativi e conseguenti rendimenti nominali pressoché nulli, i BTP sono tornati ad offrire rendimenti nominali interessanti complice il rialzo dei tassi messo in atto dalle principali banche centrali per rallentare la crescita dell’inflazione.

Una precisazione: ho scritto tassi nominali non a caso, in quanto nel 2021 il rendimento in % dei titoli di Stato era prossimo allo zero mentre nel 2023 è salito intorno ad un 3% anno; tuttavia il rendimento reale è a tutti gli effetti peggiorato: mentre nel 2021 l’inflazione era prossima anch’essa allo 0%, si aveva un rendimento reale nullo (ovvero rendimento nominale – tasso di inflazione); nel 2023, invece, il rendimento reale è a tutti gli effetti negativo in quanto l’inflazione è oltre l’8% (su base annua) ed il rendimento nominale è pari a 3% (quindi 3% - 8% = -5%).

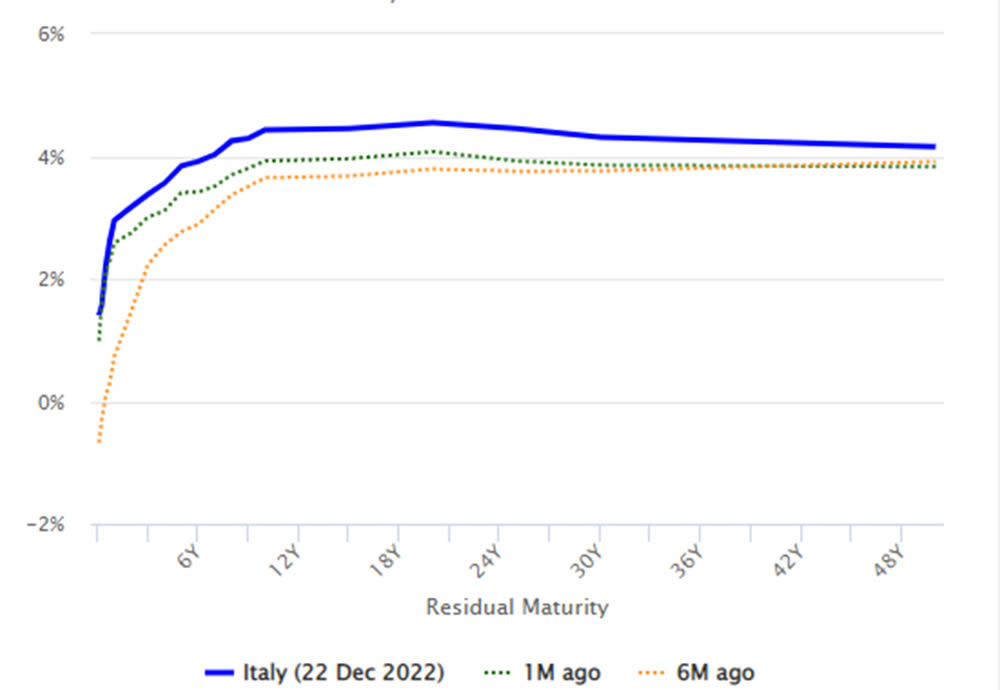

Il grafico che segue mostra la yield curve italiana, ossia la curva che mostra i rendimenti dei titoli di stato italiani per le varie scadenza.

Curva dei rendimenti italiana

Fonte: http://www.worldgovernmentbonds.com/ - clicca sull'immagine per ingrandirla

Dal grafico si può notare come rispetto a 6 mesi fa la yield curve si sia portata al rialzo (linea blu), a testimonianza del rialzo dei rendimenti che c’è stato sui titoli di stato italiani. In particolare, il rendimento di un titolo di stato con scadenza decennale è ben al di sopra del 4% annuo, tasso che negli anni passati sembrava utopia.

Ma veniamo alla domanda posta nel titolo: è tornato il momento di rimettere i BTP in portafoglio dopo decenni di rendimenti praticamente nulli?

Non esiste una risposta univoca a questa domanda in quanto molto dipende da propensione al rischio, obiettivi e portafoglio in essere di ogni investitore. In questo approfondimento andiamo a vedere insieme perché si dovrebbero mettere e perché non si dovrebbero metter in portafoglio titoli di Stato italiani, evidenziando i principali punti di forza e le debolezze dello strumento.

Prima di approfondire punti di forza e di debolezza dello strumento occorre ricordare che in fase di acquisto bisogna sempre considerare la data di scadenza dell’obbligazione (breve – medio – lungo termine), variabile che potrebbe determinare la convenienza o meno nell’acquisto dello strumento.

Perché acquistare oggi titoli di Stato

1. Flusso cedolare

Una delle principali peculiarità della detenzione di titoli di Stato è la cedola, tendenzialmente staccata ogni 6 mesi. Da sempre l’investimento in titoli del debito pubblico italiano hanno rappresentato per il risparmiatore una fonte di flussi cedolari interessanti e l’acquisto sotto la pari di un titolo che a scadenza rimborserà 100 e al tempo stesso offre un buon flusso cedolare può essere un buon affare per l’investitore che non vuole correre eccessivi rischi (soprattutto se sono titoli di Stato a breve – media scadenza in quanto il rischio che l’Italia fallisca da qui a pochi anni è molto basso. Ci tengo a ricordare che il rischio emittente, ovvero che fallisca il soggetto a cui viene prestato il denaro, in questo caso lo Stato italiano, è il rischio maggiore che si corre quando si comprano delle obbligazioni).

2. Potenziale apprezzamento in caso di ritorno di una politica monetaria accomodante

Uno dei principali driver del prezzo dei titoli obbligazionari sono le decisioni di politica monetaria delle banche centrali. In caso l’Eurozona entrasse in una fase di recessione pesante la BCE potrebbe essere costretta a ridurre il livello dei tassi di interesse, facendo apprezzare i titoli obbligazionari con duration più elevate (il contrario di quanto avvenuto nell’ultimo anno). Questo permetterebbe quindi di avere un extra-rendimento rispetto alle cedole e dall’eventuale guadagno in conto capitale che si sa già di avere al momento di acquisto (ipotizzando un rischio emittente nullo sulle brevi – medie scadenze).

3. Potenziale accrescimento di credibilità dell’Italia sul panorama mondiale

Dopo decenni di governi con maggioranze poco solide, l’Italia ha una maggioranza di governo solida che, salvo imprevisti, dovrebbe governare per i prossimi 5 anni senza interruzioni di mandato. La continuità di un governo, l’attuazione di riforme volte a ridurre il debito pubblico e la potenziale crescita economica del Paese potrebbero essere elementi che andrebbero ad aumentare la credibilità dell’Italia e dei suoi titoli di debito.

Perché non acquistare oggi titoli di Stato

1. Home bias

L’investitore con reddito derivante da lavoro svolto su suolo italiano ed investimenti in essere già molto concentrati nel Paese potrebbe esporsi all’home bias (Home bias: acerrimo nemico della diversificazione). La diversificazione è alla base di ogni portafoglio efficiente e troppi investimenti concentrati nella medesima area geografica potrebbero portare ad inefficienze. Non dimentichiamoci che, in media, gli investitori in btp Italiani risiedono in case di proprietà (in Italia) ed il loro lavoro è legato ad aziende italiane (che sono influenzate dalle politiche economiche e monetarie). Il rischio Italia è già molto presente in questa categoria di investitori.

2. Potenziale perdita di credibilità dell’Italia sul panorama mondiale

Così come una maggioranza di governo solida potrebbe portare ad una ritrovata credibilità per l’Italia, eventuali riforme e/o dichiarazioni in contrasto con i principi dell’Unione Europea e della moneta unica potrebbero portare molte turbolenze sul debito pubblico italiano. Il debito pubblico italiano ha un valutazione secondo le agenzie di rating di poco sopra l’investment grade, a testimonianza che eventuali passi falsi potrebbero portare il debito del Paese alla perdita dello status di investment grade e a conseguenti vendite diffuse.

Italia: il rating | ||

|---|---|---|

| Agenzia | Rating | Outlook |

| S&P | BBB | Stabile |

| Moody's | Baa3 | Negativo |

| Fitch | BBB | Stabile |

3. Inasprimento della politica monetaria

I mercati stanno attualmente scontando un rallentamento della politica monetaria restrittiva, prezzando una recessione nell’Eurozona. Qualora non si avesse recessione ma una continua crescita economica seguita da un ritorno di fiamma persistente dell’inflazione, la BCE potrebbe essere costretta a proseguire con i rialzi dei tassi al fine di rallentare la crescita del livello dei prezzi. Tale condizione potrebbe portare ad ulteriori discese per i BTP ad elevata duration secondo il meccanismo spiegato. In sostanza: non solo non è detto che il peggio sia passato, ma potrebbe non essere ancora arrivato!

Alla luce dei vantaggi e degli svantaggi appena evidenziati, quello dei titoli di Stato italiani potrebbe essere un investimento interessante per certi investitori e meno interessante per altri. La scelta di inserire strumenti del debito pubblico in un portafoglio deve quindi considerare diversificazione, pianificazione ed efficienza, i pilastri sui quali ogni investimento di qualità deve basarsi.

Ogni investitore dovrebbe ponderare al meglio i pro e i contro dell’investimento in BTP, considerando i propri obiettivi, la propria propensione al rischio e il portafoglio in essere.

Compresa la propria tolleranza al rischio e i propri obiettivi di investimento l’investitore deve ben comprendere come lo scenario macroeconomico potrebbe impattare sull’investimento che si va ad effettuare, considerando tutti i possibili scenari che potrebbero concretizzarsi.

Ciò che maggiormente rileva è che i rendimenti attualmente offerti dai titoli governativi italiani (e non solo) sono tornati ad essere interessanti, soprattutto per tutti quegli investitori che, in un portafoglio efficiente e diversificato, vogliono inserire strumenti che vanno a garantire un buon flusso cedolare e/o un potenziale apprezzamento del capitale investito in caso di acquisto sotto la pari.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!