L’interesse composto è un’arma fondamentale che ogni investitore dovrebbe conoscere prima di addentrarsi nel mondo degli investimenti. Andando con ordine, prima di approfondire le potenzialità dell’interesse composto, occorre definire e spiegare cosa sono i tassi di interesse e perché sono fondamentali in economia.

I tassi di interesse

I tassi di interesse indicano quanto costa prendere denaro in prestito (se necessito di denaro per un progetto/acquisto) e quanto possono fruttare i tuoi risparmi alla concessione di un prestito (se ho risparmi accantonati da investire). Ad esempio, se siamo correntisti e depositiamo i nostri risparmi su un conto di risparmio, l’interesse è il rendimento che riceviamo sulla somma depositata dalla banca. D’altra parte, se siamo mutuatari e chiediamo un prestito alla banca, l’interesse indica quanto paghiamo per il prestito.

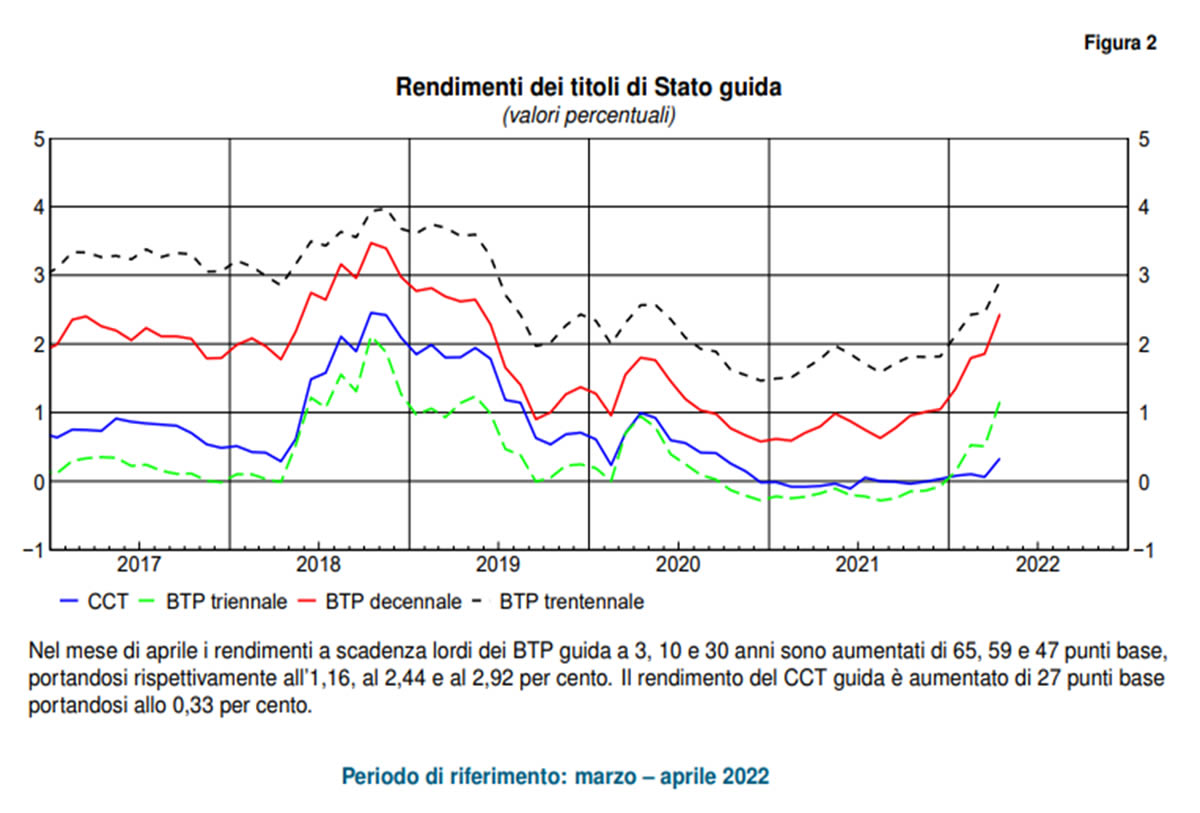

Facendo riferimento all’Italia, il grafico che segue, tratto dal sito della Banca d’Italia, mostra i rendimenti per coloro che hanno investito in titoli di Stato del nostro Paese nel periodo marzo-aprile 2022, ricordando che ogni Stato emette debito (su cui paga appunto interessi) per finanziare la spesa interna.

Il Btp a 10 anni (linea rossa), uno dei principali strumenti emessi dallo Stato italiano per finanziare il proprio debito pubblico, nel periodo marzo-aprile 2022 ha mostrato, così come gli altri strumenti considerati, un rialzo dei rendimenti nominali (al netto del tasso d’inflazione), mostrando come il rendimento per coloro che avessero deciso di prestare denaro allo Stato investendo in Btp decennali ad aprile 2022 fosse di gran lunga maggiore del rendimento di coloro che hanno investito in Btp nel 2021.

Tasso di interesse semplice vs. tasso di interesse composto

Chiarito cosa sono i tassi di interesse e la dinamica in atto sui tassi di interesse italiani, è possibile ora approfondire quelli che sono il tasso di interesse semplice e il tasso d’interesse composto.

Considerando uno strumento che offre un rendimento del 2% annuo per 10 anni. A fronte di un capitale investito di 10.000 euro, l’interesse semplice corrisponde a 200 euro annui (2000 euro totali nei 10 anni). L’interesse semplice offre quindi un flusso certo, che dipende ovviamente dall’affidabilità del debitore, e prestabilito durante i 10 anni.

L’interesse composto si differenzia dall’interesse semplice in quanto è definibile come l’interesse sugli interessi in quanto i flussi (sotto forma di cedole o dividendi) dell’esempio precedente sono automaticamente reinvestiti, facendo accrescere il capitale su cui sarà calcolato l’interesse l’anno successivo.

Riprendendo i dati dell’esempio sull’interesse semplice, il rendimento ottenuto il secondo anno da parte dell’investitore in caso di regime di interesse composto non sarebbe stato di 200€, come nel caso di interesse semplice, ma 204€ in quanto i 200€ di interesse maturati il primo anno sarebbero andati ad accrescere il capitale di 10.000 portandolo a 10.200 e il 2% di rendimento sarebbe stato calcolato su tale capitale. In caso di interesse composto quindi, il flussi percepiti annualmente sotto forma di interessi sono reinvestiti.

In 10 anni, in regime di interesse composto, l’investimento avrebbe reso 12.189,94€, circa 190€ in più che nel caso di regime di interesse semplice. Ovviamente l’esempio ha lo scopo di chiarire la tematica e la differenza tra interesse semplice e composto non sembra così evidente: le divergenze tra interesse semplice e interesse composto crescono al crescere del capitale, al crescere dell’interesse percepito e al crescere del periodo d’investimento (Calcolatore interesse semplice vs. composto).

La differenza tra interesse semplice e interesse composto fa comprendere come in caso di un orizzonte temporale lungo, preferire il reinvestimento degli interessi (effettuato in automatico nel caso di ETF ad accumulazione o di strumenti che esplicitamente reinvestono i flussi che avrebbe dovuto percepire l’investitore) è una scelta sensata in quanto potrebbe garantire un rendimento maggiore al termine del periodo di investimento prefissato.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!