“Vorrei fare il fondo pensione ma quale è il migliore per me? Come capisco se è efficiente la scelta che ho fatto?”

Se sei arrivato a leggere questo articolo e non sei informato sui fondi pensione guarda prima il video sulla previdenza complementare e leggi il seguente articolo: “Perché ha senso fare un fondo pensione”.

Se invece sei già informato su questi argomenti ora andiamo ad approfondire le tipologie di fondi pensione esistenti.

Diciamo che gli stessi possono essere divisi in 3 grandi gruppi:

- PIP ovvero i Piani Individuali Pensionistici;

- FPA ovvero i Fondi Pensione Aperti;

- FPN ovvero i Fondi Pensione Negoziali.

All’interno di ognuno dei 3 macro gruppi vi sono tantissimi fondi pensioni delle più disparate case di investimento. Quali sono le differenze?

PIP - Piani Individuali Pensionistici

Sono solitamente i fondi pensione che vengono fatti in assicurazione oppure sono stati sottoscritti in banca parecchi anni fa. Sono spesso molto costosi e capita talvolta abbiano anche commissioni di ingresso che vanno a ridurre la redditività in modo esponenziale.

FPA - Fondi Pensione Aperti

Sono i fondi pensione ai quali hanno accesso tutti. Sono moltissimi e quindi all’interno è importante essere in grado di discernere quelli di qualità da quelli che in realtà non ne hanno. I costi possono essere sia bassi che alti: dipende dalla qualità del fondo pensione aperto che seleziono.

FPN - Fondi Pensione Negoziali

Sono i fondi pensione di categoria ai quali non possono accedere tutti i lavoratori. Per verificare se esiste il fondo pensione negoziale per la tua categoria vai sul sito www.covip.it e cerca nell’albo se esiste un fondo pensione relativo alla tua. Solitamente sono i fondi più efficienti perché hanno dei costi molto bassi.

La valutazione dei costi per un fondo pensione è parecchio rilevante, perché, essendo strutturati in un’ottica di lunghissimo periodo, i costi possono ridurre sensibilmente il guadagno totale potenziale del denaro versato nel fondo.

Infatti nella nota informatica obbligatoria per legge per ogni fondo pensione troviamo la seguente frase:

È importante prestare attenzione all’indicatore sintetico dei costi (o ISC) che caratterizza ciascun comparto. Un ISC del 2% invece che dell’1% può ridurre il capitale accumulato dopo 35 anni di partecipazione al piano pensionistico di circa il 18% (ad esempio, lo riduce da 100.000 euro a 82.000 euro).

Questo fa comprendere quanto sia importante verificare che i costi non siano eccessivi.

Come linea di massima, se possibile, ha senso fare il FPN, per contro, se non si ha la disponibilità bisogna trovare un FPA che garantisca dei costi sotto la media nel panorama dei FPA.

Dove trovare la scheda dei costi

Ora potresti pensare… Si, va bene, ma come posso fare? Semplice, basta andare a controllare la scheda dei costi del fondo pensione che vuoi analizzare.

La trovi andando sul sito www.covip.it e cliccando sulla voce elenco schede costi

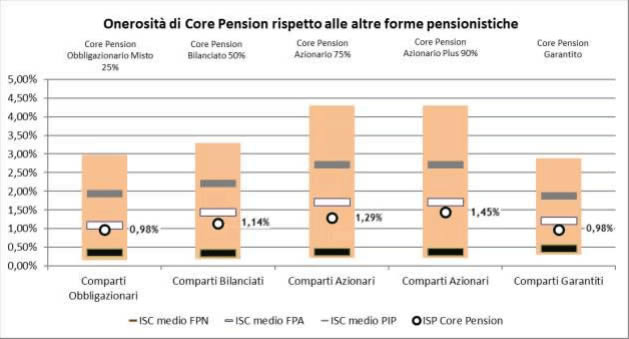

Inoltre in ognuna delle schede costi è presente il seguente grafico, che evidenzia chiaramente quali siano i costi del fondo pensione consultato in relazione alla media dei costi delle diverse categorie di fondo pensione.

L’onerosità del fondo in questione (nel nostro caso di Core Pension) è evidenziata con un punto; i trattini indicano i valori medi, rispettivamente, dei fondi pensione negoziali (FPN), dei fondi pensione aperti (FPA) e dei piani individuali pensionistici di tipo assicurativo (PIP). Il grafico indica l’ISC minimo e massimo dei comparti dei FPN, dei FPA e dei PIP complessivamente considerati e appartenenti alla stessa categoria di investimento.

L’onerosità del fondo in questione (nel nostro caso di Core Pension) è evidenziata con un punto; i trattini indicano i valori medi, rispettivamente, dei fondi pensione negoziali (FPN), dei fondi pensione aperti (FPA) e dei piani individuali pensionistici di tipo assicurativo (PIP). Il grafico indica l’ISC minimo e massimo dei comparti dei FPN, dei FPA e dei PIP complessivamente considerati e appartenenti alla stessa categoria di investimento.

Come vedi è molto semplice capire quanto costa il singolo comparto di un fondo pensione e soprattutto, quanto costa rispetto alla media degli altri fondi pensione.

Avere un fondo pensione non eccessivamente oneroso è fondamentale per avere una crescita sostanziosa del tuo accantonamento previdenziale, non è assolutamente un elemento da trascurare.

Vuoi stimare la redditività del tuo accantonamento pensionistico? Usa lo stimatore di accantonamento pensionistico gratuito!

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!