"Non posso investire perché se mi succedesse qualcosa la mia famiglia deve andare avanti...". Ha davvero senso come scusante?

“Non posso permettermi di perdere i soldi che ho messo da parte nel tempo dato che ho moglie/marito e figli quindi non investo e lascio il denaro sul conto corrente”.

Molte persone usano questa scusa per non investire perché credono davvero sia una scelta di buon senso.

Analizziamo la situazione con un esempio esplicativo

Ipotizziamo un nucleo famigliare composto da 4 persone (marito, moglie e due figli) con un unico reddito mensile pari a 3500 euro, un risparmio mensile di 500 euro per un periodo pari a 18 anni (circa 90.000 euro senza aver mai investito nulla), un’eredità di euro 100.000 quindi, una famiglia con un patrimonio complessivo pari ad euro 190.000.

Il soggetto produttore unico del reddito, marito o moglie che sia, non ha mai investito il patrimonio accumulato convinto del fatto che, nel caso in cui morisse, lo stesso patrimonio, dilazionato nel tempo, verrebbe utilizzato nel tempo dai membri del proprio nucleo famigliare per il proprio sostentamento. Con sacrifici ovviamente ma quel gruzzolo creato con fatica insieme a quello ereditato, riuscirebbe a sostenere con dignità i propri famigliari.

Facciamo due conti concreti in caso di morte del soggetto generatore di reddito:

In ogni caso la famiglia composta da 4 elementi ha sempre risparmiato 500 euro su un reddito di 3500 euro mensili. Morendo uno dei soggetti ipotizziamo che le spese si riducano di ¼ quindi la famiglia per continuare a vivere con il medesimo tenore di vita, necessita di un reddito mensile di euro 2250 (¾ di 3000 euro di spese). Spesa annua pari a 2250*12= 27.000€.

In totale posseggono un gruzzolo pari ad euro 190.000€ quindi per esaurirlo impiegherebbero circa 7 anni (190mila€/27mila€). È vero che oltre al loro gruzzolo dovrebbero conteggiare anche la pensione indiretta, ma essendo la stessa piuttosto bassa, potrebbero al massimo prolungare fino a 10 gli anni di sopravvivenza.

È evidente che il problema non si risolva mettendo da parte 500€ al mese.

Soluzione

Una soluzione? Assicurarsi dall’evento catastrofico relativo alla morte dell’unico soggetto generatore di reddito.

Come? Stipulando una TCM (temporanea caso morte) ovvero una polizza che, in caso di morte del contraente (il soggetto monoreddito), possa garantire ai beneficiari un patrimonio tale da garantire il mantenimento dello stile di vita che hanno sempre avuto.

I costi? Sicuramente meno elevati di quanto tu stia pensando. Ovviamente sono crescenti con l’aumentare dell’età del soggetto in quanto la probabilità di morire è evidentemente più alta da anziani che da giovani.

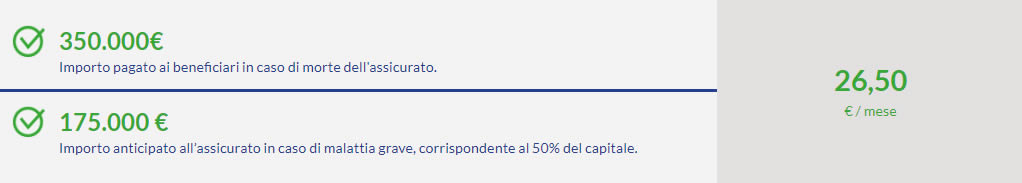

Esempio per un soggetto maschio 40enne non fumatore

Come proteggere il tenore di vita della tua famiglia

Con solo 26,50€/mese (valore preso da uno dei tanti simulatori sul web, ce ne saranno sicuramente di più convenienti e di più cari ma poco conta per l’esempio) puoi garantire una vita dignitosa alla tua famiglia anche se dovesse accaderti qualcosa di spiacevole.

Inoltre hai la possibilità di investire quel capitale che hai sul conto corrente con la finalità di poter ulteriormente migliorare il tenore di vita della tua famiglia già da oggi sapendo di essere coperto nel caso in cui lo sfortunato e triste evento si verificasse.

La spesa di 26,50€ al mese corrisponde ad un costo di circa 310 euro annui. In proporzione al capitale dell’esempio (190.000,00€) la spesa per la TCM è pari allo 0,16% del capitale.

Un risultato facilmente raggiungibile anche da un investimento a basso rischio.

Ricapitolando

Il nucleo famigliare con una spesa di 300 euro annui è veramente tutelato in caso di morte del soggetto monoreddito.

Il capitale accumulato negli anni e non utilizzato perché considerato un “fondo imprevisti” in realtà è patrimonio sbloccato ed utilizzabile.

Fruendo per investimento del capitale citato nell’esempio, sarà sufficiente ricavare un rendimento maggiore dello 0,16% per parlare già di guadagno. Dato che ad oggi, con una struttura di portafoglio in obbligazioni/titoli di Stato si può avere senza eccessivi sforzi una redditività netta annua intorno al 3% è evidente come ci sia un incremento patrimoniale rilevante.

Per quanto riguarda le somme dell'esempio parliamo di circa 5700 euro euro netti all'anno dai quali sottrarre i 300 euro della polizza TCM. E dunque la famiglia avrebbe un'esigenza effettivamente coperta ed un surplus di 5400 euro netti annui.

Dopo quanto sopra non ritieni che investire sia più sensato che lasciare il denaro sul conto corrente?

(conto che oltre a tutto subisce l’inflazione che, per semplificazione, non ho considerato nell’esempio trattato)

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!