Nel video di oggi parliamo di un errore nei processi di investimento di moltissimi italiani: l’Home Bias. Che cosa è l’Home Bias?

L’home bias spiegato con un esempio

L’home bias è uno degli errori più gravi che, a livello di investimenti finanziari, un risparmiatore potrebbe fare. Per spiegare in cosa consista l’home bias facciamo l’esempio di Mario Rossi, investitore di mezz’età che vive e lavora in Italia. Mario ha acceso un mutuo vent’anni fa e ha davanti a sé ancora dieci anni di rate per terminare l’acquisto della propria abitazione. Mario lavora in una nota azienda quotata del centro Italia e con il denaro che risparmia ogni mese investe in azioni dell’azienda in cui lavora, in altre azioni di aziende italiane e in Btp.

Mario è vittima di quello che in finanza comportamentale viene definito home bias, l’errore cognitivo che porta una persona ad allocare i propri capitali in ciò che è ritenuto familiare e conosciuto.

L’esempio proposto è estremo. Non di rado però mi è capitato di analizzare portafogli in strumenti finanziari di risparmiatori italiani fortemente concentrati in azioni e obbligazioni italiane.

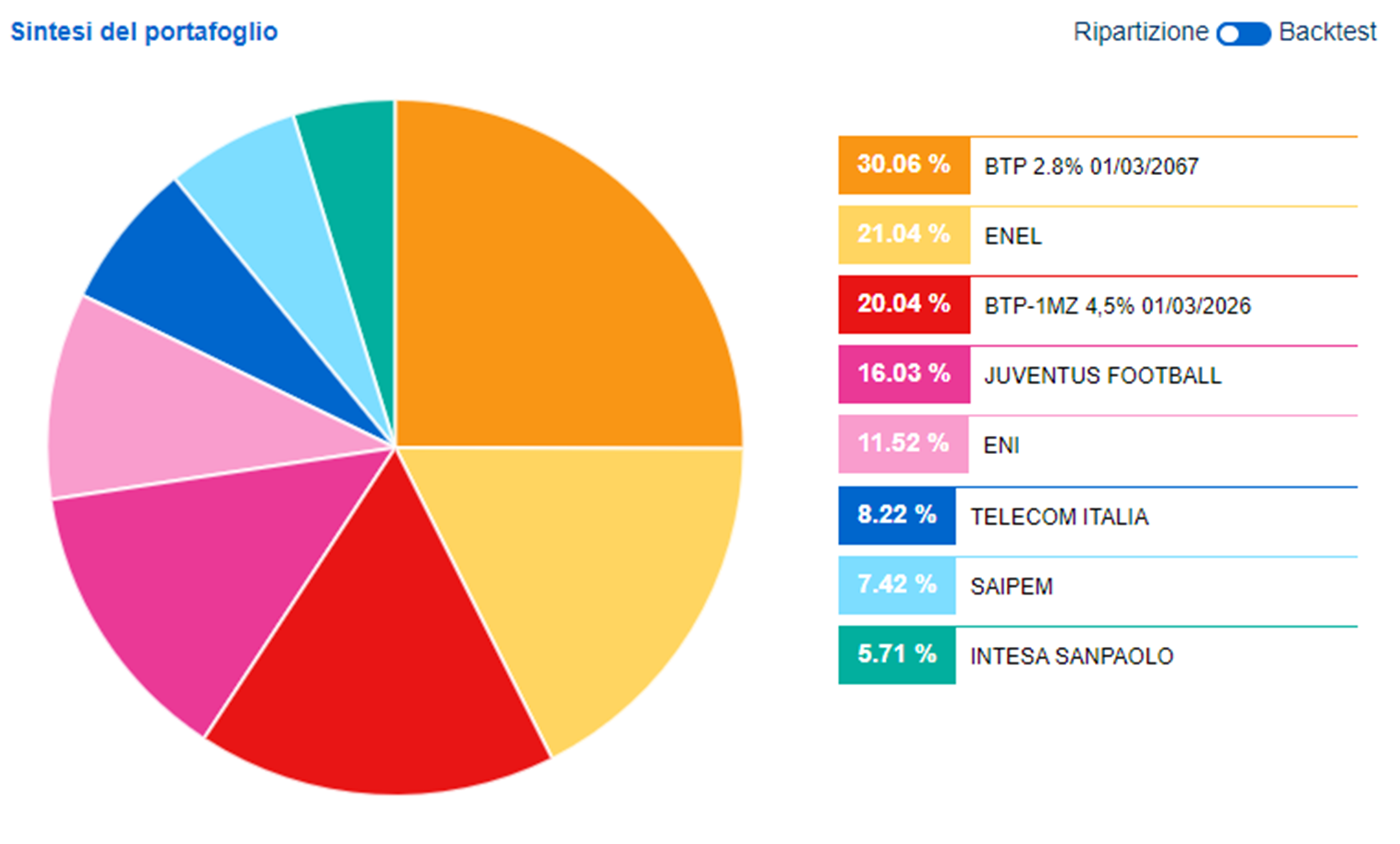

L’immagine 1 mostra l’allocazione del portafoglio di Mario Rossi, evidenziando la ripartizione tra aziende quotate italiane e titoli di Stato. Nota bene: il nome Mario Rossi è inventato ma il portafoglio mostrato nell’immagine è quello di un risparmiatore che ha richiesto la diagnosi di portafoglio (Diagnosi di Portafoglio).

Immagine 1 – il portafoglio dell’investitore affetto da home bias

Il portafoglio analizzato, composto così come mostrato dall’immagine 1, presenta numerose inefficienze, su tutte l’assenza di diversificazione. Avere azioni dell’azienda in cui si lavora, azioni di aziende italiane e obbligazioni governative domestiche espone l’investitore ad un elevatissimo rischio in caso di difficoltà economiche dell’Italia o dell’azienda in cui lavora.

Ipotizziamo ad esempio che l’Italia sia in difficoltà nel ripagare i propri debiti e le proprie obbligazioni perdano di valore: il 42% del portafoglio dell’investitore andrebbe in sofferenza, portando a perdite importanti qualora l’Italia dichiarasse fallimento sulle proprie obbligazioni. Allo stesso modo, qualora l’azienda in cui lavora l’investitore avesse difficoltà finanziarie potrebbe manifestarsi uno scenario “apocalittico” con la perdita significativa di valore delle azioni dell’azienda più la perdita del lavoro.

Il portafoglio con home bias vs un portafoglio diversificato

Compreso cos’è l’home bias e il costo che potrebbe avere nel caso di dissesti dell’Italia o delle aziende in cui si sono investiti ingenti quantità di capitali, vediamo come potrebbe essere composto, in termini di asset allocation, un portafoglio efficiente e confrontiamo la performance di tale portafoglio con il portafoglio “home bias”.

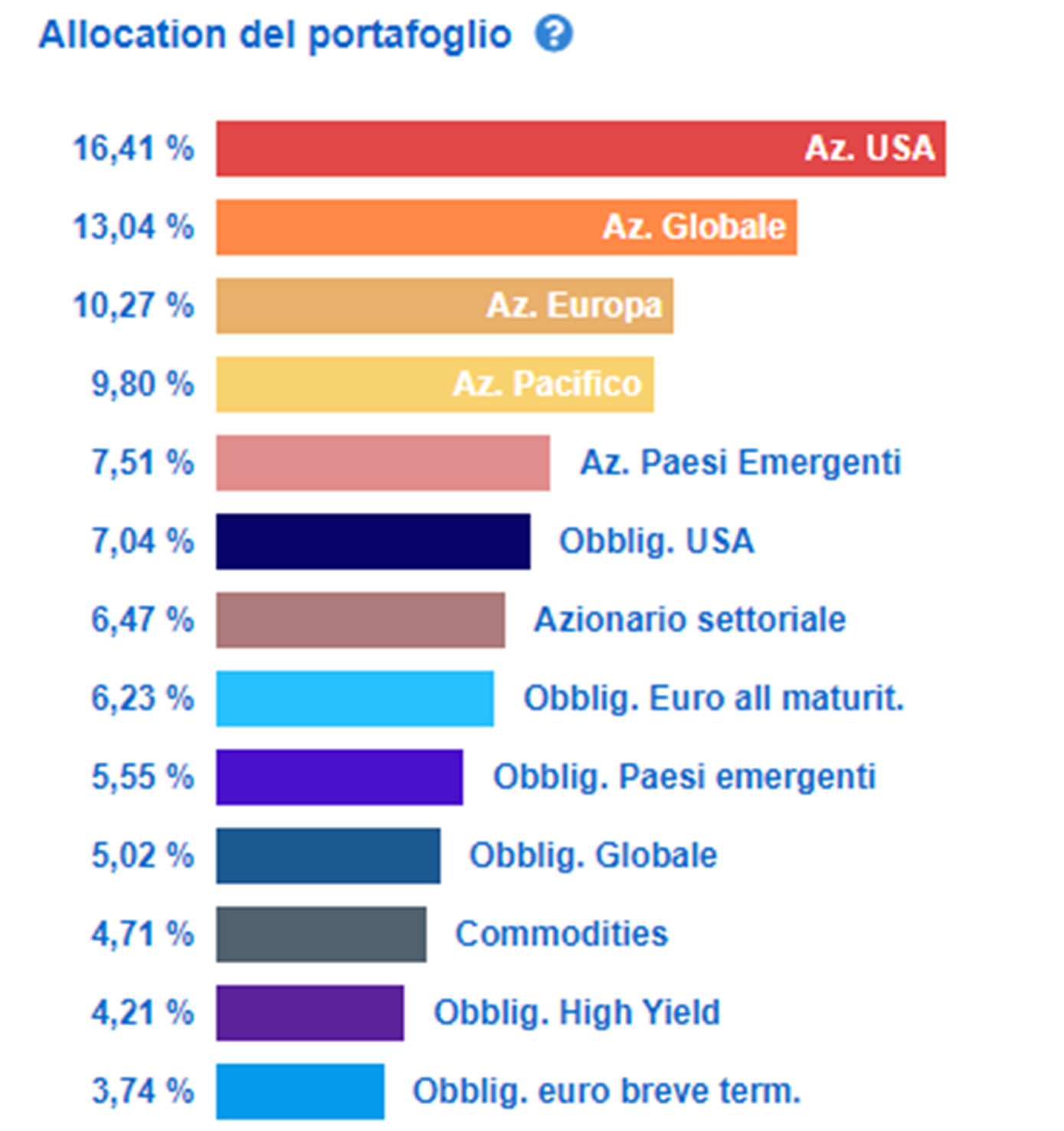

L’immagine 2 mostra una potenziale asset allocation diversificata ed efficiente, asset allocation che, se replicata con strumenti finanziari efficienti e poco costosi come gli ETF, avrebbe un differenziale di rendimento atteso notevole rispetto al portafoglio “home bias”.

Immagine 2 – L’asset allocation di un portafoglio efficiente per un profilo di rischio aggressivo

Confrontando la performance nel triennio agosto 2020 – agosto 2023 del portafoglio che replica l’asset allocation presentata nell’immagine 1 (linea rossa) con il portafoglio “home bias” emerge come il differenziale di performane sia stato notevole (grafico 1)

Grafico 1 – backtest a 3 anni del portafoglio “home bias” vs il portafoglio “aggressivo”

Nel triennio analizzato, il portafoglio diversificato aggressivo ha avuto un rendimento cumulato di poco meno del 20% contro il portafoglio “home bias” che ha perso il 16,44% complice la decisa perdita di valore dell’obbligazionario con lunga duration (Perché l’aumento dei tassi fa scendere il prezzo delle obbligazioni?) e le performance non eccellenti delle azioni delle aziende selezionate per l’investimento.

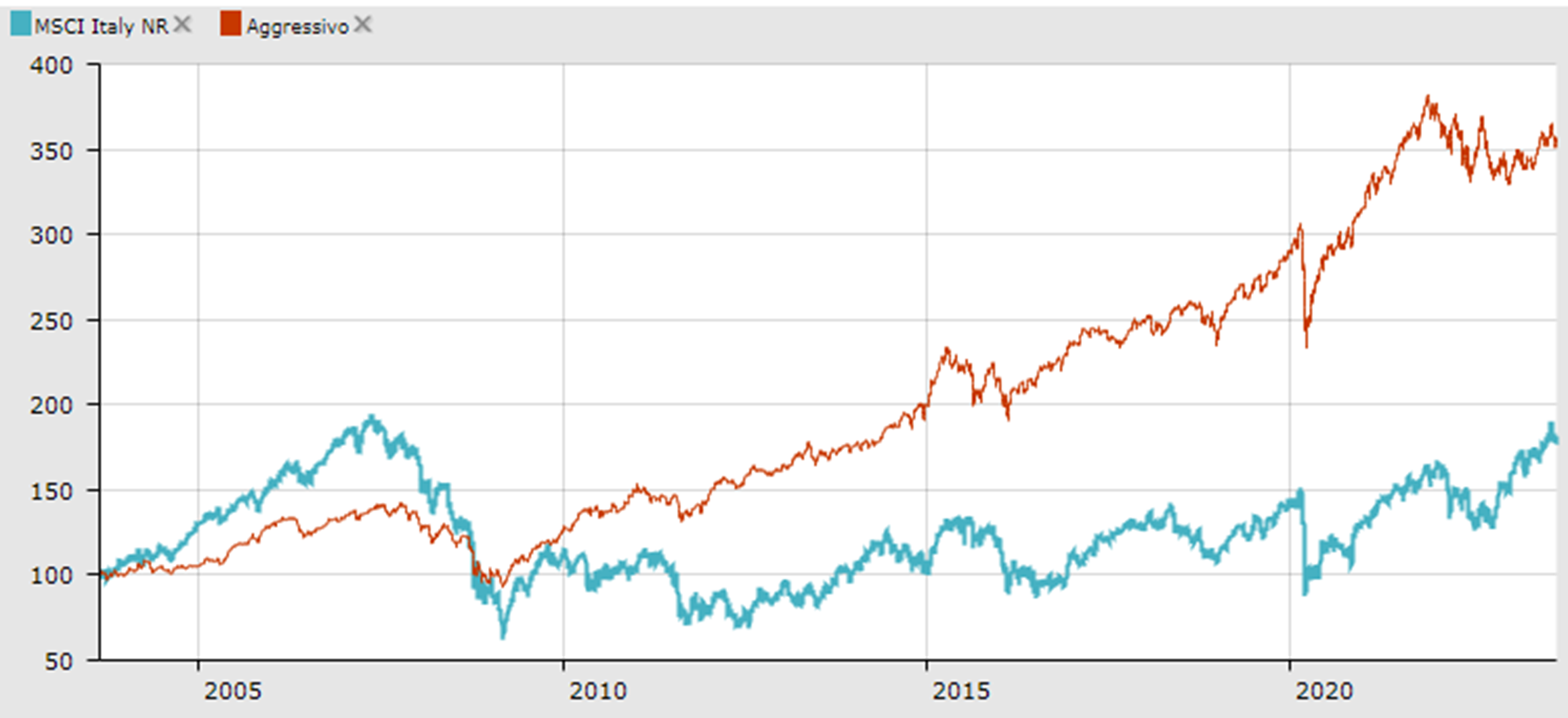

Allungando il backtest a vent’anni e prendendo come benchmark di riferimento per il portafoglio “home bias” l’indice azionario MSCI Italy, indice rappresentativo delle 23 aziende quotate italiane a maggior capitalizzazione, il differenziale di performance è ancora importante, con il portafoglio aggressivo che ha reso mediamente il 6,53% annuo e l’indice azionario italiano che ha reso il 2,98% annuo.

Il grafico 2 mostra il differenziale di performance tra il portafoglio aggressivo ben diversificato e l’indice azionario MSCI Italy negli ultimi 20 anni.

Grafico 2 – MSCI Italy vs Portafoglio aggressivo, 2003-2023

Come avrai avuto modo di constatare dall’approfondimento fatto, diversificare è fondamentale per massimizzare il rendimento atteso dai propri investimenti a parità di rischio assunto (I pilastri dell'investimento finanziario: la diversificazione).

Nel caso del portafoglio “home bias”, l’assenza di diversificazione è amplificata dal fatto che l’investitore, oltre che avere la totalità dei propri investimenti legati all’Italia, è residente e lavora in Italia.

Conclusione

Per l’investitore italiano, allocare i propri rispari esclusivamente in titoli di Stato domestici e aziende quotate sul principale listino italiano, il FTSE MIB, potrebbe essere una scelta dal costo elevatissimo.

Investire prevalentemente i propri risparmi sul mercato azionario ed obbligazionario domestico non ha senso in quanto la poca diversificazione implicherebbe una rischiosità elevata per l’investimento. In caso infatti di dissesto dell’Italia e di una necessità di rinegoziazione del proprio debito pubblico si innescherebbe un effetto domino pericolosissimo per l’investitore che ha concentrato i propri investimenti interamente nel portafoglio “home bias”.

Oltre all’aumento del rischio e alla poca diversificazione, allocare i propri risparmi unicamente nel mercato domestico ha un costo opportunità elevatissimo, costo-opportunità che va nell’ordine di qualche punto percentuale all’anno e dipende ovviamente dalle azioni selezionate.

Il fatto che si sentano spesso nominare aziende domestiche è del tutto naturale in quanto residenti in Italia: ciò non significa che si conosca l’azienda dal momento che, per conoscerla, occorre analizzarne i bilanci, stimarne la crescita attesa dei flussi di cassa, conoscere il management e comprendere se le stime fatte delle guidance circa la crescita attesa siano veritiere o meno. Non cadete nell’errore di credere di conoscere un’azienda (e acquistarne le azioni) solamente perché vi sembra familiare!

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!