Warren Buffett è uno degli investitori più famosi e di maggiore successo della storia. È il presidente e CEO della Berkshire Hathaway, una dei più holding finanziare al mondo ed è noto per essere il principale esponente del “value investing”.

In un recente articolo dal titoli Il metodo con cui Warren Buffett è diventato uno dei più grandi investitori di sempre avevo analizzato lo stile di investimento di Warren Buffet, spiegando le logiche e la metodologia dietro alla sua strategia. In questo articolo invece ci soffermeremo sulle origini storiche del nostro protagonista, di come partendo quasi da zero è diventato una delle persone più ricche al mondo.

Le origini del successo

Warren Buffett nasce il 30 agosto del 1930 ad Omaha in Nebraska. Il papà, Howard Buffett, era un broker prima per la Union Street Bank e poi mettendosi in proprio con una sua agenzia. Probabilmente influenzato dalla passione per il mondo degli investimenti grazie a suo padre, già da ragazzo si erano messe in luce le sue spiccate capacità imprenditoriali. Quando non andava a scuola lavorava nel negozio di alimentari del nonno oltre che vendere chewing gum e coca-cola agli amici. Si mise anche a distribuire porta a porta i giornali alla mattina, mettendo in piedi assieme ai suoi amici un vero e proprio sistema ben organizzato.

Entrò alla Columbia University, dove insegnava Benjamin Graham esperto in investimenti, che diventò velocemente il suo mentore. Dopo la laurea, Warren Buffett lavorò per la società newyorkese Graham-Newman Corp, il primo hedge fund della storia. Nel 1956 Graham andò in pensione e gli offrì la carica di socio della società, ma Buffett rifiuta e torna a Omaha, la sua città natale per lanciare una sua attività: viene fondata la Buffett Partnership Ltd.

Riprendendo la nostra storia da dove avevamo terminato nell’articolo precedente, quello appunto sul metodo Warren Buffet, torniamo nel 1962 e Warren Buffett compra le prime azioni della Berkshire che sono appena crollate fino al prezzo di 8 dollari per azione. Buffett, seguendo gli insegnamenti di Graham, aveva analizzato l’azienda e si era conto che il prezzo delle azioni era minore del valore del capitale proprio della società risultante dal bilancio (valore di libro), ovvero il cosiddetto Book Value. Era un investimento che faceva al caso suo. La Berkshire Hathaway ora la conosciamo come una delle holding finanziarie più grandi al mondo ma dobbiamo immaginarci che all’epoca era un’azienda tessile in declino in business molto ciclico.

Nel 1965 Buffett raggiunse la maggioranza azionaria, e ne assunse il controllo, con un prezzo medio di acquisto di 14.86$ dollari ad azione. La Berkshire Hathaway nei primi due anni andò molto bene e grazie alle abilità di Buffett si riuscirono a tagliare significativamente i costi permettendo un aumento del margine di profitto. Questi ottimi risultati finanziari garantirono grandi utili, questi però, non vennero reinvestiti nel tessile. Fu la mossa vincente di Buffett: reinvestì gli utili in partecipazioni azionarie, quello che sapeva fare meglio, trasformando gradualmente la Berkshire in una Holding di partecipazioni.

Il primo acquisto fu la National Indemnity Co., una compagnia di assicurazioni, poi acquistò la Illinois National Bank; entrambi gli investimenti si rivelarono vincenti e nel giro di pochi anni la Berkshire si assicurò un ottimo flusso di cassa.

In quel periodo le quotazioni di Wall Street però avevano raggiunto livelli molto elevati ed il grande pubblico si stava orientando sempre più verso il breve periodo cercando di beneficiare del trend di mercato. Buffett non trovava più azioni sottovalutate da acquistare con il margine di sicurezza mentre in quel periodo invece i fondi comuni andavano alla grande, caricando commissioni di sottoscrizione che molto elevate. Buffett sosteneva che i gestori dei fondi comuni, professionisti preparati in possesso di tutte le capacità e le conoscenze necessarie, usassero tutto il loro bagaglio professionale non per valutare correttamente le aziende ma cercassero anticipare i loro competitor per ottenere performance di breve termine. Malgrado tutto ciò Buffett continuò ad assicurare performance di altissimo livello, soprattutto grazie alle sue svariate intuizioni, su tutte American Express e Disney, sulle quale Buffett aveva concentrato gran parte del proprio portafoglio.

La consacrazione

Nel 1970 Buffett diventò CEO della Berkshire Hathaway, della quale aveva già la maggioranza azionaria, assumendone il pieno controllo. Cinque anni dopo l’inizio dell’era Buffett, solamente una ridotta quota dei ricavi della Berkshire provenivano dalla produzione tessile (che pian piano si stava dismettendo) e l’attenzione era ormai esclusivamente rivolta all’industria assicurativa e bancaria.

Qualche anno prima di investire nella Berkshire, Buffett aveva conosciuto Charlie Munger, che poi sarebbe diventato suo storico partner alla guida della Berkshire. I due strinsero una sincera amicizia che con il tempo divenne leggendaria. Munger come Buffett veniva da Omaha ma i due non si conoscevano direttamente. Dopo essersi conosciuti Munger svolse la professione di avvocato immobiliare in California e solo 1978 la decisione di unirsi a Buffett alla guida di Berkshire Hathaway. Buffett lo definirà l’architetto del successo.

Oggi la Berkshire Hathaway ha una capitalizzazione che supera gli 880 miliardi di dollari. La conglomerata ha un portafoglio di partecipazioni con un valore di circa 370 miliardi di $ con più di 40 azioni quotate. Parallelamente a questo successo finanziario, Buffett ha sempre dato grande importanza alla filantropia incoragggiando da tempo i suoi figli a partecipare ad attività benefiche ed includendoli attivamente nella gestione della sua eredità filantropica (Warren Buffett ha scritto il testamento).

Nella sua ultima lettera agli investitori Buffett ha salutato il suo caro amico Munger che è venuto a mancare recentemente, sottolineando il ruolo centrale che ha avuto per l’ascesa della Berkshire. Dalla sua tradizionale lettera traspaiono i punti chiave della sua strategia e si sottolineano alcuni degli elementi che hanno reso Berkshire così vincente nel tempo:

- Avere uno scopo chiaro quando si investe;

- Concentrarsi su investimenti di qualità (questo concetto può essere riassunto nella sua celebre citazione: “È molto meglio comprare un'azienda meravigliosa ad un prezzo giusto che un'azienda giusta ad un prezzo meraviglioso");

- Favorire le aziende gestite da buoni manager;

- Tenere i titoli in portafoglio nel lungo termine, perché "la pazienza paga";

Tutti elementi che all’interno della sua storia come abbiamo visto hanno avuto un cardine e che hanno accompagnano Buffett lungo tutta la sua carriera.

Cosa possiamo imparare dalla storia di Warren Buffett

Leggendo la storia di questo grande investitore possiamo sicuramente trarre qualche prezioso insegnamento.

1. Il potere della consistenza e del lungo termine

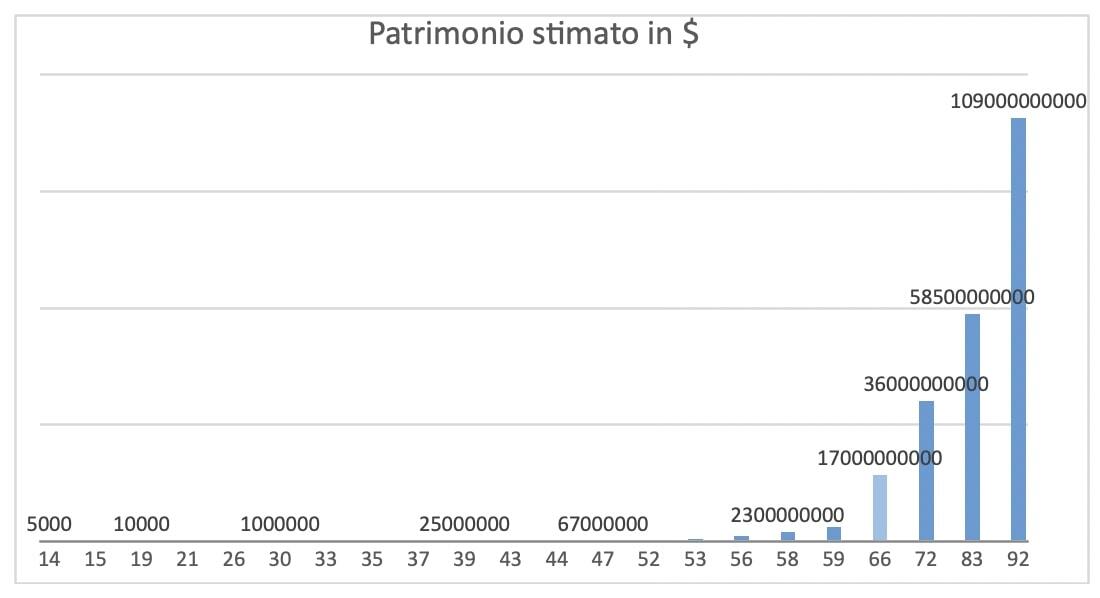

Se volessimo sintetizzare in una parola la filosofia di Buffet questa sarebbe: pazienza. Warren Buffet ha iniziato ad investire da ragazzo ed è rimasto investito sul mercato per circa 80 anni. Un periodo estremamente lungo durante il quale è rimasto fedele alla sua strategia con disciplina e preparazione,:ciò gli ha permesso di raggiungere risultati eccezionali. Partendo da un capitale di circa 5 mila $ quando aveva solo 14 anni pian piano è arrivato al suo primo milione di patrimonio a 30 anni. Superati i 50 anni divenne miliardario ed il potere della capitalizzazione composta ha amplificato le sue intuizioni vincenti. Da lì in poi la strada era in discesa: a 66 anni aveva raggiunto i 17 miliardi, arrivando fino ai 109 miliardi di dollari di patrimonio stimato di oggi (vedi Grafico 1).

Ovviamente la storia di Buffett è un caso estremo; il suo successo è difficilmente replicabile ma, con le dovute proporzioni, anche il piccolo risparmiatore può togliersi qualche soddisfazione applicando i suoi insegnamenti.

Grafico 1: Evoluzione del patrimonio stimato di Warren Buffet

Fonte: elaborazione Ufficio Studi Davide Berti (dati Forbes)

2. L'importanza di non smettere di imparare

Warren Buffett è un esempio di straordinaria caparbietà, la sua vita ci insegna che non dobbiamo mai smettere di imparare perché così facendo ha avuto capacità di rimanere sul pezzo gli hanno permesso di districarsi lungo un periodo di tempo molto lungo sui mercati che per definizione sono dinamici. Una famosa citazione di Buffet che evidenzia il ruolo centrale dell’apprendimento (da intendere sia teorico che pratico ovviamente) nella sua visione è: “Più impari e più guadagni.”

3. Investire solo in quello che comprendi

Buffet non ha mai nascosto che per lui è impossibile prevedere il futuro, in particolare quello di breve periodo. Inoltre, molte dinamiche di mercato o di funzionamento di determinati business le comprendesse appieno e per questo motivo si il suo portafoglio si concentra in modo specifico su determinati settori (quello finanziario in primis), a volte su specifici rami di business (come le compagnie aeree), fino ad arrivare a focalizzarsi unicamente su un’azienda (la Apple per il settore IT). Warren Buffett non segue le mode ma investe solo in aziende di cui comprende le dinamiche di business.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!