“John ha fatto più per l’intera comunità degli investitori americani di chiunque altro io conosca.” Queste sono le parole che Warren Buffett ha riservato a John Bogle in un’intervista alla CNBC poco dopo la sua scomparsa.

Fondatore del Vanguard Group, John Bogle ha gettato le basi per un nuovo paradigma nel mondo degli investimenti, promuovendo con grande energia l'idea di democratizzare la finanza e renderla accessibile a tutti, indipendentemente dal reddito o dal livello di competenza.

In questo articolo, esploreremo le origini, l'eredità e l'impatto duraturo di Bogle sull'industria finanziaria e sugli investitori di tutto il mondo.

Origini e Formazione

John Clifton Bogle, conosciuto come Jack Bogle, è nato l’8 maggio 1929 a Montclair, New Jersey, negli Stati Uniti.

L’infanzia di Bogle fu segnata dagli eventi che si susseguirono gli Stati Uniti negli anni ’30. La sua famiglia fu colpita dalla Grande Depressione (se volete approfondire il tema: La grande depressione: racconto del crollo finanziario più importante della storia.) e i suoi genitori persero i loro interi risparmi dovendo vendere la loro casa. Suo padre cadde nell'alcolismo, evento che portò al divorzio dei suoi genitori.

Nonostante le sfide economiche che i Bogle dovettero affrontare, all’interno della famiglia si è sempre sostenuta l'importanza dell'istruzione e del duro lavoro. Bogle dimostrò fin da giovane una spiccata predisposizione per l'apprendimento ed il raggiungimento degli obiettivi. Le prime esperienze nella sua città natale contribuirono a plasmare il suo carattere e a fornire una base solida per il successo futuro.

Bogle ed il suo fratello gemello, David, frequentarono per un certo periodo la Manasquan High School vicino alla costa del New Jersey. I loro risultati accademici lì permisero loro di trasferirsi alla Blair Academy con una borsa di studio. Alla Blair, Bogle mostrò una particolare attitudine per la matematica, essendo affascinato dai numeri e dai calcoli.

Nel 1947, Bogle si diplomò alla Blair Academy e fu accettato alla Princeton University, dove studiò economia e investimenti. Nel 1949, John Bogle, allora un giovane studente di economia, lesse un articolo sul “Fortune Magazine” che parlava del Mutual Fund Mass Investors Trust, uno dei più grandi e noti fondi all'epoca. L'articolo lo ispirò a scrivere la sua tesi sulla gestione dei fondi comuni e a intraprendere una carriera nell'industria finanziaria.

Successivamente, Bogle ottenne un master in economia presso la Wharton School dell'Università della Pennsylvania, consolidando così la sua conoscenza nel campo della finanza e preparandosi per una carriera nel mondo degli investimenti.

Nel corso degli anni, Bogle si convinse che la maggior parte dei fondi gestiti attivamente non riusciva a superare l'indice di mercato, nonostante le alte commissioni che gli investitori erano tenuti a pagare.

Bogle iniziò la sua carriera professionale nel 1951 dopo essersi laureato magna cum laude in economia presso la Princeton University. La sua tesi di laurea aveva attirato l'attenzione di un compagno di Princeton, Walter L. Morgan, che aveva fondato il Wellington Fund, il più antico fondo bilanciato della nazione, nel 1929 ed era uno dei decani dell'industria dei fondi comuni. Bogle entrò all’età di ventiduenne nella Wellington Management Company.

Bogle lavorò in diverse divisioni prima di diventare assistente del presidente nel 1955, la prima di una serie di posizioni esecutive che avrebbe ricoperto presso la Wellington: nel 1962, vicepresidente amministrativo; nel 1965, vicepresidente esecutivo; e nel 1967, presidente. Dopo aver persuaso Morgan, alla fine degli anni '50, avviò un fondo azionario che sarebbe stato complementare al Wellington Fund: il Windsor Fund, un fondo azionario orientato al valore, che debuttò nel 1958.

Nel 1967, Bogle guidò la fusione della Wellington Management Company con la società di investimenti di Boston “Thorndike, Doran, Paine & Lewis”.

Vanguard Group e l'innovazione dei fondi indicizzati

L’operazione di fusione fu considerata da Bogle il suo più grande errore di carriera.

Sette anni dopo, una disputa di gestione con i principali dirigenti della Thorndike, Doran, Paine & Lewis portò Bogle a fondare Vanguard nel settembre 1974.

Appassionato di storia navale, Bogle chiamò l’azienda in onore dell’ammiraglio Horatio Nelson e della sua HMS Vanguard, l’ammiraglia protagonista della battaglia del Nilo nel 1798. Una curiosità è che il tema nautico è visibile tutt'oggi nel logo di Vanguard.

Vanguard iniziò le operazioni il 1º maggio 1975; in ufficio tre persone in tutto: lui e due analisti.

Nel 1976 Bogle lanciò il primo fondo comune indicizzato (“passivo”), il "Vanguard 500 Index Fund", che aveva l’obiettivo di replicare l'andamento dell'indice S&P 500 consentendo a migliaia di persone di investire i propri soldi in un paniere di titoli quotati a Wall Street bypassando le elevate commissioni imposte dagli intermediari.

Bogle era convinto che, invece di cercare di battere l'indice di riferimento e addebitare costi elevati, un fondo indicizzato sarebbe stato in grado di replicare la performance dell'indice nel lungo periodo, ottenendo così rendimenti più elevati con costi inferiori rispetto ai fondi gestiti attivamente.

Quando fondò Vanguard, Bogle cercò di creare un nuovo e migliore modo di gestire un fondo comune: gli azionisti diventavano parte proprietari dei fondi in cui investivano. I fondi stessi possedevano la società di investimento, rendendo gli investitori dei fondi proprietari indiretti della stessa società.

Questa struttura consentiva alla società di incorporare eventuali profitti nella sua struttura operativa, riducendo i costi di investimento per gli investitori dei fondi. Ciò ha consentito agli investitori di ottenere un'esposizione diversificata al mercato azionario a un costo molto ridotto, sfidando l'idea tradizionale che gli investimenti attivi fossero superiori.

I fondi indicizzati, sebbene non abbiano avuto un successo immediato al loro lancio, hanno avuto nel tempo un impatto epocale sull'industria dei fondi comuni, rendendo gli investimenti più accessibili ai piccoli risparmiatori e contribuendo a ridurre i costi complessivi per gli investitori.

Nel 1986 Vanguard ampliò la sua offerta di fondi indicizzati introducendo un secondo fondo volto a seguire un indice obbligazionario: il “Vanguard Total Bond Market Index Fund”. L’obiettivo di questo nuovo fondo era di offrire un'esposizione diversificata e a basso costo al vasto mercato statunitense di obbligazioni di alta qualità.

Nei sei anni successivi, la società introdusse una serie di fondi indicizzati che consolidarono la sua posizione di leader nel settore degli investimenti indicizzati: “Vanguard Extended Market Index Fund” (1987), “Vanguard Small-Cap Index Fund” (adattato da un fondo precedente e lanciato da Vanguard nel 1989), “Vanguard Pacific” e “European Index Funds” (1990), “Vanguard Total Stock Market Index Fund” (1992), “Vanguard Balanced Index Fund” (1992) e “Vanguard Growth and Value Index Funds” (1992).

Una volta ritiratosi dalla vita professionale Bogle ha fondato il “Bogle Financial Markets Research Center”, un piccolo istituto di ricerca non direttamente collegato a Vanguard, ma con sede nel campus della società continuando a vivere in modo semplice, scrivendo libri e tenendo conferenze. Il suo libro del 1999 “Common Sense on Mutual Funds: New Imperatives for the Intelligent Investor” è diventato un bestseller ed è considerato un classico nella comunità finanziaria.

John Bogle è mancato il 16 Gennaio 2019 all’età di 89 anni in Pennsylvania negli Stati Uniti.

In un'industria in cui essere miliardario è relativamente comune Bogle, nonostante il successo raggiunto e agli traguardi accumulati, non ostentò mai il suo status morendo un patrimonio netto di circa 80 milioni di dollari (cifra comunque elevatissima ma che, se confrontata con quella dei suoi colleghi appare assolutamente modesta).

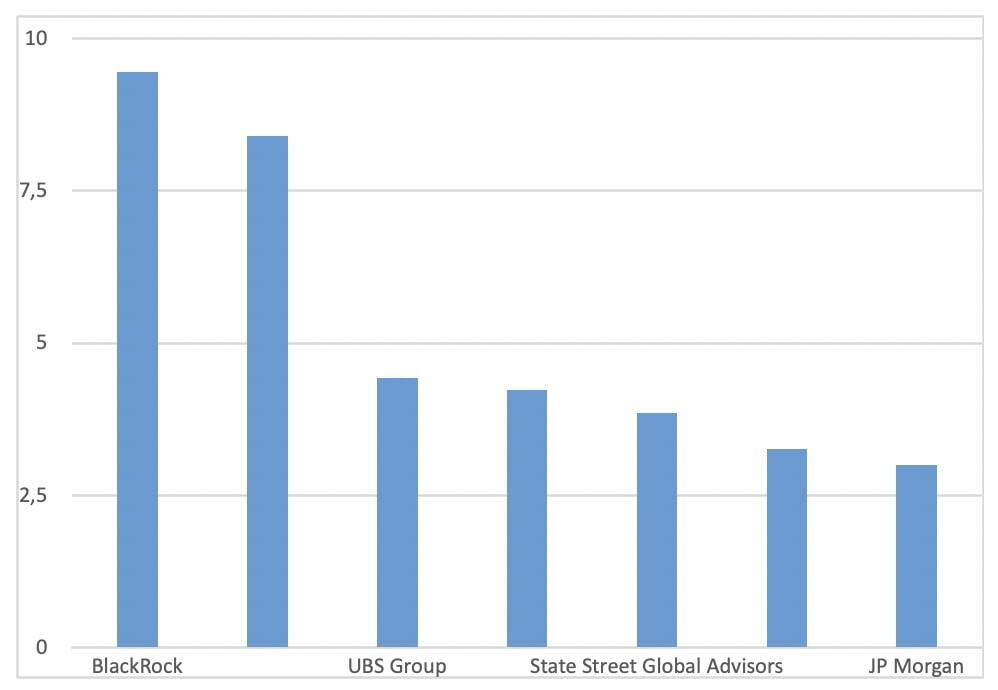

Vanguard oggi, dopo Blackrock è il secondo gestore di fondi più grande al mondo (vedi Grafico 1), con più di 8 trilioni di $ in attività (più di un quarto delle attività dell'intera industria della gestione dei fondi).

Grafico 1: Principali società di investimento (per asset gestiti)

Fonte: Statista (dati aggiornati a marzo 2022, dati espressi in trilioni di $)

La filosofia di investimento

La filosofia di investimento del fondatore di Vanguard si basava su due principi cardine:

- adottare una strategia semplice di investimento;

- abbassare le commissioni di gestione.

Entrando nel dettaglio Bogle ha sviluppato una filosofia di investimento radicata in principi ben definiti:

- Costi Ridotti: ha sempre creduto che i costi fossero uno dei principali fattori che influenzano negativamente i rendimenti degli investimenti. Riducendo i costi di gestione dei fondi, gli investitori possono trattenere una maggiore parte dei loro rendimenti nel lungo termine;

- Diversificazione: ha sottolineato l'importanza della diversificazione per ridurre il rischio di investimento. I fondi indicizzati offrivano un'esposizione automatica a un ampio spettro di attività, garantendo una maggiore resilienza del portafoglio nel corso del tempo;

- Investimento a Lungo Termine: ha sempre enfatizzato l'importanza di mantenere una prospettiva a lungo termine sugli investimenti. Invitava gli investitori a evitare di farsi influenzare dalle fluttuazioni del mercato e a mantenere un approccio disciplinato nel corso degli anni suggerendo di:

- non movimentare il portafoglio durante i periodi di alta volatilità evitando così le tentazioni di reagire impulsivamente alle fluttuazioni di mercato;

- non cercare di prevedere il mercato nel breve termine, ma concentrarsi sulla crescita economica nel lungo periodo.

- Trasparenza e Integrità: Era un convinto sostenitore della trasparenza e dell'integrità nell'industria degli investimenti. Ha lottato contro le pratiche sleali e ha promosso una maggiore divulgazione delle informazioni agli investitori.

La semplicità è una delle chiavi dell'approccio di Bogle al portafoglio perfetto. Egli sottolineava che la maggior parte degli investitori non necessitava di strategie complesse o fondi costosi. Al contrario, suggeriva un approccio semplice.

Impatto sulla finanza

L'impatto della missione di John Bogle di democratizzare gli investimenti non può essere sopravvalutato. Il suo approccio rivoluzionario ha cambiato il modo in cui le persone considerano gli investimenti influenzando profondamente il settore finanziario.

Su tutti vanno menzionati:

- Democratizzazione della finanza: la missione di Bogle era rendere gli investimenti a basso costo e diversificati accessibili a tutti. Fondando Vanguard e creando il primo fondo indicizzato, ha permesso agli investitori di ottenere rendimenti di mercato a basso costo. Questo ha consentito a milioni di persone di investire nel mercato azionario e beneficiare della sua crescita.

- Rimodellamento del settore dei fondi comuni: l'approccio di Bogle ha avuto un impatto significativo sul settore dei fondi comuni di investimento. Prima di lui, i fondi comuni erano costosi e gestiti unicamente in modo attivo. Il modello del fondo indicizzato di Bogle ha sfidato questo paradigma, costringendo altre società a ridurre le commissioni e a offrire fondi indicizzati. Ciò ha portato a una significativa riduzione dei costi di investimento per milioni di persone.

- Focus sul lungo termine: Bogle credeva che gli investitori dovessero costruire un portafoglio diversificato e mantenerlo a lungo termine. Questa mentalità ha ridotto l'impatto della volatilità del mercato e ha incoraggiato gli investitori a vedere i propri investimenti come una strategia di lungo periodo.

- Ispirazione per i neo-investitori: il lavoro di Bogle ha ispirato una nuova generazione di investitori a concentrarsi su investimenti diversificati e a basso costo. Il suo approccio è diventato la pietra angolare di molte strategie di investimento ed è stato diffuso attraverso libri, podcast e altri media, educando milioni di persone sui benefici degli investimenti.

L'eredità di John Bogle continua a influenzare il futuro degli investimenti in innumerevoli modi. Dai fondi indicizzati a basso costo agli investimenti socialmente responsabili, i suoi principi hanno contribuito a rendere il panorama degli investimenti più accessibile agli investitori comuni.

Nonostante la sua scomparsa nel gennaio del 2019, il suo lascito vive attraverso l'influenza dei suoi insegnamenti e delle sue idee nell'industria degli investimenti.

I “Bogleheads”, un gruppo di investitori ispirati dalla sua filosofia, si riuniscono regolarmente per condividere pareri e discutere strategie di investimento, riflettendo la duratura rilevanza del suo pensiero.

Cosa possiamo imparare

Quali sono le più importanti lezioni che possiamo trarre in quanto piccoli investitori?

1. Investire è necessario

Il più grande rischio che gli investitori si trovano ad affrontare non è la volatilità di breve periodo, ma piuttosto il rischio di non ottenere un ritorno soddisfacente sul capitale che stanno accumulando nel lungo termine.

Bogle credeva che il semplice risparmio non potesse aiutare le persone a raggiungere i loro obiettivi finanziari. Per superare l'inflazione con un buon margine, è necessario che i risparmiatori medi investano in azioni. Sebbene investire comporti rischi e volatilità a breve termine, non ottenere un buon rendimento sul proprio capitale a lungo termine è un rischio molto maggiore rispetto a qualsiasi volatilità del mercato a breve termine.

2. Il tempo è tuo amico

“Il compounding è un miracolo.”

Bogle ha sempre consigliato agli investitori di iniziare a investire il prima possibile per avere successo. Credeva che iniziando presto, si permettesse ai rendimenti di capitalizzarsi nel tempo, permettendo al denaro di crescere esponenzialmente da solo.

Bogle ha affermato che anche i modesti investimenti fatti nei primi 20 anni di età sono destinati a crescere in somme incredibili nel corso di una vita di investimenti. Bogle ha anche consigliato di non cercare mai di fare market timing, ma di concentrarsi sul trascorrere del tempo nel mercato.

3.Attenzione ai costi

Bogle sosteneva che l'investimento non riguarda solo il rischio e il rendimento ma anche i costi. Egli evidenziava che era molto importante mantenere un equilibrio tra rischio, rendimento e costo, poiché costi bassi consentono a portafogli a basso rischio di fornire rendimenti più alti rispetto a quelli ad alto rischio. Bogle avvertiva gli investitori che scelgono di operare attivamente che ciò rischiava di essere controproducente; le elevate commissioni e le spese si accumulano nel tempo, riducendo i rendimenti guadagnati dagli investitori.

Il costo, quindi, conta: se la capitalizzazione dei rendimenti ha un effetto esponenziale sul nostro risparmio, così il peso della capitalizzazione dei costi a lungo termine ha un effetto devastante.

Bogle una volta dichiarato: "Per quanto riguarda i rendimenti, il tempo è tuo amico. Ma dove sono i costi, il tempo è il tuo nemico”

Conclusioni

John Bogle è stato molto più di un semplice grande investitore; è stato un visionario che ha cambiato il volto dell'industria degli investimenti. La sua eredità continuerà a influenzare l'industria finanziaria e ad ispirare generazioni future di investitori a prendere il controllo del proprio futuro finanziario. La sua vita e il suo lavoro sono un testamento al potere della determinazione, della visione e dell'impegno nel realizzare un impatto duraturo sul mondo.

Bogle ha sempre lottato contro il sistema in voga a Wall Street, caratterizzato dagli elevati costi dei fondi, i continui turnover dei portafogli, il lancio di prodotti alla moda, i compensi esorbitanti dei manager, le commissioni poco trasparenti e i meccanismi contorti di incentivo.

Sebbene non esista una ricetta per il portafoglio perfetto per tutti, i principi enunciati da John Bogle sono di indubbio aiuto nella costruzione di un portafoglio di successo. Attraverso la diversificazione, una visione a lungo termine e la disciplina, gli investitori possono affrontare con fiducia le sfide e le opportunità del mercato finanziario.

In un mondo sempre più complesso, questi principi dovrebbero essere impressi nella mente di ciascuno di noi. La sua storia di successo è un esempio del potenziale che si può realizzare con impegno, determinazione e una solida base educativa.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!