In queste ultime settimane si sta sentendo sempre più parlare di recessione. Ma cos’è la recessione e quali implicazioni potrebbe avere per i tuoi investimenti? Analizziamo lo scenario macroeconomico della recessione, identificando le cause e il corretto comportamento che ogni investitore dovrebbe mantenere per affrontarla al meglio

Sebbene il concetto di recessione sia ampiamente diffuso, non esiste una definizione univoca del fenomeno. La definizione da manuale di economia, alla voce recessione, recita: “Fase del ciclo economico, identificata da una riduzione del livello (o, più raramente, del tasso di crescita) dell'attività economica aggregata, misurata tipicamente dal PIL, in almeno due trimestri consecutivi[1]”.

Secondo una definizione più generale del National Bureau of Economic Research (NBER), con recessione si identifica un declino significativo e diffuso dell’attività economica di almeno qualche mese, riscontrabile nel PIL reale, nel salario reale, nella produzione industriale e nelle vendite al dettaglio.

Quali sono le cause della recessione?

La recessione può essere causata da differenti fattori che proverò a riassumere nell’elenco che segue:

- Shock economico improvviso: ossia un evento inatteso che crea importanti danni dal punto di vista finanziario. Un recente esempio di shock economico improvviso è stata la pandemia di Covid-19, fenomeno che ha rallentato la crescita economica globale;

- Eccessivo indebitamento: imprese ed individui eccessivamente indebitati vedono deteriorarsi il proprio merito creditizio, facendo salire il costo per gli interessi da pagare sul debito fino a risultare insolventi: qualora le insolvenze fossero un fenomeno diffuso ci potrebbero essere seri danni per l’economia;

- Bolle finanziarie: gli investimenti dettati da euforia irrazionale (Finanza comportamentale e investimenti: perché è fondamentale conoscerla?) e ingiustificati portano ad una crescita, talvolta esponenziale, il prezzo di alcuni assets. Quando scoppia la bolla si diffonde il panic selling, portando il mercato a pesanti ribassi e alla recessione;

- Inflazione elevata: il controllo della crescita del livello dei prezzi nel tempo è obiettivo primario delle principali banche centrali. Un’inflazione troppo elevata per un periodo di tempo prolungato è dannosa per l’economia. Le banche centrali controllano l’inflazione alzando i tassi di interesse: un aumento dei tassi di interesse significa un aumento del costo del denaro. L’aumento del costo del denaro porta ad una diminuzione della richiesta di finanziamenti e mutui, rallentando quindi l’attività economica;

- Deflazione elevata: la deflazione è il fenomeno secondo il quale i prezzi scendono nel tempo, trascinando al ribasso anche i salari. Salari più bassi implicano minor spesa e ciò sfocia in un rallentamento dell’economia che si traduce in recessione.

Ma ora siamo in recessione?

I presupposti per una recessione, sia in Europa che negli Stati Uniti, sembrano esserci tutti: guardando alle cause sopra elencate ciò che potrebbe condurre alla recessione potrebbero essere l’elevata inflazione e lo shock lato offerta derivante dalle restrizioni sulle forniture di materie prime provenienti dalla Russia.

L’elevata inflazione negli Stati Uniti e in Europa ha portato le banche centrali ad importanti rialzi dei tassi di interesse finalizzati al contenimento dell’aumento del livello dei prezzi: un aumento del costo del denaro fa rallentare l’economia in quanto cittadini e imprese sono più riluttanti a contrarre prestiti e finanziamenti dovendo pagare più interessi sul debito.

Inoltre in Europa si sta assistendo a restrizioni sul fronte delle materie prime complice il rallentamento delle forniture di gas russo: ciò sta portando al rialzo il prezzo dell’energia e sta rallentando la produzione industriale.

Gli ingredienti per una recessione in Europa sembrano esserci ma eventuali futuri sviluppi potrebbero scongiurare tale scenario.

Come comportarsi in caso di recessione?

Guardando agli Stati Uniti, tra il 1945 e il 2009 ogni recessione avvenuta è durata mediamente 11 mesi. Storicamente asset quali l’oro e le obbligazioni investment grade hanno meglio performato rispetto all’azionario e l’obbligazionario high yield durante fasi recessive. Le azioni meglio performanti durante fasi recessive sono state quelle di aziende grandi, profittevoli e con importanti cash flows.

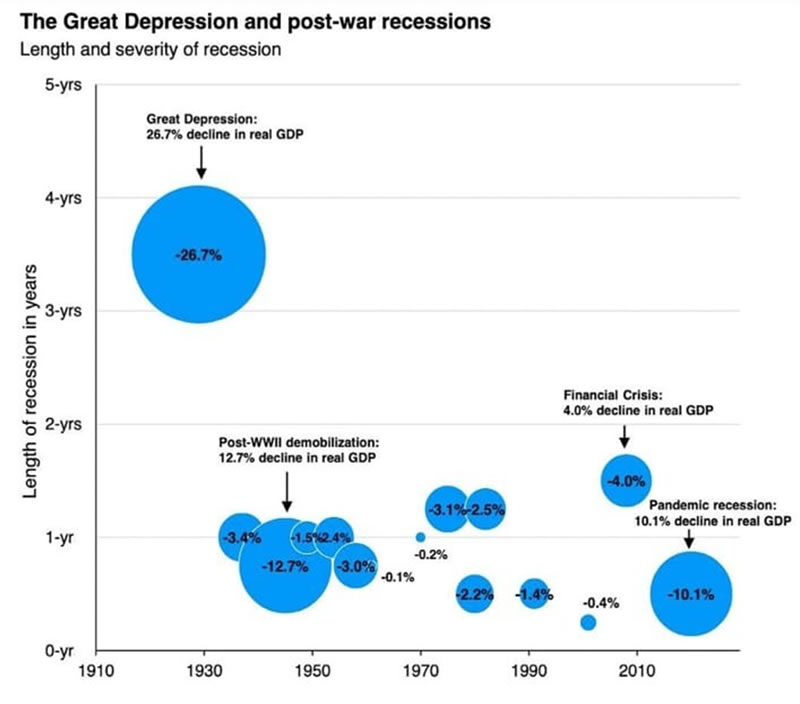

Il grafico che segue mostra durata (asse y) e impatto sul GDP (asse x) delle recessioni avvenute negli Stati Uniti dopo la Seconda Guerra Mondiale, evidenziando come lo shock pandemico sia stato una delle peggiori recessioni mai avvenute nella storia degli Stati Uniti e al contempo una delle più brevi.

Sebbene alcuni indicatori macroeconomici sembrerebbero suggerire la recessione quale scenario possibile nel futuro prossimo, molti operatori del settore lo escludono, fiduciosi in una diminuzione dell’inflazione e in un allentamento delle tensioni Russia-Occidente.

Il fatto che non esista un punto di vista unico circa lo scenario futuro che potrebbe attenderci permette di ricordare un importante adagio del professor Ruggero Bertelli, da ricordare in questa fase particolare per i tuoi investimenti: “I mercati finanziari oscillano, tentennano, traballano... mentre salgono nel tempo”.

ETF sull’indice MSCI WORLD dal marzo 2010 al luglio 2022

La recessione è una naturale fase del ciclo economico e aggiustare il proprio portafoglio con la convizione di poter anticipare il mercato potrebbe dannoso. Un portafoglio ben diversificato per asset class è una buonissima soluzione per affrontare ogni fase del ciclo economico e non perdere i migliori giorni sui mercati, evitando inutili previsioni e movimentazioni che potrebbero implicare un elevato costo opportunità. (Gestione attiva vs gestione passiva. Perché è così difficile battere il benchmark?)

[1] Sito web Treccani, https://www.treccani.it/enciclopedia/recessione

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!