L’anno che è appena terminato ha portato a diffusi ribassi su tutte le principali asset class. Dopo un biennio 2020-2021 caratterizzato da una forte salita dei mercati, il 2022 si è chiuso in forte ribasso. Questo ribasso è stato causato prevalentemente dall’elevata inflazione, dalla guerra in Ucraina e dalla risposta tardiva delle banche centrali alla crescita del livello dei prezzi.

Come detto, la principale variabile che ha influenzato l’andamento dei mercati nel 2022 è stata l’inflazione, ossia la crescita del livello medio dei prezzi misurata in un determinato periodo di tempo.

Ad una crescita dell’inflazione ben al di sopra delle prime previsioni delle banche centrali del mondo sono seguite politiche monetarie restrittive al fine di riportare l’inflazione verso il livello target del 2%.

Le politiche monetarie restrittive hanno portato i tassi di interesse al rialzo, con lo scopo di rallentare la crescita economica e di conseguenza la crescita dell’inflazione.

I tassi di interesse al rialzo hanno un effetto negativo sulle valutazioni di azioni e obbligazioni, portando quindi al ribasso i mercati azionari e obbligazionari (Perché l’aumento dei tassi fa scendere il prezzo delle obbligazioni?).

Con un’inflazione che sembra stia rallentando, molti investitori si stanno chiedendo se le banche centrali torneranno ad essere accomodanti nel 2023, ricordando come una banca centrale accomodante abbia un effetto positivo su azioni e obbligazioni.

Per capire quali scenari potrebbero attenderci in questo 2023 ho sintetizzato in questo approfondimento le aspettative delle principali banche d’investimento per l’anno appena iniziato, così da capire dove potrebbero essere diretti i mercati e l’economia.

Secondo la maggior parte delle banche d’investimento, il principale driver per il 2023 resterà l’inflazione e la conseguente risposta delle banche centrali all’andamento del livello generale dei prezzi.

Attualmente il mercato sta scontando un rallentamento del ritmo di rialzo dei tassi da parte di FED e BCE a seguito di dati sull’inflazione in progressivo rallentamento. D’altra parte però ci sono molti indicatori che hanno sorpreso in positivo, indicando un’economia statunitense resiliente, elemento che potenzialmente potrebbe mantenere l’inflazione su livelli elevati.

L'opinione di Goldman Sachs

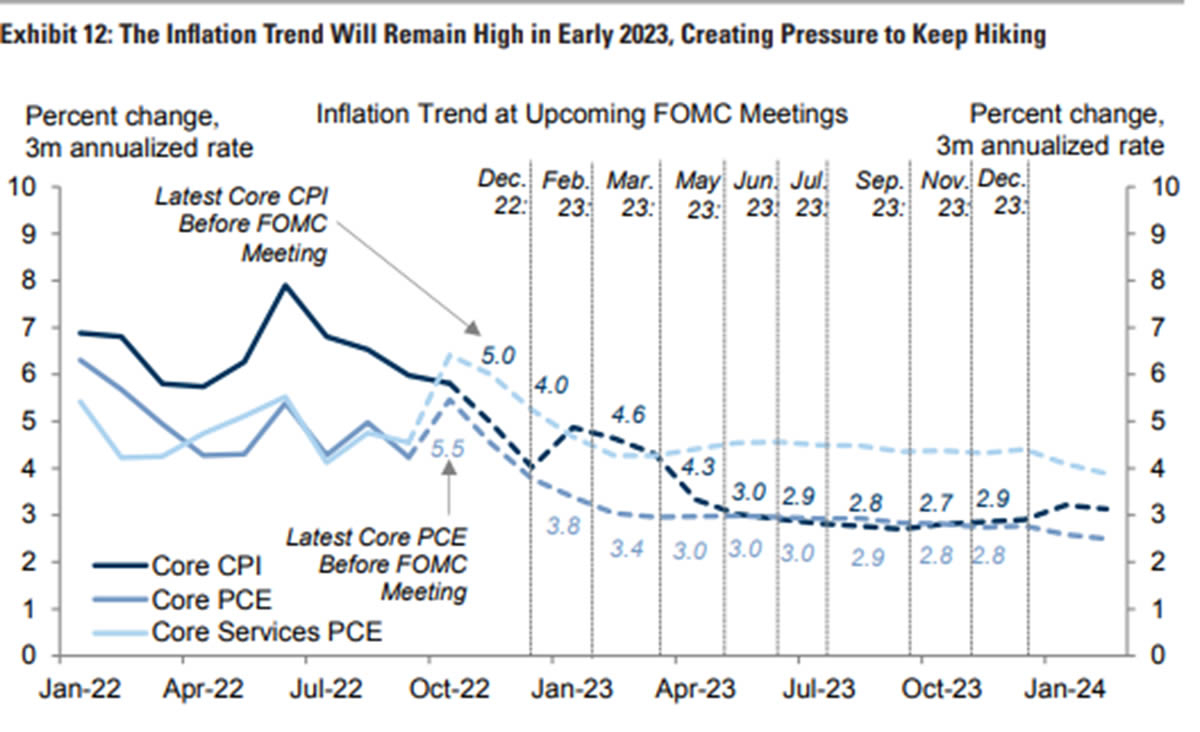

Gli analisti di Goldman Sachs hanno stimato un’inflazione core statunitense, ossia l’inflazione al netto di beni energetici e generi alimentari, in leggero rialzo nei primi mesi del 2023 per poi scendere ed arrivare al 2,9% a fine 2023.

Previsione andamento inflazione core negli USA per il 2023

Fonte: Goldman Sachs Research

Di pari passo con un potenziale aumento dell’inflazione nei primi mesi dell’anno nuovo, gli analisti di Goldman Sachs si attendono un tasso terminale della FED compreso tra il 5% e il 5,25%, ricordando come il tasso terminale sia una delle principali leve di politica monetaria delle banche centrali per rallentare la crescita dell’inflazione.

La view della banca d’affari americana è positiva riguardo l’economia statunitense, in controtendenza con quanto atteso dal consensus dei principali analisti. Gli analisti di Goldman Sachs non si attendono una recessione negli Stati Uniti, in netta controtendenza rispetto a quanto atteso dagli analisti di JP Morgan per l’anno appena iniziato.

L'opinione di JP Morgan

Secondo quest’ultima banca d’affari l’economia americana potrebbe indebolirsi molto, con un netto incremento della disoccupazione e un conseguente ritorno a politiche monetarie più accomodanti per far fronte allo scenario recessivo che potrebbe essere molto pesante. (Cos'è la recessione e come comportarsi in questa fase del ciclo economico?).

L’outlook degli analisti di JP Morgan è simile a quello degli analisti di Amundi per i prossimi mesi: una continuazione del trend di discesa dei mercati azionari occidentali nei primi mesi dell’anno nuovo, seguito da un rimbalzo dovuto al pivot della FED, dove con pivot si intende un cambio di rotta nella politica monetaria, in questo caso da restrittiva ad espansiva.

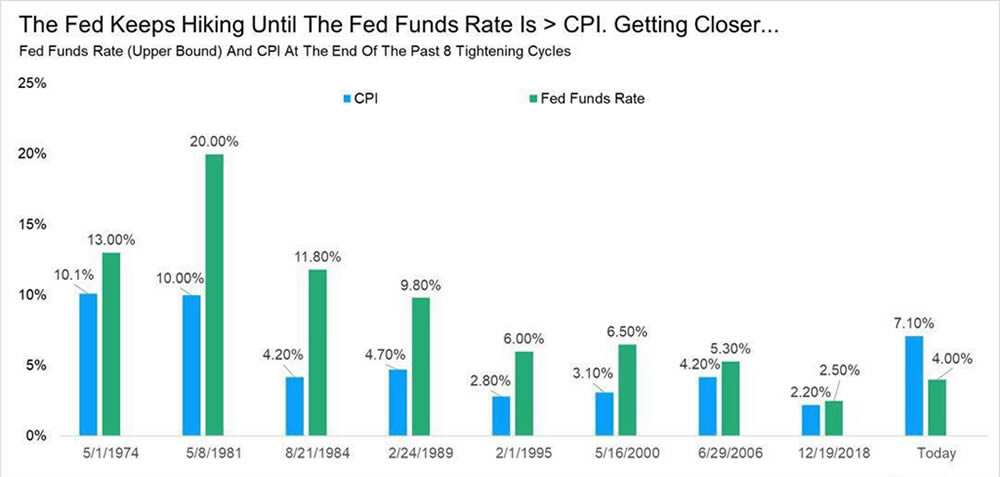

Per vedere un pivot, o comunque un allentamento della politica monetaria restrittiva da parte della FED, la storia ci insegna che il Fed Fund Rate, la principale leva di politica monetaria della banca centrale americana, deve essere al di sopra dell’inflazione, fatto che secondo gli analisti delle principali banche d’affari del mondo potrebbe avvenire entro il primo semestre del 2023.

Quando la FED ha interrotto i rialzi dei tassi nella storia

Il grafico che segue mostra quando nella storia la FED ha interrotto il proprio ciclo di rialzo dei tassi, evidenziando come tendenzialmente diventi meno aggressiva solamente quando il Fed Fund Rate è maggiore del tasso d’inflazione.

Fonte: Carson Group

Alla view positiva degli analisti di Goldman Sachs si contrappone quindi la view negativa di breve periodo degli analisti di JP Morgan, che però si attendono uno S&P500 che, dopo un primo semestre negativo-laterale, arrivi a raggiungere i 4200 punti per la fine del 2023, chiudendo l’anno in guadagno.

L'opinione di Amundi e la stagflazione

Gli analisti di Amundi sono negativi e propongono 3 scenari per il 2023: due più estremi ed uno più plausibile. Nello scenario più plausibile (70% delle possibilità) gli analisti si attendono inflazione alta e crescita economica nulla o negativa, scenario che in macroeconomia prende il nome di stagflazione. Tale scenario sarebbe prevalentemente dettato dal perdurare della fase di stallo tra Russia e occidente e da politiche fiscali e monetarie incoerenti.

Infatti, se da un punto di vista monetario FED e BCE stanno attuando politiche molto restrittive per ridurre l’inflazione, da un punto di vista fiscale alcuni Stati stanno foraggiando i cittadini con molti stimoli economici, alimentando di fatto un potenziale ritorno dell’inflazione.

Politiche monetarie e fiscali dovranno quindi procedere di pari passo verso lo stesso obiettivo per evitare di rendere vani gli sforzi fatti in questi mesi in termini di stretta monetaria.

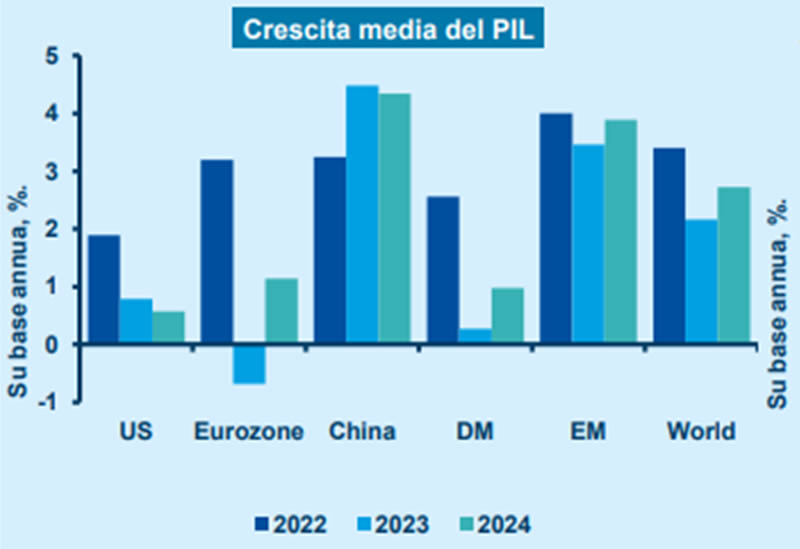

L’outlook degli analisti di Amundi è derivante dalle aspettative di decrescita economica per alcune aree del Globo nel 2023. Il grafico che segue vuole mostrare quelle che sono le stime di crescita del PIL fatte dagli analisti di Amundi per le principali aree geografiche del mondo, con gli Stati Uniti che potrebbero evitare la recessione tecnica e con l’Eurozona che dovrebbe far registrare una decrescita del PIL.

Proiezioni sulla crescita media del PIL nelle principali aree del globo

Fonte: Amundi

Gli outlook delle principali banche d’affari e società di gestione per il 2023 sono quindi contrastati. Se negli Stati Uniti sembra ancora possibile un soft landing, ossia un rallentamento dell’inflazione evitando la recessione, nell’Eurozona sembra più probabile uno scenario stagflazionistico.

Il fatto che l’Eurozona sia importatore netto di materie prime e il fatto che le materie prime potrebbero crescere di prezzo nel breve-medio periodo, per l’effetto combinato di riapertura della Cina dopo il lockdown e stallo del conflitto tra Russia e occidente, fa sì che l’inflazione nell’area euro possa essere più “appiccicosa”, ossia destinata a rimanere su livelli alti per molto più tempo che negli Stati Uniti.

Con uno scenario macroeconomico così contrastato, come muoversi sui mercati finanziari?

Se lo scorso anno, sbagliando, tutte le principali banche d’affari e case di gestione del globo si trovavano in accordo su un potenziale proseguimento della tendenza rialzista di fine 2021 anche nel 2022, l’outlook per il 2023 è molto più incerto.

In termini di asset allocation di portafoglio (Asset Allocation: strategica, dinamica e tattica), attendendosi un inizio di 2023 all’insegna dell’incertezza, si possono sovrappesare tutti quegli asset che storicamente e statisticamente hanno ben performato durante fasi di stagflazione, quali ad esempio materie prime, oro, titoli di stato investment grade e obbligazioni corporate investment grade.

Con il ritorno di rendimenti interessanti sul fronte obbligazionario è tornato in auge il paradigma 60:40, con azioni ed obbligazioni che potrebbero de-correlare il proprio trend e tornare ad offrire rendimenti interessanti a fasi alterne.

In caso di scenario rialzista, con inflazione al di sotto delle aspettative e politiche monetarie meno aggressive, si può tornare a sovrappesare asset rischiosi quali l’azionario, privilegiando in una prima fase strumenti che investono in aziende value ed in una seconda fase le aziende tech.

Ciò che conta maggiormente però è capire al meglio quelli che sono i propri obiettivi ed il proprio orizzonte temporale per i propri investimenti al fine di compiere scelte ponderate e non dettate dall’emotività. Anziché prediligere l’immobilismo sui mercati, perdendosi potenzialmente giornate di importanti rialzi, la soluzione del piano d’accumulo è sempre la migliore in questa fase di incertezza, permettendo di sfruttare eventuali ribassi per mediare il prezzo di carico, mantenendo sempre l’efficienza e l’efficacia del portafoglio nel lungo termine.

La combinazione di piano d’accumulo e portafoglio efficiente, sia in termini di asset allocation sia in termini di strumenti finanziari, è la chiave per affrontare serenamente ogni fase del ciclo economico, mantenendo il focus sugli obiettivi e seguendo la strategia impostata.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!