Investire nelle materie prime è una strategia che attira numerosi investitori, sia per la possibilità di diversificare il portafoglio, sia per la potenziale protezione contro l'inflazione. Tuttavia, operare in questo mercato comporta specifiche dinamiche e rischi di cui bisogna essere consapevoli.

Uno dei concetti fondamentali, ma spesso mal compresi, è il contango, un fenomeno che può influire negativamente sui rendimenti di chi investe in strumenti come ETF o future legati alle materie prime.

In questo articolo, esploreremo in dettaglio cos’è il contango, come funziona, quali rischi comporta per gli investitori e in che modo differisce dalla backwardation, un altro concetto chiave del mercato delle materie prime.

Cosa significa investire in materie prime?

Prima di affrontare il concetto di contango, è importante comprendere come funziona l'investimento nelle materie prime. Quando parliamo di materie prime, ci riferiamo a risorse naturali come petrolio, oro, grano o gas naturale, tra le più comuni. Investire in queste risorse può avvenire tramite vari strumenti, tra cui:

- Contratti future: Accordi per acquistare o vendere una materia prima a un prezzo prestabilito in una data futura.

- ETF (Exchange-Traded Funds) o ETC (Exchange-Traded Commodities): strumenti finanziari che replicano l'andamento di una materia prima, o senza richiedere la detenzione fisica del bene, o mediante l’investimento diretto nella stessa

- Materie prime fisiche: L'acquisto diretto della materia prima (come lingotti d'oro o argento), che però comporta costi di stoccaggio e gestione.

Gli investimenti in materie prime sono spesso guidati dalle aspettative sui prezzi futuri e dalle dinamiche di domanda e offerta. Tuttavia, quando si utilizzano strumenti come i future, entrano in gioco due concetti fondamentali: contango e backwardation.

Cos’è il Contango?

Il contango si verifica quando il prezzo di un contratto future su una materia prima è più alto rispetto al prezzo spot (cioè il prezzo corrente di mercato). In altre parole, il prezzo per acquistare una materia prima in una data futura è più elevato rispetto al suo valore attuale.

Questo fenomeno può verificarsi per diverse ragioni, tra cui:

- Costi di stoccaggio: Le materie prime fisiche, come il petrolio o il grano, comportano costi di magazzinaggio, assicurazione e manutenzione. Gli investitori che acquistano future devono tener conto di queste spese, il che si riflette in un prezzo future più alto.

- Costo-opportunità: Un altro fattore che contribuisce al contango è il costo opportunità. Se un investitore acquista una materia prima oggi, sta rinunciando alla possibilità di investire quei fondi altrove. Per compensare, i future tendono a includere un premio in linea con i tassi di mercato.

- Aspettative inflazionistiche: Se gli investitori si aspettano che i prezzi delle materie prime aumentino in futuro, possono essere disposti a pagare un prezzo più elevato per garantirsi l'acquisto a una data futura.

Il contango rappresenta un rischio significativo per gli investitori che detengono strumenti basati sui future, come quei fondi che non detengono fisicamente il sottostante. Ma perché?

I motivi sono essenzialmente 3:

- Rollover dei contratti future. Quando un ETF o un fondo d’investimento in materie prime detiene contratti future, questi hanno una scadenza. Alla scadenza, il fondo deve "rollare" i contratti, cioè vendere i future in scadenza e acquistarne di nuovi per mantenere la posizione. Se il mercato è in contango, il nuovo contratto costerà di più rispetto a quello venduto. Questo fenomeno genera una perdita chiamata roll yield negativo. Supponiamo che un fondo detenga future sul petrolio con un prezzo spot di $80 e il contratto successivo abbia un prezzo di $85. Quando il contratto in scadenza viene venduto e il nuovo contratto viene acquistato, il fondo subisce una perdita di $5 per ogni barile. Se il contango persiste, questo processo si ripete, riducendo il valore complessivo dell’investimento.

- Riduzione dei rendimenti attesi. Il roll yield negativo può influire pesantemente sui rendimenti degli ETF basati sui future. Gli investitori, quindi, non solo devono preoccuparsi del prezzo della materia prima, ma anche dell'andamento del contango. Anche se il prezzo della materia prima rimane stabile o addirittura cresce leggermente, il contango può comunque erodere i guadagni.

- Periodo prolungato di contango. Un altro rischio è che il contango possa persistere per lunghi periodi, soprattutto in mercati con elevati costi di stoccaggio o in situazioni in cui c'è un eccesso di offerta di materie prime. In questi casi, le perdite accumulate nel roll yield possono diventare significative, rendendo l'investimento poco redditizio.

Cos’è la Backwardation?

All'opposto del contango, troviamo la backwardation. Questo fenomeno si verifica quando i contratti future su una materia prima hanno un prezzo inferiore rispetto al prezzo spot. In altre parole, il mercato si aspetta che il prezzo della materia prima cali nel futuro.

La backwardation è meno comune rispetto al contango, ma può verificarsi in situazioni in cui c'è scarsità di offerta nel breve termine o una domanda particolarmente elevata. Quando il mercato è in backwardation, l’investitore che detiene future o ETF legati alle materie prime potrebbe beneficiare di un roll yield positivo, in quanto i nuovi contratti vengono acquistati a un prezzo inferiore rispetto a quelli venduti. Se il prezzo spot del grano è di $100 oggi, ma il future con scadenza tra sei mesi è scambiato a $95, ci troviamo in una situazione di backwardation.

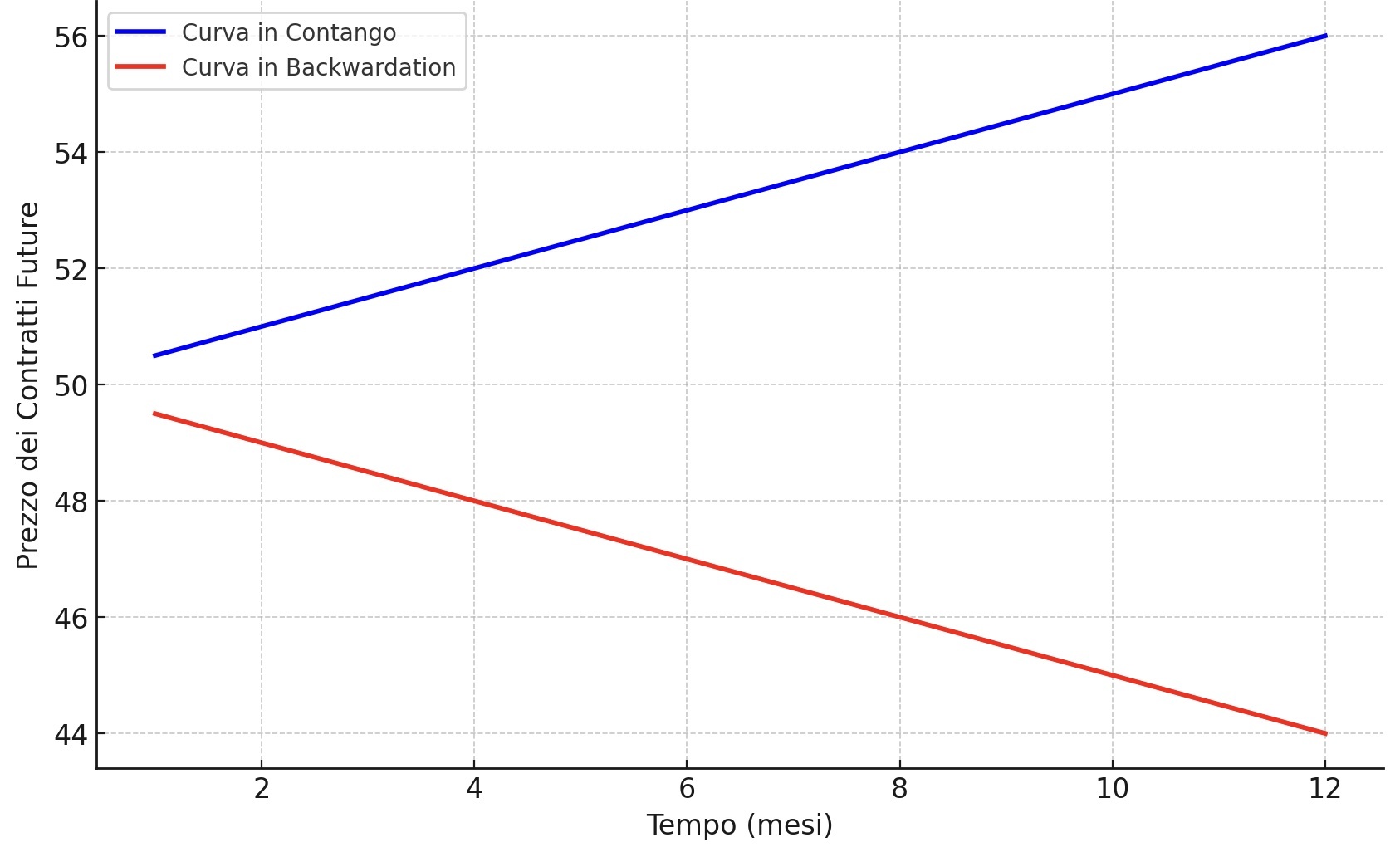

A titolo di esempio e per avere una chiara panoramica sulla differenza tra contango e backwardation, il grafico 1 mostra quella che è una curva in contango (linea blu) e una in backwardation (linea rossa) di una generica materia prima, mostrando la differente inclinazione derivante dall’unione dei prezzi dei contratti future sulle varie scadenze.

Grafico 1 – Curva in contango vs curva in backwardation

Fonte: elaborazione ufficio studi Davide Berti

Materie prime in portafoglio: quali rischi oltre al contango?

Oltre ai rischi specifici legati al contango, ci sono altri fattori da considerare quando si investe in materie prime:

- Elevata volatilità Le materie prime tendono a essere altamente volatili rispetto ad altri asset come le azioni o le obbligazioni. I loro prezzi sono fortemente influenzati da fattori esterni, tra cui cambiamenti climatici, instabilità geopolitica e variazioni nella domanda globale. Questa volatilità può portare a grandi oscillazioni di prezzo nel breve periodo, aumentando il rischio di perdite.

- Esposizione a fattori macroeconomici Le materie prime sono spesso influenzate da fattori macroeconomici globali come l'inflazione, i tassi di interesse e la crescita economica. Ad esempio, durante una recessione, la domanda di petrolio o di rame può diminuire drasticamente, portando a un calo dei prezzi.

- Costi di stoccaggio Per coloro che investono direttamente in materie prime fisiche (come l'oro o l'argento), ci sono costi associati allo stoccaggio e alla sicurezza. Questi costi possono erodere i rendimenti nel lungo periodo.

- Rischi regolamentari Le materie prime possono essere soggette a regolamentazioni governative che influenzano la loro produzione, distribuzione e prezzo. Cambiamenti improvvisi nelle politiche governative o fiscali possono avere un impatto significativo sul mercato delle materie prime.

Conclusioni

Investire in materie prime può offrire opportunità di diversificazione e protezione contro l'inflazione, ma comporta anche rischi unici, tra cui il contango. Questo fenomeno può ridurre i rendimenti degli investitori che detengono ETF o future sulle materie prime, specialmente se il contango persiste a lungo termine. D’altro canto, situazioni di backwardation possono presentare opportunità favorevoli per chi è in grado di sfruttarle.

Per gli investitori alle prime armi, è fondamentale comprendere appieno i meccanismi che governano i mercati delle materie prime e i rischi associati, prima di includerli nel proprio portafoglio. La conoscenza del contango e della backwardation è un passo essenziale per evitare sorprese sgradite e gestire con efficacia i propri investimenti.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!