Indebitarsi è una della più grandi paure degli italiani e tale paura è condivisibile per tutti i debiti cattivi. Esiste d’altra parte il debito definibile come debito buono, una tipologia di debito che se utilizzata può permettere una crescita importante.

Introduzione

“Debito” è la parola che nella testa di molti italiani fa scattare un campanello d’allarme; è corretto allarmarsi ogni volta che si sente tale parola? Spoiler: la maggior parte delle volte si; non si deve mai fare di tutta l’erba un fascio ma ciò che è certo è che con il debito si deve prestare molta attenzione.

In questo articolo andrò ad approfondire la differenza tra “debito buono” e “debito cattivo”, focalizzandomi su esempio pratico di “debito cattivo”, esempio calzante per moltissime famiglie italiane.

Ma andiamo con ordine. Cos’è il debito? Un debito consiste in una somma di denaro o un bene che un soggetto (debitore) deve ad un altro (creditore) per estinguere un'obbligazione.

Se Carlo presta del denaro a Luca si va a creare un debito tra le due controparti; in particolare, in questo caso, Luca ha un debito nei confronti di Carlo, debito che corrisponde alla somma prestata più eventuali interessi.

Debito: problemi, potenzialità e distinzione tra due tipologie di debito

I problemi di chi si indebita spesso sono due:

- Usano il debito per comprare cose che non possono permettersi. Rientrano in questa categoria tutti coloro che fanno un prestito per andare in vacanza, per comprare un orologio di lusso o un’auto sopra le proprie possibilità; tali soggetti impiegano del denaro per comprare oggetti che sono appaganti ma molto spesso inutili.

- Gli interessi: possono essere i tuoi più grandi amici o nemici e molto dipende se li incassi o se li paghi. Gli interessi sono tanto più alti quanto minore è il merito creditizio di una persona: se sei Berlusconi sarai sicuramente un miglior pagatore di una persona comune e per tale motivo la tua affidabilità è maggiore; ad una maggior affidabilità corrispondono interessi minori (e viceversa).

Da questi due problemi deriva la fobica paura popolare nei confronti del debito, paura che reputo abbastanza sana nella maggior parte dei casi in quanto preserva una persona da scelte finanziarie e di vita potenzialmente disastrose.

Ma c’è un però: il debito può essere un grandissimo alleato se sai come valutarlo e come usarlo. Basti pensare infatti che la maggior parte delle grandi imprese nascono dal debito e che le redditività più alte negli investimenti provengono dal debito. A questo punto ti chiederai: “Come è possibile che il debito sia così criticato?”.

Arriviamo al fulcro dell’approfondimento e cerchiamo di distinguere il debito “buono” dal debito “cattivo”:

Il debito cattivo è il denaro richiesto per comprare oggetti o esperienze inutili alla propria crescita personale e sviluppo di vita/professionale. L’esempio di chi si indebita per fare le vacanze o per comprarsi un orologio/auto è esemplificativo di quello che è il debito cattivo.

D’altra parte troviamo il debito buono, ossia il denaro richiesto per comprare oggetti, esperienze, tempo o formazione particolarmente utili alla propria crescita personale e professionale. Ha quindi senso se l’utilizzo del debito è funzionale alla crescita dell’azienda di cui sono socio o all’acquisizione di competenze che porteranno sviluppo, anche monetario, nel tempo.

Focus sul debito buono: a quanto possono ammontare al massimo gli interessi?

Il debito buono è quindi quella forma di debito da prediligere dal momento che il denaro preso in prestito ha una funzione fondamentale per la crescita personale, professionale o aziendale.

Il debito buono, come ogni forma di debito, prevede il pagamento di interessi sul capitale preso in prestito e tali interessi possono essere più o meno alti. Se io uso del debito devo necessariamente avere buone probabilità di ottenere un risultato tale per cui la redditività che mi genera quell’investimento (che sia un corso di formazione, un investimento finanziario, un immobile o altro) sia maggiore degli interessi che pagherò ai miei creditori.

Inoltre compiendo un’azione di questo tipo si va incontro ad un rischio poiché si ha incertezza nella riuscita dell’operazione: si potrebbe non riuscire a superare l’esame finale del master, l’immobile che si vuole acquistare potrebbe svalutarsi o gli investimenti finanziari potrebbero contrarre delle perdite. Di conseguenza, non ci si deve accontentare di un rendimento atteso pari o di poco superiore al costo per interessi del debito ma la differenza di redditività necessita essere razionalmente marcata.

Focus debito cattivo: cos’è e perché può essere un grande problema

Contrapposto al debito buono troviamo il debito cattivo; tale tipologia di debito può essere finanziariamente disastrosa se non usata consapevolmente. Senza girarci troppo intorno farò un esempio pratico di “debito cattivo”, esempio in cui molti giovani lavoratori potrebbero ritrovarsi.

Mario, lavoratore dipendente di 30 anni con un reddito di circa 1500 euro al mese vuole comprarsi la macchina nuova. Lavora da qualche anno ma i costi per vivere non sono bassi; tuttavia, con parsimonia e fatica, il giovane si è riuscito a mettere da parte sul suo c/c bancario 15.000€ nei primi 10 anni di lavoro.

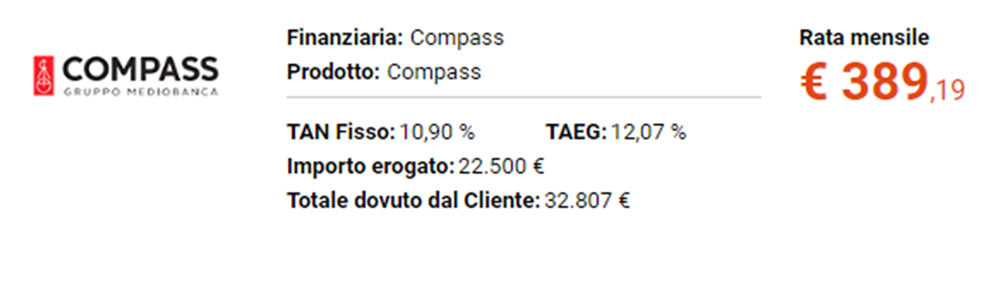

Sfortunatamente, l’auto che aveva da diversi anni si rompe e Mario deve sostituirla in qualche modo. Anziché propendere verso un’auto usata, con costi contenuti sia di acquisto che di mantenimento (ad esempio 10.000 euro iniziali e 1.000 euro annui di costo), l’interesse di Mario propende verso il nuovo modello di BMW/Mercedes/Audi che costa circa 35.000€ ed ha un onere di mantenimento di circa 2000€ annui. Non avendo quella disponibilità, l’unico modo per comprarla è un finanziamento al 12% annuo “gentilmente” proposto dalla finanziaria a cui si è rivolto; questa seconda opzione prevede inoltre l’anticipo di 12.500€. L’immagine che segue mostra i dettagli dell’operazione di finanziamento.

Immagine – il costo del finanziamento

Comprando l’auto nuovo più costosa, il risultato finanziario di Mario sarà una rata di 390€ al mese per 7 anni ed un costo per interessi di oltre 10000€ portando il costo totale dell’auto ad euro 45000€.

Nella tabella che segue vediamo nel giro in 7 anni quale sarebbe la differenza monetaria tra le due alternative al fine di evidenziare come l’acquisto dell’auto sopra le proprie possibilità sia un lampante esempio di debito cattivo.

Tabella – il confronto tra le due alternative

|

Auto nuova/sopra le proprie possibilità |

Auto usata/adeguata al reddito |

|

|

Costo d’acquisto |

35.000€ |

10.000€ |

|

Costo di mantenimento in 10 anni |

2.000€ x 7 = 14.000€ |

1.000 x 7 = 7000€ |

|

Valore residuo |

15.000€ |

5.000€ |

|

Costo del debito |

10.000€ |

0€ |

Di quanto è stato il differenziale tra le due operazioni?

- Costo in 7 anni auto “di lusso”: 35000€ + 14000€ -15000€ + 10000€ = 44000€

- Costo in 7 anni auto adeguata al reddito di Mario: 10000€ + 7000€ - 5000€ = 12000€

La differenza di capitale dalle due operazioni è quindi di ben 32.000€

La scelta finanziaria di indebitamento di Mario lo ha quindi portato a spendere in 7 anni una cifra pari ad oltre il doppio dei risparmi che si è messo da parte nei 10 anni precedenti. Una scelta errata di utilizzo del debito lo ha quindi portato a ridurre sensibilmente i risparmi che avrebbero potuto dargli una maggiore serenità nella vecchiaia e nella vita in generale.

Conclusione: ponderate bene se indebitarvi o meno!

Dall’esempio proposto sul debito cattivo e dalla definizione di debito buono avrai compreso come la scelta se indebitarsi o meno sia molto delicata e necessiti di un’attenta ponderazione.

I ragionamenti fatti valgono per gran parte delle situazioni che implicano l’accensione di un mutuo o la richiesta di un finanziamento; differenti sono i ragionamenti da fare circa l’utilizzo del debito per l’acquisto di un immobile in cui vivere, ragionamenti trattati in un articolo a cui ti rimando. (Compro casa o vado in affitto? Tutti gli elementi da considerare prima di prendere un’importante decisione).

Prima di compiere ogni decisione che implichi l’utilizzo di denaro preso a prestito, ricordati di valutare al meglio tutte le caratteristiche dell’operazione, partendo dal capire se si tratta di debito buono o debito cattivo e arrivando a valutare oggettivamente il costo degli interessi nel tempo.

Spero che questo articolo possa averti chiarito le idee circa il debito.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!