Andrò a illustrarti come l’avversione alle perdite, distorsione cognitiva, potrebbe avere una pesante influenza sui tuoi investimenti.

L'avversione alle perdite

L’avversione alle perdite è uno dei tanti concetti provenienti dalla Prospect Theory, o teoria del prospetto, proposta dagli psicologi Kahneman e Tversky nel 1979. L’avversione alle perdite è un concetto di finanza comportamentale molto rilevante nell’ambito degli investimenti: conoscerlo è importante per evitare di commettere gravi errori dettati da tale distorsione cognitiva.

Con avversione alle perdite si intende il fatto che la maggior parte degli individui tende a percepire le perdite con maggiore intensità rispetto ai guadagni.

Con maggiore intensità si intende che 200 euro di guadagno non sono percepiti dalla maggior parte delle persone come 200 euro di perdita: le perdite assumono un peso maggiore, nonostante il valore assoluto sia lo stesso dei guadagni.

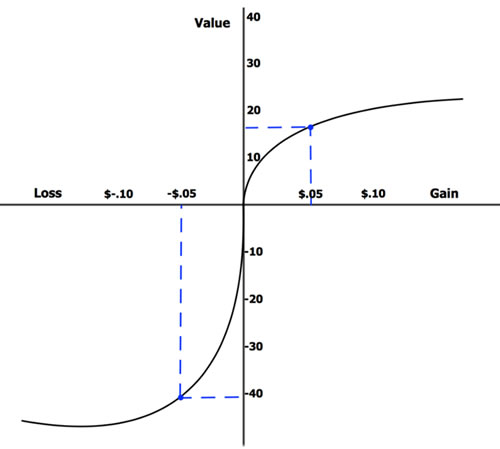

La reazione emotiva della maggior parte degli individui alle perdite è sistematicamente più grande dei guadagni di pari importo. Il grafico 1 mostra l’effetto di avversione alle perdite: a parità di valore assoluto, l’essere umano è avverso alle perdite con un rapporto di 2.5, ossia, ad esempio, che per bilanciare 100 euro di perdita servano 250 euro di guadagno.

Grafico 1. Funzione del valore e avversione alle perdite

Fonte: Wikipedia - Teoria del Prospetto

Se sei un investitore, sicuramente ti sarà capitato di guardare il tuo portafoglio in giornate nere e vedere molte posizioni in ribasso. Maggiore è il grado di rischio assunto, maggiore potrebbero essere le potenziali perdite in giornate di vendite diffuse sui mercati. Un primo consiglio che mi sento di darti è quello di non investire in titoli ad alto rischio se sei una persona avversa alle perdite.

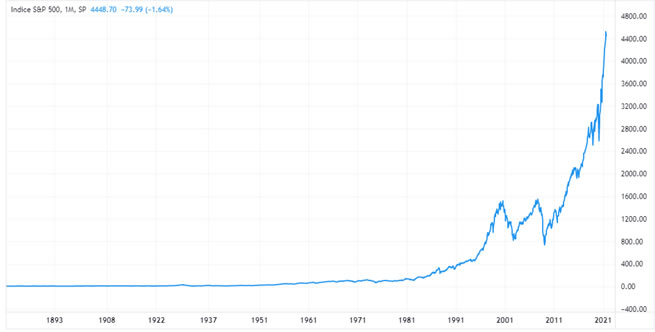

Molti individui, e anche molti investitori, soffrono spesso di quella che viene definita l’avversione miope alle perdite. Tale distorsione comportamentale induce l’individuo a trascurare le prospettive di lungo periodo e a concentrarsi su quelle di breve, lasciandosi travolgere dalla paura di vedere del ”rosso in portafoglio” nei giorni successivi ad un acquisto. Ogni investitore dovrebbe avere una strategia di investimento ben definita: il lungo termine e la pazienza sono fattori fondamentali per i tuoi investimenti. Avere un’avversione miope alle perdite significa lasciare sul campo tutte le potenzialità del lungo periodo, per paura di avere delle fisiologiche perdite nel breve. Per convincerti delle potenzialità del lungo periodo, guarda attentamente il grafico 2 che mostra l’andamento dell’indice S&P 500 dagli anni Ottanta fino al mese di settembre 2021.

Grafico 2. Indice S&P 500. 1980-2021

Fonte: it.tradingview.com

Per concludere, dopo averti spiegato che qualsiasi individuo è tendenzialmente avverso alle perdite, ecco alcuni consigli per evitare che questa distorsione cognitiva vada ad influenzare le tue scelte di investimento:

- Segui una strategia ben definita senza improvvisare nulla;

- Non optare per scelte dettate dall’emotività;

- Sfrutta i momenti di panic selling, dopo opportune valutazioni, come occasioni di accumulo per il lungo periodo;

- Diversifica bene i tuoi investimenti;

- Non guardare con troppa frequenza i tuoi investimenti se sai che questo potrebbe portarti a scelte irrazionali;

- Se sei incerto su una determinata posizione da assumere, affidati a qualcuno di competente.

Quelli proposti sono solo alcuni dei consigli, però essenziali per evitare che l’avversione alle perdite ti conduca a scelte irrazionali e prive di fondamento logico.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!