L’acquisto della prima casa è un momento fondamentale nella vita di moltissime persone che, acquistando l’immobile di proprietà, iniziano a costruire il proprio futuro ed il proprio nucleo famigliare.

Dopo un decennio dove si poteva accedere facilmente al credito, accendendo mutui con rate contenute, l’aumento dei tassi deciso dalla BCE per contrastare la crescita dell’inflazione ha fatto aumentare vertiginosamente le rate del mutuo, con molti giovani e meno giovani che faticano ripagarle e/o sono diffidenti dall’accendere uno.

Andiamo con ordine.

Cos’è un mutuo?

Il mutuo per l’acquisto di una proprietà immobiliare è un finanziamento concesso da un istituto finanziario, solitamente una banca. Il mutuo quando si acquista un’abitazione viene definito “ipotecario” poiché la garanzia in caso di mancato rimborso è la casa stessa: se non riuscite a pagare il debito contratto con la banca, la banca vi pignorerà l’abitazione acquistata con i suoi soldi.

La durata del mutuo ipotecario varia dai 5 ai 30 anni e di la somma erogata dall’istituto di credito verrà rimborsata nel tempo con delle rate mensili. Le rate possono essere di importo fisso o variabile a seconda del contratto stipulato e del piano di ammortamento utilizzato: sono composte da una quota capitale, relativa al valore dell’immobile, ed una quota interessi relativa agli interessi sul debito contratto.

Caratteristiche e tipologie di mutuo

Le tipologie di mutuo possono essere molteplici, differenti a seconda del piano di ammortamento utilizzato. I piani di ammortamento solitamente utilizzati sono 4:

- Francese: si ha una rata costante composta da una quota interessi che decresce nel tempo calcolata sul debito residuo ed una quota capitale crescente

- Italiano: anche detto a rata variabile e decrescente perché ha una quota capitale fissa ed una quota per gli interessi decrescente

- Tedesco: rata costante ma utilizza un calcolo degli interessi differente rispetto a quelli del metodo francese (generalmente più bassi)

- Americano: consiste in un piano di rimborso del mutuo ed uno d’investimento. Il piano di ammortamento riguarda solo la parte di interessi mentre la quota capitale viene ripagata con il piano d’investimento.

Oltre alla tipologia di ammortamento la principale caratteristica da tenere in considerazione è la scelta del tipo di tasso d’interesse, il quale può essere fisso o variabile.

Vediamo ora le principali caratteristiche del tasso fisso e del tasso variabile arrivando poi alle considerazioni che ogni correntista dovrebbe fare prima di accendere un mutuo.

Le caratteristiche di un tasso fisso

Il tasso fisso indica che la quota interessi viene definita in una percentuale fissa determinata all’inizio del mutuo e che non varierà per tutta la durata del finanziamento. Sostanzialmente il tasso di interesse applicato non varia al variare delle fluttuazioni di mercato. Scegliere questa tipologia di tasso consente di sapere a priori l’ammontare della rata e degli interessi che si andranno a pagare durante tutta la durata del finanziamento.

Il tasso che viene proposto dalla banca tiene conto di molteplici fattori inerenti al soggetto richiedente ed al contesto di mercato. L’indice di riferimento per il calcolo della rata rimane l’interest rate swap (IRS), un parametro che viene definito mediante le contrattazioni finanziarie che intercorrono tra banche e mercato.

Stipulare un contratto a tasso fisso comporta solitamente un costo maggiore rispetto alla scelta di un tasso variabile: il costo maggiorato dipende dal fatto che la banca, per coprirsi dalle oscillazioni di mercato, necessita di un margine di sicurezza, margine che si traduce in un costo maggiorato per il correntista.

Le caratteristiche del tasso d’interesse variabile

Passiamo ora a definire le principali caratteristiche del mutuo a tasso variabile. Il termine variabile indica che la quota interessi da pagare nella rata varia a seconda dell’andamento dei tassi d’interesse. Per calcolare il tasso variabile si utilizza l’Euribor, ossia il tasso di interesse medio delle transazioni di natura finanziaria denominate in euro tra le principali banche europee.

Nella valutazione della stipula di un mutuo a tasso d’interesse variabile bisogna tenere in considerazione il livello d’inflazione corrente poiché fortemente correlato all’andamento dei tassi. Oltre al tasso di inflazione corrente è da considerarsi anche il tasso di inflazione atteso tenendo presente come il target d’inflazione di lungo termine della BCE sia del 2%, con la diretta conseguenza che i tassi di interesse dovrebbero tendere ad abbassarsi rispetto agli attuali livelli.

Tendenzialmente il tasso variabile, a parità di tutte le altre condizioni, ha un costo iniziale inferiore rispetto al tasso fisso: ciò è dovuto alla maggior variabilità del tasso di interesse dovuta all’indicizzazione diretta ad un tasso, l’Euribor, che segue le decisioni di politica monetaria della BCE.

In un’epoca di tassi molto bassi come quella precedente al 2020, molti correntisti hanno sottoscritto mutui a tasso variabile, “risparmiando” in una fase iniziale rispetto a coloro che hanno sottoscritto (a parità di condizioni) il mutuo a tasso fisso.

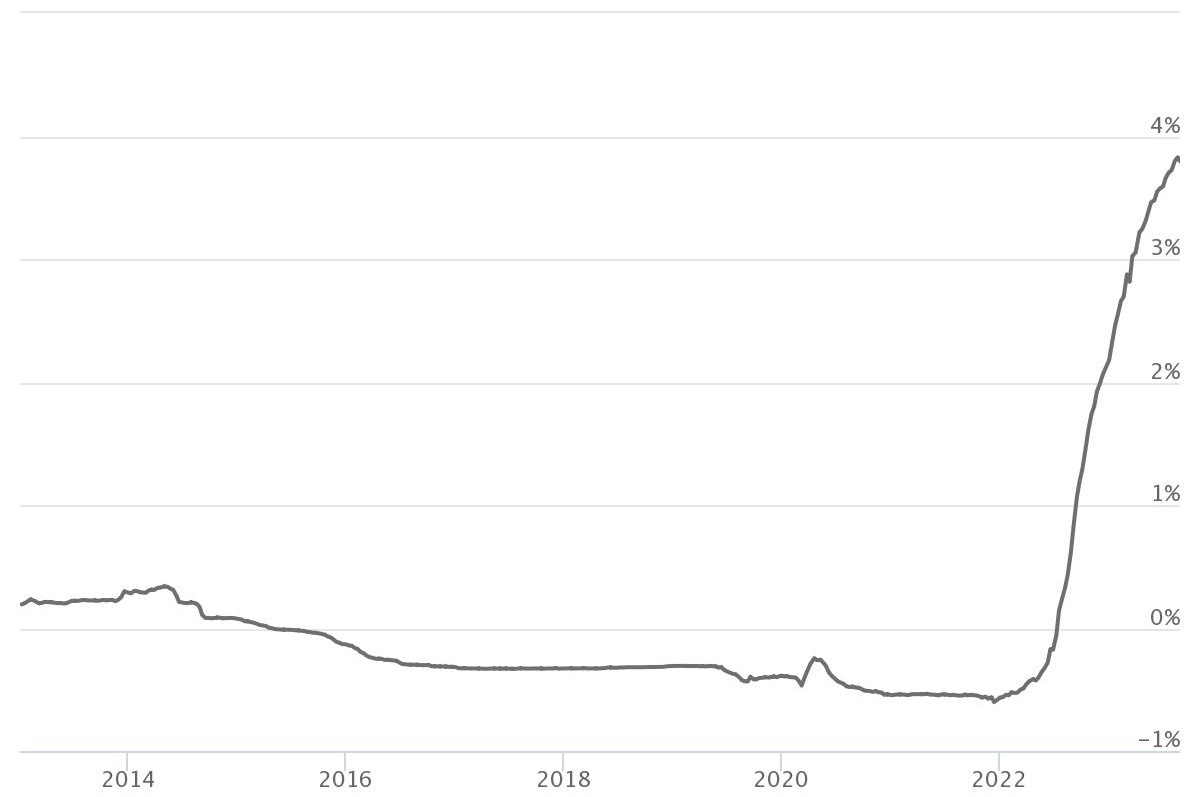

Guardando al grafico dell’Euribor a 3 mesi, tasso utilizzato per il calcolo della rata dei mutui a tasso variabile, la scelta del tasso variabile per pagare meno in un contesto di tassi bassi si è rivelata del tutto sbagliata, con molti correntisti che, mal consigliati dalla propria banca, hanno stipulato contratti che in caso di scenari avversi avrebbero causato loro grandi problematiche.

Il grafico 1 mostra l’andamento dell’Euribor a 3 mesi dal primo gennaio 2013 al 31 agosto 2023.

Grafico 1 – L’andamento dell’Euribor a 3 mesi nell’ultimo decennio

Fonte: https://www.euribor-rates.eu/it/grafici-euribor/

Come mostrato dal grafico, tutti i mutuatari che hanno scelto il tasso variabile nel periodo antecedente al 2020, per via di un Euribor negativo, hanno risparmiato sulla rata rispetto a coloro che hanno scelto il tasso fisso.

A partire da fine 2021, con l’aumento progressivo dei tassi messo in atto dalla BCE per contrastare l’inflazione, l’Euribor è cresciuto esponenzialmente, facendo crescere in maniera significativa le rate dei mutui a tasso variabile accesi prima del 2022 e le rate di tutti i nuovi mutui.

Tasso fisso o tasso variabile?

Comprese le caratteristiche principali del tasso fisso e del tasso variabile veniamo alla risposta della domanda posta nel titolo: tra tasso fisso e tasso variabile quale opzione è meglio scegliere?

Ogni mutuatario è differente e pertanto non esiste un’unica risposta. La base di partenza è l’avversione al rischio, variabile determinata dall’attitudine del correntista, dalla sua patrimonializzazione e dal suo reddito. Ogni correntista infatti può essere più o meno sensibile a fluttuazioni della rata del mutuo: la sensibilità è correlata all’attitudine dello stesso e, soprattutto, al suo reddito e al suo patrimonio.

In caso di bassa avversione al rischio, il risparmiatore può pensare di accendere un mutuo a tasso variabile, scommettendo su una discesa dei tassi nel medio-lungo termine. Considerando i dati macroeconomici e le attese per una potenziale recessione nell’area euro, le rate del tasso variabile potrebbero essere molto alte in una fase iniziale per poi decrescere in seguito ad eventuali tagli dei tassi. Se così non fosse però, il mutuatario si ritroverebbe incagliato in un finanziamento dal costo elevatissimo.

In caso di avversione al rischio media è da prediligere un mutuo a rata protetta dove si ha una rata mensile definita a priori ma può variare la durata del finanziamento, arrivando fino ad un massimo di 10 anni in più rispetto a quelli stipulati.

In caso di avversione al rischio alta è da preferire il mutuo a tasso fisso al fine proteggersi da un’eventuale spirale inflazionistica, scenario in cui la BCE potrebbe alzare ulteriormente i tassi. Sebbene tale scenario risulti essere improbabile, il correntista avverso al rischio deve proteggersi da ogni possibile evento esogeno negativo.

Nel caso del mutuo a tasso fisso rimarrebbe comunque la possibilità di successiva surroga del mutuo con conseguente abbassamento del tasso o passaggio a quello variabile.

Conclusione

Prima di scegliere un tasso variabile chiedetevi sempre “Quanto potrei sopportare un aumento della rata mensile di 100€? E di 200€? Che impatto avrebbe sul mio bilancio?”.

Se la risposta alle domande è “ho uno stipendio che mi mette al riparo da aumenti della rata e la mia avversione al rischio è bassa” può avere senso considerare anche il tasso di interesse variabile, con la consapevolezza che eventuali aumenti inattesi dei tassi potrebbero portare al rialzo la rata del vostro mutuo ma, in caso di taglio dei tassi, avreste un beneficio tangibile diretto.

Se la risposta alle domande invece è “non posso sopportare eventuali aumenti della rata. Ho un budget limitato e la rata del mutuo non può crescere ulteriormente” è da valutare il tasso fisso, mettendovi al riparo da tutte le incertezze.

La scelta del tasso del mutuo è di fondamentale importanza per la pianificazione finanziaria di un individuo, di una coppia o di una famiglia. Non valutare correttamente ogni variabile e fidarsi ciecamente dell’intermediario potrebbe essere un grave errore, portandovi a costi sproporzionati rispetto al vostro budget.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!