Vediamo assieme perché in realtà i nostri nonni (o genitori) non hanno ottenuto i rendimenti reali che pensano.

Durante il mio lavoro, spesso, mi capita di imbattermi in conversazioni con clienti più anziani di me. Alcuni di loro, al momento della fatidica risposta alla domanda “quale sarà il rendimento atteso di questo investimento?”, storcono il naso di fronte a “circa il 7% annuo!”. Quando chiedo il perché di quella reazione, la risposta mi lascia sempre perplesso: “Negli anni ’70 ottenevo il 15% con i miei Btp”. Secondo voi, il 15% che pensano di aver fatto in quegli anni, corrisponde al rendimento reale dell’investimento?

La differenza tra i vari tassi di interesse

Lo scopo di questo approfondimento è quindi quello di spiegare perché in realtà nessuno negli anni ‘70 ha mai fatto il 15% netto con i Btp italiani. Infatti, quando si parla di rendimento, bisogna individuare le tre variabili chiave che lo determinano:

- Tasso di interesse nominale: è il tasso concordato e pagato. Per esempio, guardando nell’archivio storico online del Ministero dell’Economia e delle Finanze, si può leggere come il Btp a 2 anni emesso in data 01/01/85 e con scadenza 01/01/87, avrebbe corrisposto un tasso nominale annuo del 12.50%.

- Tasso di interesse reale: è il tasso effettivamente ricevuto al netto del tasso di inflazione. Quindi: tasso di interesse reale = tasso di interesse nominale – tasso di inflazione.

- Tasso di inflazione: è l’indicatore della variazione nel tempo del livello generale dei prezzi. Tende ad aumentare negli anni, comportando una riduzione del potere di acquisto.

Capendo queste tre importanti variabili, avrai intuito che il rendimento a cui faceva riferimento il cliente nell’esempio iniziale era quello nominale. Al 15% che credeva di aver ottenuto investendo in Btp negli anni ’70 ,avrebbe dovuto decurtare il tasso di inflazione, al fine di conoscere l’effettivo rendimento reale.

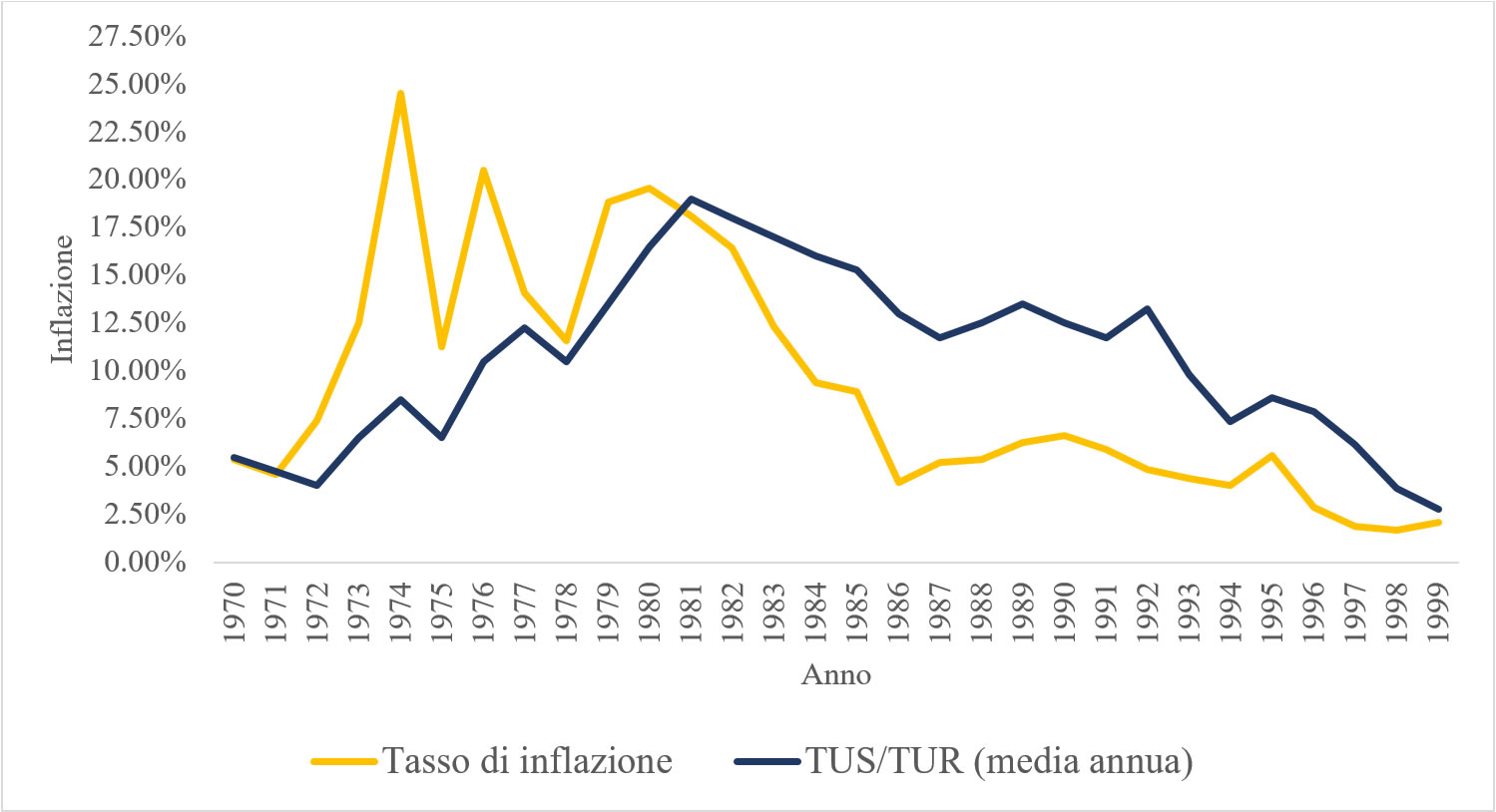

Il grafico 1 vuole mostrare ciò che hai appena letto. La linea blu rappresenta l’andamento del tasso ufficiale di sconto - TUS (dal 1999 tasso ufficiale di rifinanziamento – TUR). Questo tasso è stato calcolato anno per anno facendo la media dei tassi: questo perché in passato, soprattutto negli anni Settanta, era prassi comune della Banca Centrale variare più volte il livello dei tassi nell’arco di uno stesso anno.

La linea gialla rappresenta invece l’andamento del tasso di inflazione (CPI).

Il TUS, oggi TUR, è il tasso con cui una Banca Centrale concede prestiti alle altre banche. E’ un indicatore importante del mercato finanziario in quanto sulla base di esso vengono determinati il tasso di interesse e il tasso interbancario.

Grafico 1 – Andamento del tasso di inflazione e del tasso ufficiale di sconto. 1970-1999

Fonte: elaborazione su dati Inflation.eu (https://www.inflation.eu/it/tassi-di-inflazione/italia/inflazione-storica/cpi-inflazione-italia.aspx) e Ministero dell’Economia e delle Finanze (https://www.bancaditalia.it/statistiche/tematiche/stat-storiche/stat-storiche-moneta/tavole_storiche_indicatori_monetari_finanziari.pdf).

Come si può notare, negli anni ’70, con l’inflazione schizzata a doppia cifra fino a raggiungere il picco del 24.5% del 1974, si sono registrati tassi in costante ascesa. La relazione tra tasso ufficiale di sconto e inflazione è la seguente: se aumenta la seconda, la Banca Centrale aumenta il primo al fine di contenerla e ritirare liquidità dal sistema. Capire le dinamiche macroeconomiche alla base dei movimenti dei tassi e dell’inflazione è quindi importante per capire l’impatto che essi avranno sui nostri investimenti.

Guardando all’inflazione degli anni Settanta, costantemente al di sopra del TUS, avrai capito che in realtà il cliente dell’esempio introduttivo si sbagliava di gran lunga sul rendimento dei propri investimenti. Negli anni Ottanta, con inflazione in calo e tasso di interesse al di sopra di essa, sicuramente qualcuno ha ottenuto dei buoni rendimenti reali.

A questo punto, dopo aver chiarito tasso di interesse reale, nominale e inflazione, voglio ricordarti due importanti pilastri del mondo degli investimenti che, se farai tuoi, ti permetteranno di essere un buon investitore:

- Si investe nei mercati finanziari per provare a contrastare e battere l’inflazione. Qualora lasciassi i soldi parcheggiati sul tuo conto corrente, l’inflazione andrebbe ad erodere il capitale nel lungo periodo. Investire è un modo per provare a conservare e incrementare il tuo patrimonio.

Ad esempio: se in un anno otterrai un rendimento del 3% e l’inflazione è del 2%, il tuo capitale iniziale è incrementato, a livello di potere di acquisto dell’1%. Qualora avessi lasciato i soldi parcheggiati sul conto corrente, completamente disinvestiti, l’inflazione avrebbe fatto diminuire del 2% il tuo potere di acquisto. - Prima di investire una qualsiasi somma, comprendi bene in cosa stai investendo. Il caso del mio cliente è molto emblematico ed estremo, ma il concetto principale che voglio trasmetterti, è che non devi mai investire in qualcosa senza prima aver ben analizzato tutte le variabili chiave.

Attualmente, con tassi molto bassi e inflazione in parziale ripresa grazie agli stimoli monetari delle principali banche centrali, possiamo dire che la componente di titoli di stato del portafoglio di un investitore retail non dovrebbe essere la parte preponderante in quanto, come avrai appreso, tassi nominali bassi e inflazione al di sopra di questi, implicherebbero rendimenti reali negativi.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!