La prima parte del 2024 si è contraddistinta per il raggiungimento da parte di molti indici azionari di nuovi massimi; se per lo S&P500 si è trattato di nuovi massimi assoluti, per il FTSE MIB si è trattato di massimi relativi in quanto i massimi dei primi anni 2000 sono ancora distanti.

In questo approfondimento andremo ad analizzare le performance recenti dell’azionario domestico, andando a vedere nel dettaglio i catalizzatori che ne hanno favorito la crescita dirompente degli ultimi anni.

La proxy utilizzata per misurare l’andamento dell’azionario domestico è il FTSE MIB, l’indice che misura la performance delle 40 aziende quotate pubblicamente a maggior capitalizzazione. Il FTSE MIB ha una capitalizzazione di mercato compresa tra i 600 e i 700 miliardi di euro e rappresenta l’andamento dell’80% del totale delle aziende quotate della Penisola. Nel complesso le prime 10 aziende pesano poco più del 70% sul totale dell’indice, indicatore di come l’andamento del FTSE MIB sia molto sensibile a variazioni del prezzo delle prime 10 società italiane per capitalizzazione, tra le quali rientrano Ferrari, Enel, Eni, Generali e i titoli bancari.

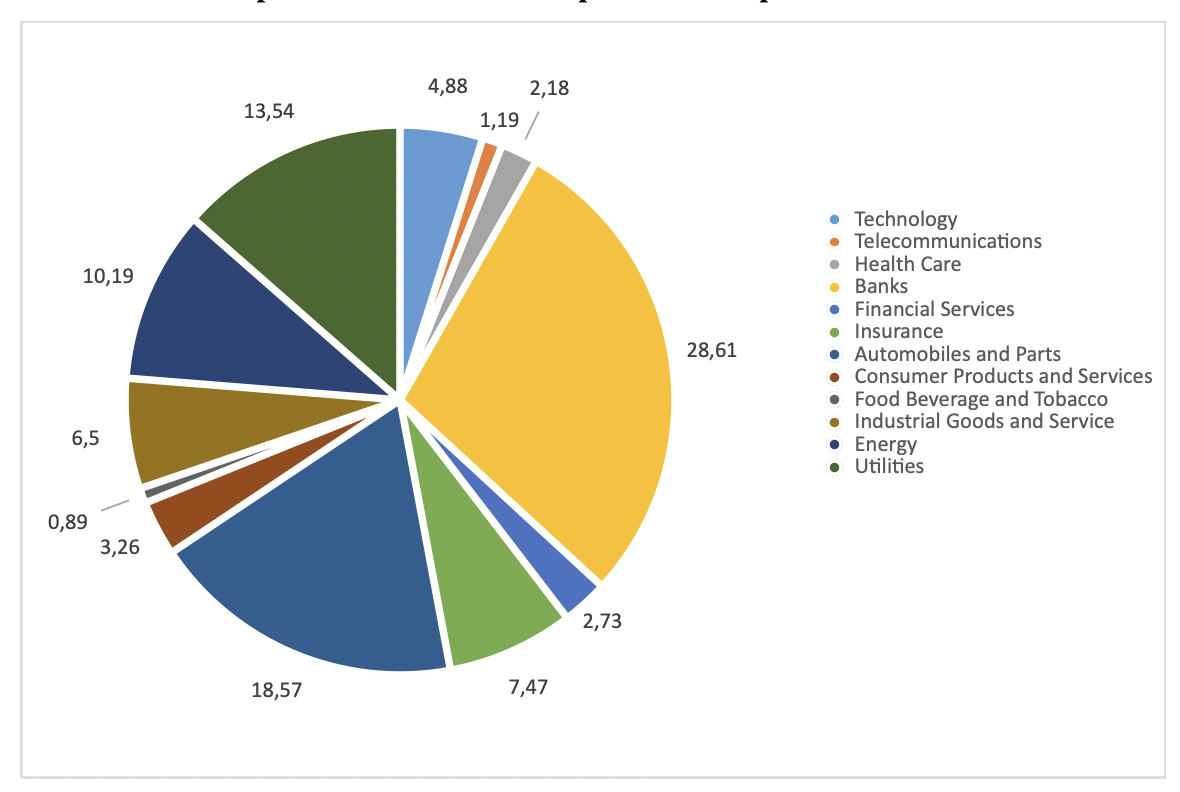

Il grafico 1 mostra la composizione del FTSE MIB per settore evidenziando come le banche rappresentino quasi un terzo della capitalizzazione totale dell’indice.

Grafico 1 – la composizione del FTSE MIB per settore – aprile 2024

Fonte: Elaborazione Ufficio Studi Davide Berti su dati FTSE Russell

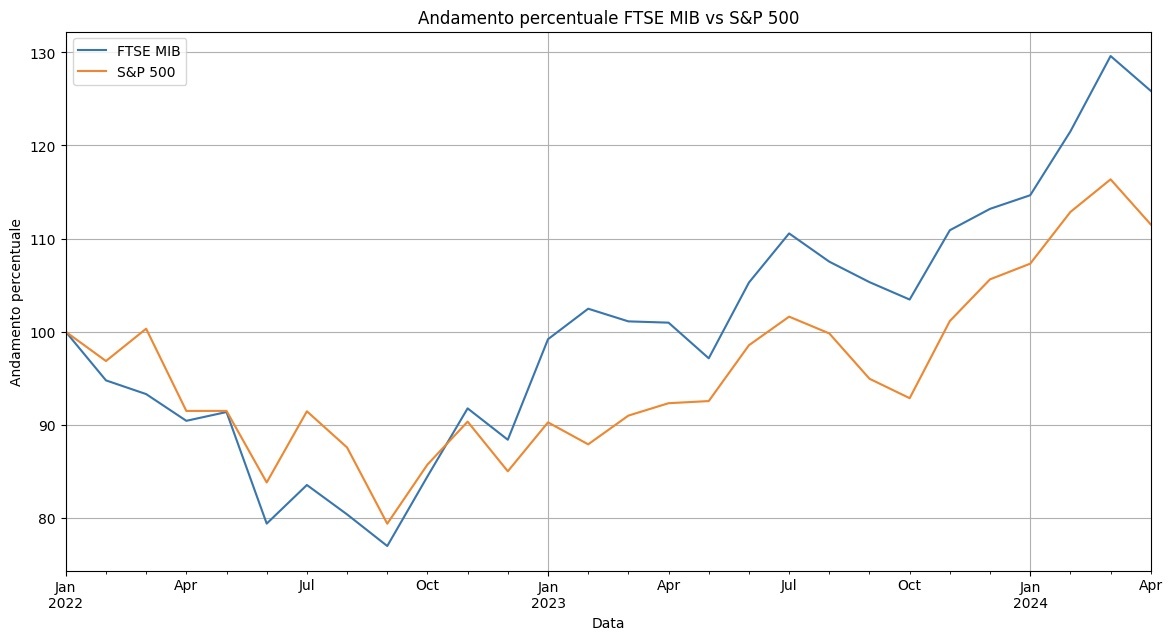

Proprio i titoli bancari hanno trainato al rialzo i rendimenti del FTSE MIB negli ultimi anni permettendo la sovraperformance di un indice come lo S&P500. Il grafico 2 mostra l’andamento dello S&P500 e del FTSE MIB da gennaio 2022 ad aprile 2024.

Grafico 2 – S&P500 e FTSE MIB a confronto, gennaio 2022 – aprile 2024

Fonte: elaborazione Ufficio Studi Davide Berti su dati yahoo finance

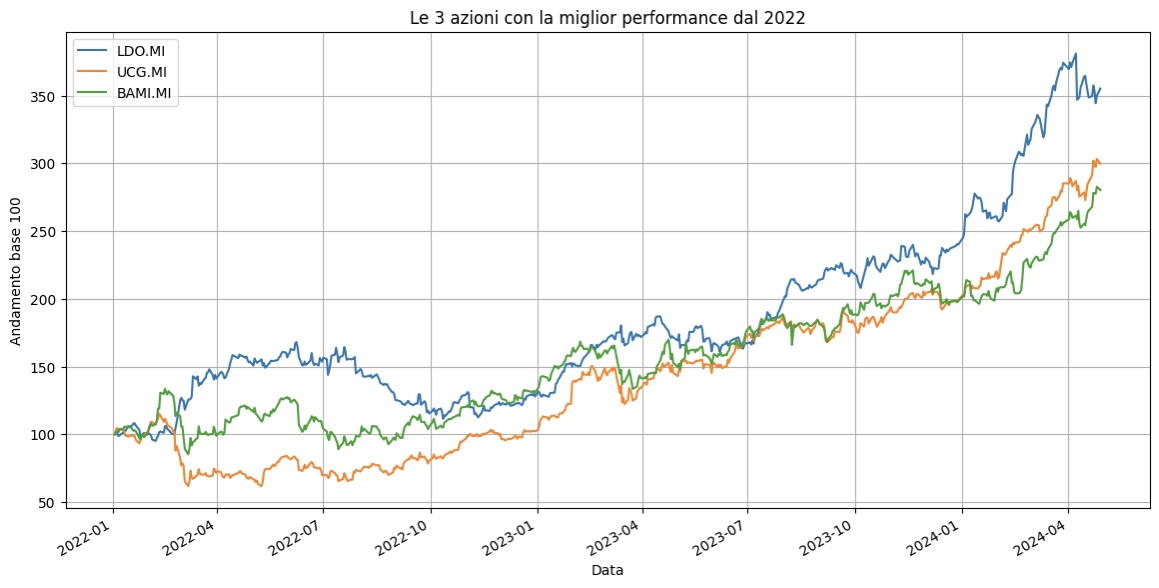

Come evidenziato dal grafico, dal gennaio 2022 all’aprile 2024 il FTSE MIB (linea blu) ha sovraperformato lo S&P500 (linea arancione) trainato al rialzo dai titoli bancari. I migliori 3 titoli del FTSE MIB nel periodo analizzato sono stati infatti Unicredit, Banco BPM e Intesa Sanpaolo, banche le cui azioni hanno, nei primi due casi, quasi triplicato la loro quotazione in poco più di due anni mentre, nel caso di Intesa, la quotazione è quasi raddoppiata (grafico 3).

Grafico 3 – L’andamento delle 3 migliori aziende del FTSE MIB (base 100), gennaio 2022 – aprile 2024

Fonte: elaborazione Ufficio studi Davide Berti su dati yahoo finance

La domanda che viene spontanea, considerando la sovraperformance del FTSE MIB rispetto allo S&P500 negli ultimi anni è la seguente: come mai il comparto bancario italiano (ed europeo in generale) ha così ben performato nel recente periodo trainando al rialzo le quotazioni dell’azionario domestico?

Il comparto bancario italiano ha ben performato negli ultimi mesi, in linea con il comparto bancario europeo che ha raggiungo nel 2024 livelli che non si vedevano dal 2015. A trascinare al rialzo le quotazioni del comparto bancario nei primi mesi del 2024 sono stati i numeri rilasciati dai principali istituti di credito d’Europa e del Paese che hanno fatto registrare un 2023 e un primo trimestre del 2024 con ricavi e utili record, in decisa crescita rispetto agli anni passati.

Il vero game changer per il settore bancario europeo (ed italiano ovviamente) sono stati i rialzi dei tagli dei tassi messi in atto dalla Banca Centrale Europea a partire dal 2022, variabile che ha contribuito ad aumentare la marginalità degli istituti il cui core business è quello della concessione di mutui e finanziamenti.

Vi ricordo infatti che il ruolo principale di una banca consiste nella raccolta del risparmio e concessione di credito ai risparmiatori; la differenza tra gli interessi pagati sulle passività (conti correnti, obbligazioni emesse, ecc..) e gli interessi incassati sui prestiti concessi (mutui e finanziamenti) va a determinare il margine di interesse, una delle principali fonti di guadagno di una banca insieme al margine di intermediazione.

L’aumento dei tassi di interesse ha avuto un impatto positivo per le banche italiane in quanto ad un aumento dei tassi di interesse è corrisposto un aumento del costo per interessi richiesto ai correntisti per mutui e finanziamenti ma, al contempo, non è aumentato il tasso corrisposto per i risparmi depositati in conto corrente, fermo per molti istituti di credito ancora allo zero virgola; gli istituti di credito italiani infatti hanno potuto permettersi di mantenere praticamente a zero il tasso corrisposto sui depositi in conto corrente (non sui conti deposito) per via della bassa competizione e per via delle scarsa necessità di raccolta di risparmio tra il pubblico per via delle già ingenti moli di liquidità parcheggiata sui conti correnti dagli italiani.

Tale situazione ha portato ad un deciso aumento della marginalità del settore bancario italiano che si è tradotto in una forte crescita del prezzo delle azioni dei principali istituti di credito, Unicredit su tutti.

La crescita del prezzo azionario è stata trainata ovviamente non solo dall’aumento delle marginalità, bensì anche dagli annunci fatti dalle varie banche del Paese circa l’aumento del dividendo ordinario o l’aumento del buyback (https://davideberti.it/blog/buyback-azionari-cosa-sono-e-come-hanno-influenzato-i-mercati-negli-ultimi-mesi): si stima infatti che le banche europee nel 2024 allocheranno complessivamente 120 miliardi di euro in dividendi e buyback azionari, variabili che hanno avuto un impatto molto positivo sul corso del prezzo delle azioni del comparto.

Il comparto bancario italiano quindi, trascinato dall’aumento del margine di interesse dovuto all’aumento dei tassi e dal conseguente aumento del dividendo per gli azionisti e dei buyback, sta vivendo un momentum molto positivo negli ultimi anni, con la diretta conseguenza di una crescita dei principali listini azionari europei dove le banche sono protagoniste, su tutti il FTSE MIB.

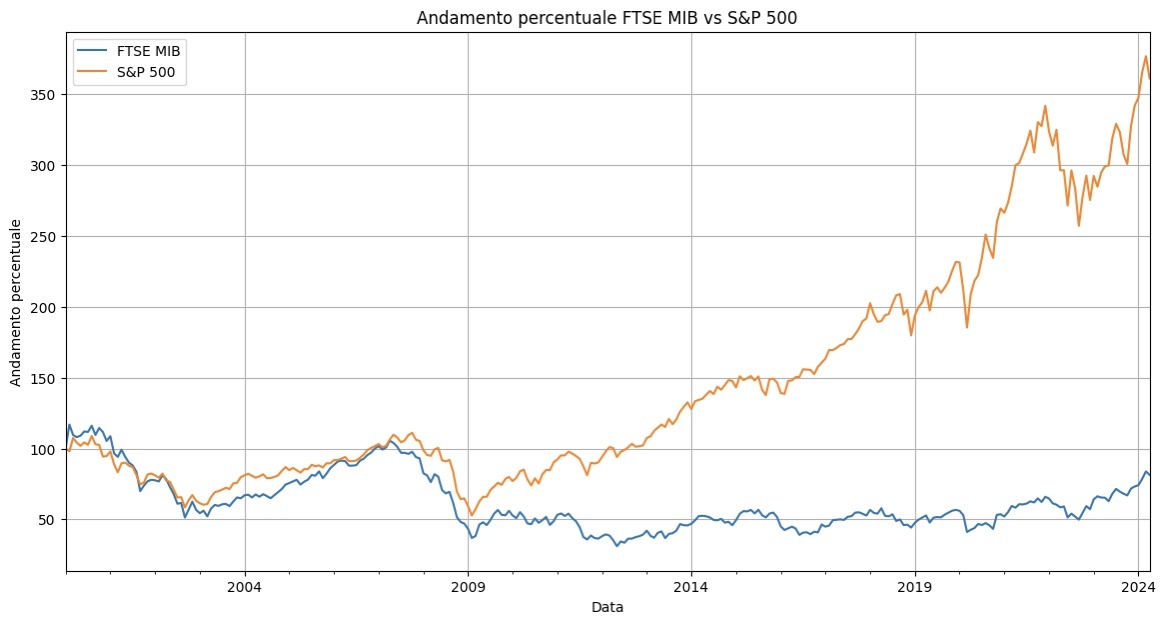

L’attuale momentum non deve però ingannare l’investitore che, affetto da home bias, potrebbe decidere di riversare i propri risparmi interamente nell’azionario domestico fiducioso di un prosieguo del trend di crescita (https://www.davideberti.it/blog/i-danni-che-l-home-bias-ha-generato-ai-portafogli-degli-italiani-negli-ultimi-20-anni). Allungando infatti l’orizzonte temporale di analisi (da gennaio 2000 ad aprile 2024) il confronto tra azionario statunitense e azionario domestico racconta un’altra storia (grafico 4).

Grafico 4 – L’andamento di FTSE MIB e S&P500 dal 2000 ad aprile 2024, base 100

Fonte. Elaborazione ufficio studi Davide Berti su dati yahoo finance

Come mostra il grafico 4 dal 2000 ad oggi lo S&P500 ha quasi triplicato il proprio valore mentre, al contrario il FTSE MIB si mantiene ancora al di sotto dei livelli di gennaio 2000; l’investitore che avesse allocato nel lontano 2000 i propri soldi nel FTSE MIB non solo non avrebbe rivalutato i propri risparmi per il tasso d’inflazione ma avrebbe anche una perdita in conto capitale.

Attenzione all’home bias

Sovrappesare l’azionario domestico ed europeo, composti prevalentemente dai titoli bancari, nell’epoca recente è stata una scelta che ha pagato bene. L’attenzione di ogni investitore deve però sempre rimanere sull’efficienza complessiva del portafoglio in ottica di lungo termine non incorrendo nell’home bias, acerrimo nemico dell’investitore italiano che, credendo di conoscere meglio il mercato domestico alloca i propri capitali solamente in aziende italiane, perdendo le importanti opportunità che offre il mercato azionario globale.

L’azionario italiano ha un peso davvero marginale nelle capitalizzazioni globali di mercato, andando a pesare meno della sola Apple ad esempio (che vanta una capitalizzazione superiore ai 2.500 miliardi di euro). Proprio per via della bassa capitalizzazione dell’azionario domestico rispetto a mercati azionari più sviluppati, la scelta di allocare i propri risparmi in un mercato meno sviluppato di altri mercati azionari comporta un potenziale costo opportunità che nel tempo è stato molto rilevante.

Diversificare rispettando le capitalizzazioni di mercato è fondamentale per l’investitore che vuole ottenere un rendimento di lungo periodo grazie all’azionario.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!