Il venture capital è una forma di investimento di medio-lungo termine in imprese non quotate ad alto potenziale di sviluppo e crescita che si trovano nella fase di start up.

Spesso il venture capital viene associato al private equity (per approfondire l’argomento private equity potete consultare quest’altro mio articolo: Il private equity ha senso investirci?) ma bisogna stare attenti; l'obiettivo è il medesimo (aiutare a far crescere imprese non quotate) ma il mercato di riferimento è differente. Il private equity si rivolge ad aziende mature e già consolidate mentre il venture capital si focalizza sul finanziamento di start-up o piccole imprese emergenti, innovative ed in fase di avviamento che sono ritenute ad alto potenziale di crescita.

Quando si parla di venture capital ci si riferisce ad un capitale che consente di trasformare in impresa le nuove idee e che sostiene processi innovativi all’interno di un sistema economico. In altre parole, il venture capital è un vero e proprio driver della crescita e dell’innovazione oltre che colonna portante del tessuto imprenditoriale.

Le giovani imprese partono da un’idea e da un modello imprenditoriale non testato. Per finanziare lo sviluppo di queste idee è necessario avere importanti risorse che però spesso non sono disponibili. I venture capitalist colmano questo deficit di finanziamento essendo disposti ad accettare maggiori rischi rispetto alle banche a fronte di maggiori opportunità di rendimento. Questi fondi non trattano solamente la parte finanziaria tramite l’apporto di capitale ma hanno lo scopo di fornire un supporto manageriale e strategico alla gestione dell’impresa predisponendo una serie di attività connesse alla realizzazione dell'idea imprenditoriale. Al fine di gestire i diversi rischi e consentire un efficace sviluppo dell’investimento si incentiva l'allocazione efficiente delle risorse tramite un supporto di competenze tecniche, know-how specifico ed un network di professionisti per sviluppare diverse aree aziendali.

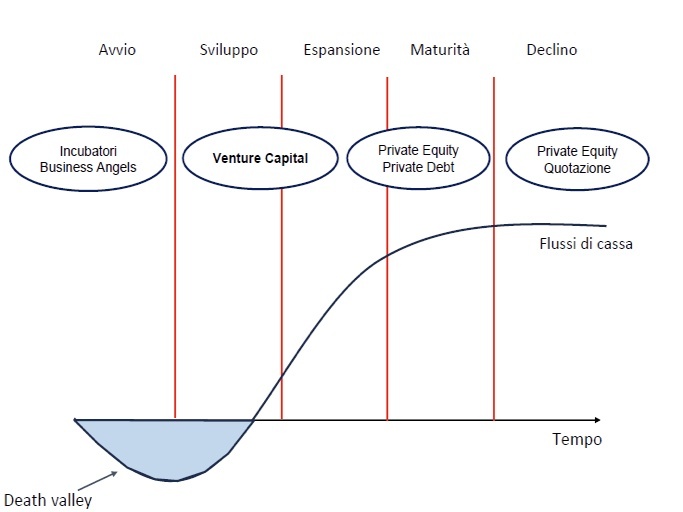

È importante notare che l’investimento in venture capital è ad alto rischio. Come si può notare del Grafico 1 molte startup falliscono, specialmente nelle prime fasi di vita della startup. Il flusso di cassa è ancora inesistente ma sono necessari grandi investimenti al fine di lanciare il business; si parla addirittura di “valle della morte”. Quando ciò accade gli investitori possono perdere tutto o parte del loro investimento.

Grafico 1: Ciclo di finanziamento

Fonte: Elaborazione Ufficio Studi Davide Berti

Come funziona un fondo venture capital e da chi prende i soldi?

I fondi di venture capital sono il principale player di questo segmento di mercato. Quando si costituiscono devono a loro volta raccogliere capitali rivolgendosi in prevalenza ai cosiddetti fondi istituzionali come le fondazioni bancarie, gli enti previdenziali, enti pubblici territoriali, le assicurazioni e le banche.

Questi fondi non utilizzano risorse personali dei fondatori ma raccolgono la liquidità dei fondi istituzionali che hanno intenzione di diversificare al massimo i propri investimenti. Una volta raccolti i capitali sufficienti sulla base degli impegni presi con i soggetti coinvolti il fondo inizia a investire nelle start-up individuate.

Le persone che fondano o gestiscono un fondo di venture capital sono chiamate venture capitalist. Molti di loro sono diventati così famosi grazie alle loro operazioni da essere conosciuti come delle vere e proprie celebrità. Alcuni esempi sono Peter Thiel (uno dei primi investitori esterni di Facebook), Jim Goetz (grazie al suo investimento di successo in WhatsApp) ed Alfred Lin (Airbnb e Uber).

Quali requisiti di una startup attraggono un venture capitalist

Le caratteristiche che spingono i venture capitalist a scegliere un investimento piuttosto che un altro dipendono da diversi fattori che vanno dalla fase del ciclo di vita di una startup al settore in cui opera. In generale gli elementi su cui viene posta una particolare attenzione sono:

- Team: è fondamentale individuare imprenditori che dimostrano leadership e capacità di superare le sfide soprattutto nelle fasi early stage. Di conseguenza serve un team solido e motivato;

- Scalabilità: la capacità di gestire e supportare la crescita del proprio business senza dover aumentare proporzionalmente le risorse o i costi; ingredienti fondamentali a tal proposito sono la tecnologia e l’efficienza. Un business non scalabile rappresenta un limite nella crescita della startup.

- Potenzialità del business: si valuta la dimensione del mercato di riferimento, la sua crescita potenziale, la presenza di concorrenti nonché la sua profittabilità.

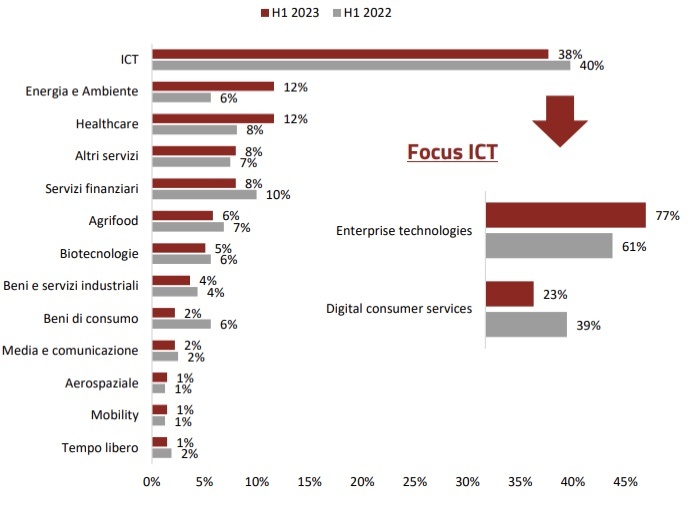

Ogni venture capitalist può avere i propri criteri specifici per l’investimento. Tendenzialmente, per via delle intrinseche caratteristiche che si ricercano, i settori più interessati da questi tipi di investimento sono quelli maggiormente impattati dalle innovazioni tecnologiche: informatici, fintech, biotecnologie ed energie rinnovabili (vedi Grafico 2).

Grafico 2: Distribuzione settoriale delle società target nel I semestre 2023

Fonte: AIFI - Venture Capital Monitor (presentazione dati 18 Luglio 2023)

Quando finisce il lavoro del Venture Capital?

Nella logica dei venture capitalist l’obiettivo è riuscire a far crescere e consolidare una start-up attraverso i propri finanziamenti ed il proprio know-how. Concretizzare tali sforzi significa ottenere grandi margini di guadagno quando si vendono le proprie quote. Gli investitori sono consapevoli a priori del rischio della propria attività, sanno che molte start-up sulle quali hanno puntato falliranno. Rimane però sufficiente una operazione andata a buon fine per compensare le perdite di molte altre. Nel venture capital il rischio dell’investimento è molto alto e i rendimenti seguono il principio di Pareto; l’80% dei successi deriva dal 20% delle operazioni. Se la società in cui si è investito ha successo l'uscita dell'investitore istituzionale si ha quando la società ha raggiunto lo sviluppo previsto. Nel caso di insuccesso l’investitore abbandona quando si rende conto che la situazione di crisi è irreversibile.

Nel momento in cui l’azienda è cresciuta sufficientemente da poter essere indipendente e ha un valore tale da poter essere ceduta ottenendo un extra-rendimento abbiamo la fase di exit. Il fondo di venture capital può decidere se cedere l’azienda oppure optare per una quotazione tramite IPO (Initial Public Offering). Con l’exit si conclude il lavoro del venture capital.

Conclusioni e considerazioni

Il venture capital è senza dubbio un catalizzatore per l’innovazione e la crescita delle startup. Proprio l’innovazione rappresenta uno dei driver per la crescita dei Paesi industriali in quanto consente di mantenere la propria posizione a livello competitivo ma anche poiché è in grado di fungere da stimolo per nuovi investimenti e nuovi consumi. Le imprese, dunque, non possono sicuramente trascurare la centralità dell’innovazione nel suo complesso. In tale contesto emerge il ruolo dell’investimento in capitale di rischio e del venture capital in particolare. Un alto rischio significa anche un’alta possibilità di guadagni esponenziali se si sceglie il progetto giusto. Per beneficiarne però quando si investe in questo settore è molto importante conoscere bene la realtà e tutte le dinamiche associate ad essa perché si tratta di segmento di mercato di nicchia e di particolare complessità.

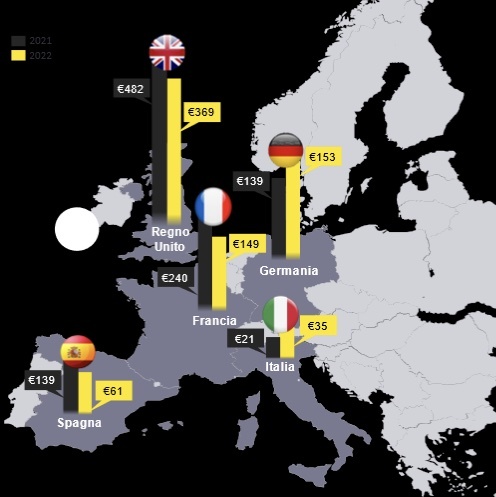

Il mercato europeo del venture capital rispetto a quello statunitense si trova in una fase ancora non pienamente sviluppata. Negli ultimi 10 anni si è registrato un importante trend di crescita (specie nel periodo post pandemia). Il limite maggiore individuabile nel sistema venture capital europeo è lo scarso sviluppo di un ecosistema oltre che un livello di investimenti notevolmente inferiore a quello americano. Questo è uno dei principali motivi alla base di un ridotto numero di “unicorni” (termine con il quale si indicano le startup che hanno una valutazione superiore al miliardo di dollari) in Europa rispetto ad altre aree del mondo.

Grafico 4: Investimenti nel VC in Europa

Fonte: https://www.fortuneita.com/2023/01/12/venture-capital-da-2-mld-nel-2022-ma-i-giganti-europei-sono-ancora-lontani/

Per quanto riguarda l’Italia, nonostante il trend di crescita negli investimenti e gli sforzi compiuti nel corporate venture capital, permane un certo gap rispetto alle altre nazioni (vedi Grafico 4). Sarà interessante capire se questo trend continuerà e se le somme investite continueranno a crescere oppure se la crescita degli investimenti nel venture capital cesserà nei prossimi anni.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!