Un portafoglio di investimenti deve essere monitorato nel tempo e deve rispettare tutti gli indicatori di efficienza al fine di risultare efficace su orizzonti temporali medio-lunghi.

Cos’è un portafoglio di investimenti

Un portafoglio di investimenti è un insieme di strumenti finanziari e, se costituito seguendo precise logiche e con strumenti efficienti, può contribuire al raggiungimento degli obiettivi finanziari prefissati.

Ho già trattato l’argomento “Come dovrebbe essere costruito un portafoglio efficiente” in un precedente approfondimento a cui ti rimando (Come dovrebbe essere costruito un portafoglio efficiente) e scopo di questo articolo è andare a vedere come dovrebbe essere fatta e cosa dovrebbe far emergere una diagnosi di un portafoglio ben fatta.

Cos’è una diagnosi di portafoglio?

La diagnosi di un portafoglio di strumenti finanziari ha lo scopo di valutare a 360° l’aggregato di strumenti finanziari presenti in un portafoglio al fine di comprendere se, nel complesso, siano efficienti e se vadano a massimizzare il potenziale rendimento atteso per unità di rischio assunto.

Se sei seguito da un consulente finanziario il tuo portafoglio di investimenti dovrebbe essere monitorato nel tempo, facendoti presupporre che mantenga l’efficienza e l’efficacia anche in fasi di mercato negative, andando ad esempio a limitare le perdite per effetto della diversificazione. Talvolta può capitare però che un portafoglio non sia ben costruito ed un’attenta diagnosi può far emergere eventuali inefficienze

I principali elementi che deve far emergere una diagnosi di portafoglio

Una diagnosi di portafoglio ha quindi lo scopo di analizzare l’insieme degli strumenti finanziari presenti in un portafoglio di investimenti, analizzandoli singolarmente e nel complesso al fine di comprendere al meglio se l’allocazione generale segua precise logiche o se sia stata fatta completamente a caso.

Il punto di partenza di una diagnosi di portafoglio è la composizione del portafoglio, composizione che va ad evidenziare la quota di ogni strumento finanziario sul controvalore totale di portafoglio.

Una volta che si ha una lista di tutti gli strumenti finanziari presenti in portafoglio e il loro perso relativo, esistono diversi tool, software e programmi che aiutano ad effettuare una diagnosi generale approfondita.

A questo punto vedremo alcuni output che una diagnosi approfondita deve rendere, output che, qualora evidenziassero inefficienze, dovrebbero far scattare un campanello d’allarme nella testa dell’investitore.

Efficienza rischio-rendimento

Una prima analisi di portafoglio deve valutare l’efficienza dal punto di vista del trade off rischio-rendimento. Nel mondo degli investimenti, all’aumentare del rischio aumenta il rendimento atteso ed un portafoglio efficiente va a massimizzare il rendimento atteso per unità di rischio assunto.

Il rischio viene misurato dalla volatilità mentre il rendimento atteso dalla performance attesa: se la volatilità è una misura storica (e quindi misurabile) la performance attesa viene estrapolata da modelli matematici che vanno a considerare il rendimento atteso partendo dal rendimento storico delle varie asset class.

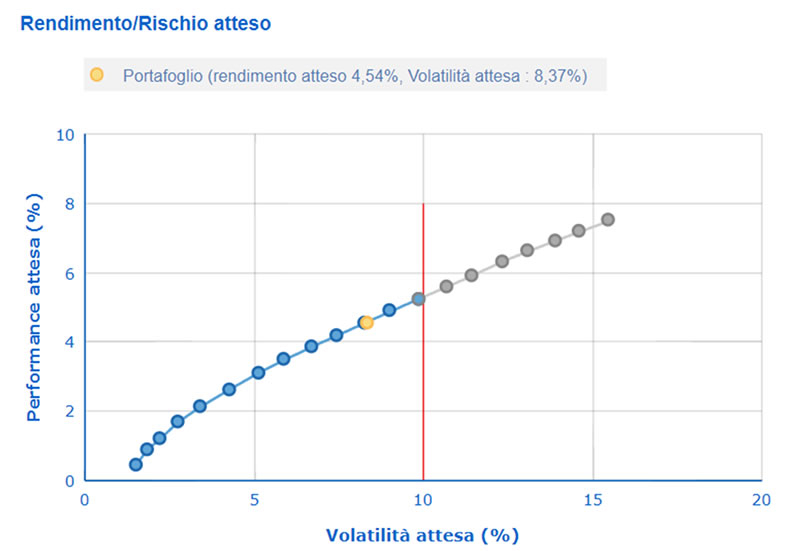

L’insieme delle allocazioni di portafoglio che massimizzano il rendimento atteso per unità di rischio assunto prende il nome di frontiera efficiente. Il grafico che segue mostra un esempio di frontiera efficiente e di portafoglio efficiente (pallino arancione).

Grafico – la frontiera efficiente

Fonte: Quantalys

Spostandoci verso destra sulla frontiera aumenta il rischio, aumentando proporzionalmente anche il rendimento atteso.

Nel grafico è stato riportato il portafoglio efficiente di un cliente che, in base alla profilatura del rischio effettuata, non tollera ampie oscillazioni di portafoglio, nell’ordine al massimo del 10%.

Il portafoglio in questione rispetta il requisito circa la rischiosità di portafoglio, avendo una volatilità attesa dell’8,37% ed un rendimento atteso del 4,54% annuo: tale combinazione è il risultato di un’attenta strutturazione di portafoglio volta a massimizzare il rendimento atteso per ogni unità di rischio assunto, mantenendosi al di sotto della soglia di volatilità massima sopportata dal cliente.

Costi

Gli strumenti e i prodotti finanziari che si vanno ad acquistare hanno un costo; tale costo può essere più o meno alto a seconda della tipologia di strumento oggetto di investimento e i costi annui che l’investitore andrà a sostenere per il mantenimento in portafoglio dello strumento sono espressi nel KID (ETF vs Fondo attivo: quali voci del KID considerare prima di investire?).

Un buon software di analisi va a ponderare il peso di ogni strumento in portafoglio per il suo costo, restituendo come risultato le spese medie che l’investitore va a sostenere annualmente.

Le immagini che seguono mostrano le spese medie correnti di due differenti portafogli, costituiti da strumenti diversi per caratteristiche e modalità di replica del benchmark: il primo portafoglio è composto da ETFs mentre il secondo da fondi attivi.

Tabella– costo di un portafoglio in ETF (sinistra) vs costo di un portafoglio in fondi

|

Spese correnti medie in ETF |

0,21% |

Spese correnti medie in fondi |

2,17% |

Fonte: Quantalys

L’impatto dei costi in un poratfoglio di investimenti può essere significativo e tendenzialmente una riduzione dei costi a parità di efficienza dovrebbe essere preferita. Nelle immagini proposte il differenziale di costo tra i due portafogli è di quasi il 2%!

Diversificazione

La diversificazione è uno dei pilastri del portfolio management. Andando a mettere il capitale in diversi strumenti che ricoprono differenti asset class il portafoglio risulterà più diversificato di un investimento che prevede l’investimento di tutto il capitale in una singola asset class.

Ad esempio: un portafoglio che, per mezzo di strumenti finanziari efficienti, va ad investire in azionario statunitense, azionario europeo, azionario dei mercati emergenti, obbligazionario europeo, obbligazionario statunitense, materie prime e dollari, con i giusti pesi di portafoglio, è per definizione più diversificato di un portafoglio che investe tutto nell’azionario italiano.

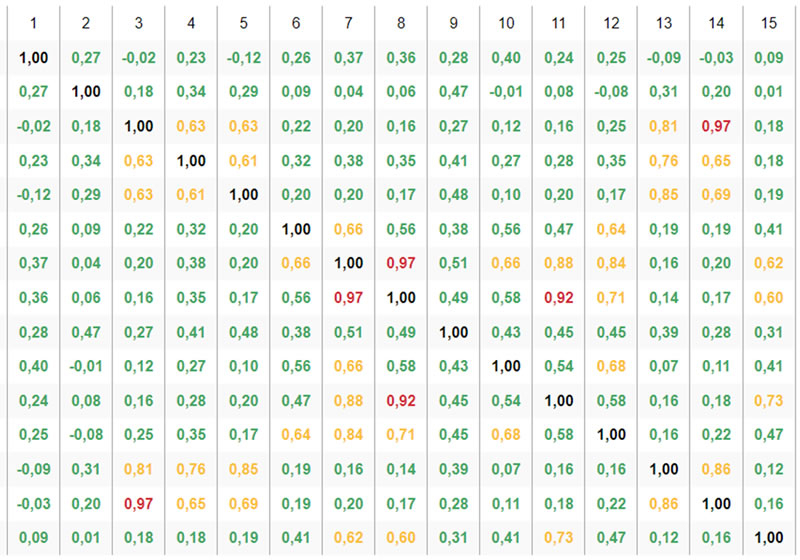

La diversificazione di portafoglio è resa dalla matrice delle correlazioni: questo tool va ad evidenziare se gli strumenti in portafoglio abbiano avuto un andamento tendenzialmente allineato nel tempo.

I valori di correlazione vanno tra -1 e +1 e i valori superiori a 0,9 indicano uno scarso potenziale di diversificazione; al contrario, valori inferiori a 0,6 indicano una buona diversificazione di portafoglio.

L’immagine che segue mostra la matrice delle correlazioni del portafoglio efficiente mostrato in precedenza giacere sulla frontiera. Dall’immagine si può notare come per nessuno strumento presente in portafoglio ci sia una correlazione superiore allo 0,9, segnale di una buonissima diversificazione di portafoglio.

Immagine – la matrice delle correlazioni

Fonte: Quantalys

L’importanza di una diagnosi di portafoglio ben fatta

Diversificazione, costi ed efficienza sono le tre principali variabili da valutare quando si effettua un’analisi del proprio portafoglio di investimenti. Ci sono poi altri elementi che devono essere considerati in una diagnosi più approfondita quali ad esempio l’asset allocation di base, l’esposizione valutaria e la tipologia di strumenti prevalente in portafoglio.

Fondamentale è poi capire se la rischiosità di portafoglio sia in linea con il proprio profilo di rischio ed i propri obiettivi: può infatti capitare che il portafoglio in essere sia efficiente ma non sia adatto al proprio profilo di rischio.

Un’analisi di portafoglio approfondita è la base per valutare se gli strumenti finanziari che si hanno in portafoglio siano stati correttamente selezionati o se siano stati inseriti in portafoglio “solamente perché ci hanno detto di farlo”.

Se pensi di aver bisogno di questo servizio puoi richiedermi ora, gratuitamente e senza impegno un'analisi di portafoglio tramite il modulo apposito presente qui sul sito. Richiedila cliccando qui.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!