La traduzione letterale dall’inglese per high yield bonds è “obbligazioni ad alto rendimento”. In pratica si tratta di obbligazioni che offrono rendimenti elevati in virtù del fatto che vengono emesse da società con un rating inferiore al grado “investment” (BB o inferiore).

Il rating è un punteggio che va a valutare l'emittente di obbligazioni circa la capacità di fare fronte agli impegni sui debiti. In altre parole, si va giudicare, dato lo stato di salute finanziaria di una società, se questa sarà in grado di pagare gli interessi oltre che rimborsare il capitale preso a prestito rispetto alle obbligazioni emesse da società con rating più elevato. (https://davideberti.it/blog/cosa-sono-le-agenzie-di-rating-e-a-cosa-servono) Avere un rating basso comporta un maggior rischio di insolvenza; le società con basso rating tendenzialmente si caratterizzano per elevati livelli di debito (alto “leverage”) e significativi costi per interessi. La differenza nella qualità del debitore spiega il maggiore spread creditizio (il cosiddetto “risk premium”) e la maggiore volatilità rispetto ad obbligazioni di livello investment.

Per spiegare la dinamica rischio-rendimento facciamo riferimento al credit spread (spread nel senso di differenziale di rendimento) rispetto ai treasuries americani (comunemente prese come benchmark in quanto configurabili teoricamente come privi di rischio). Maggiore è lo spread e maggiore è il rischio percepito e quindi maggiore sarà il rendimento richiesto.

Nel Grafico 1 abbiamo una rappresentazione dell’evoluzione del credit spread nel tempo: nei periodi di crisi l‘incertezza aumenta e i rendimenti richiesti aumentano di conseguenza.

Grafico 1: Evoluzione del credit spread (1996 - 2023)

Fonte: https://fred.stlouisfed.org/series/BAMLH0A0HYM2#

Correlazione con l’equity

Una particolarità dell’high yield è che, nonostante rientri nella macro categoria dell’obbligazionario, tende a comportarsi, in termini di performance, come il comparto azionario. Gli high yield bonds per questo motivo sono spesso definiti come una asset class ibrida: hanno caratteristiche assimilabili sia alle obbligazioni, come il pagamento di cedole o la priorità rispetto alle azioni in caso di default, che all’azionario, come il rendimento o l’impatto del ciclo economico sulla performance.

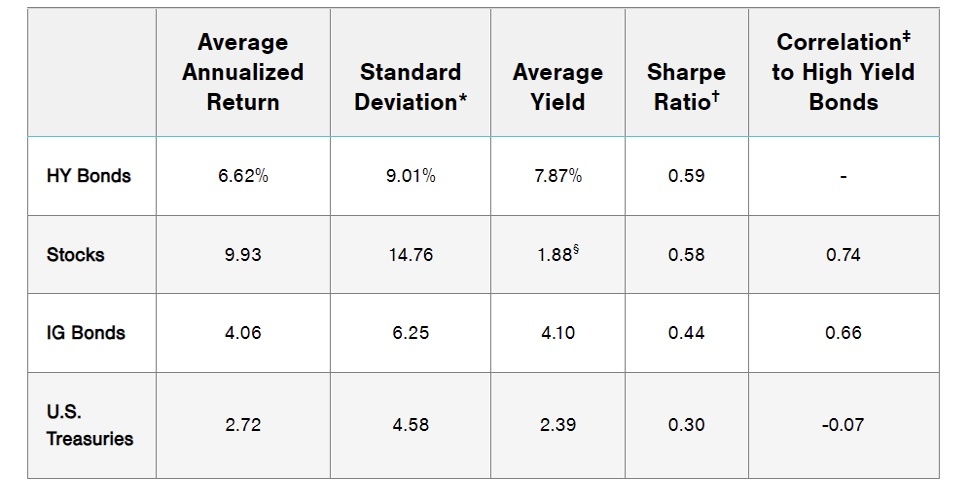

Rispetto agli altri segmenti obbligazionari offrono un rendimento maggiore ma presentano una maggiore volatilità. In termini di profilo di rischio/rendimento di norma i titoli high yield si collocano a metà strada tra le obbligazioni investment grade e le azioni. Nella tabella 1 viene rappresentata, a livello numerico, tale evidenza. Nell’analisi vengono presi a riferimento i seguenti indici:

- l’”ICE BofA U.S. High Yield Constrained Index” per rappresentare l’high yield;

- lo“S&P 500” per l’azionario;

- l’“investment‑grade corporate bonds di “Bloomberg U.S. Corporate Investment‑Grade Index” per le obbligazioni investment grade;

- l’“ICE BofA U.S. Treasury Index” per i treasuries.

Nel complesso esiste un'elevata correlazione tra i titoli high yield e le azioni. Come si può notare (vedi tabella 1) negli ultimi venti anni la correlazione è stata pari a 0,74. Al contrario ha presentato una correlazione addirittura negativa con le obbligazioni di maggiore qualità come i treasuries americani (-0,07).

Tabella 1: Analisi delle metriche per asset class su un orizzonte di 20 anni (31 Agosto 2023).

Fonte: https://www.troweprice.com/personal-investing/resources/insights/case-for-strategic-allocation-to-high-yield-bonds.html

Per capire la dinamica sottostante allo stretto legame che è presente tra high yield ed equity è fondamentale riflettere su quali sono i fattori chiave che vanno ad incidere sulla performance. Contrariamente ai tradizionali titoli a reddito fisso il cui rendimento è strettamente legato alla dinamica dei tassi, le obbligazioni ad alto rendimento sono maggiormente impattate dai fondamentali della società e dai risultati economici di chi li emette.

Si tratta di due investimenti in categorie di asset molto diverse tra loro, ma che presentano caratteristiche di rischio-rendimento più simili di quanto si possa immaginare. Per questo motivo possono essere considerate come asset class concorrenti. In altri termini, potremmo considerare le obbligazioni high yield come una valida alternativa alle azioni ma con una volatilità inferiore.

L’importanza dei cicli economici

Come abbiamo detto gli high yield generalmente sono molto più sensibili all’andamento del ciclo economico (come del resto anche l’azionario) ed ai risultati della società emittente piuttosto che le fluttuazioni giornaliere in tassi di interesse. È quindi importante capire in quale fase del ciclo ci troviamo per comprendere meglio il comportamento di questi prodotti.

In fase di recessione gli spread di credito tendono ad allargarsi in previsione di un aumento delle insolvenze. Dunque, se confrontate con le asset class fixed income più “sicure”, l’obbligazionario high yield tende a sottoperformare dato che gli investitori preferiscono un minor rischio. Il tasso di insolvenza delle società che emettono obbligazioni high yield tende ad aumentare e questo porta ad un aumento del rischio di credito, con le obbligazioni high yield possono subire una diminuzione del valore.

In fase di ripresa economica (caratterizzata di solito da rialzo dei tassi) le obbligazioni high yield tendono a sovraperformare gli altri titoli a reddito fisso. In queste fasi di solito le imprese cercano di migliorare i propri bilanci tramite tagli dei costi o ristrutturazioni del debito.

In fase di crescita questi bond registrano generalmente buone performance. Le società con rating creditizio inferiore vedono migliorare la propria posizione finanziaria, riducendo la probabilità di insolvenza. Ciò comporta una riduzione del rischio di credito e i bond possono beneficiare delle prospettive economiche positive.

Rispetto all’equity il miglior contesto per tali obbligazioni non è per forza un mercato fortemente rialzista ma è sufficiente una crescita moderata. Il focus di chi possiede titoli ad alto rendimento, infatti, non è incentrato tanto sulle prospettive degli utili e sui dividendi distribuiti (come tipicamente accade a chi possiede delle azioni) ma piuttosto sulla sostenibilità del debito.

Perché considerare le obbligazioni high yield?

Oltre ai rendimenti più elevati le scadenze sono generalmente più brevi rispetto a molti strumenti investment grade (di solito inferiori a 10 anni). Date tali caratteristiche ne consegue una duration (sensibilità ai tassi d'interesse) più bassa rispetto ad altri tipi di titoli a reddito fisso. Ciò significa che, di solito, le strategie high yield saranno meno esposte al rischio di tasso d'interesse delle strategie investment grade.

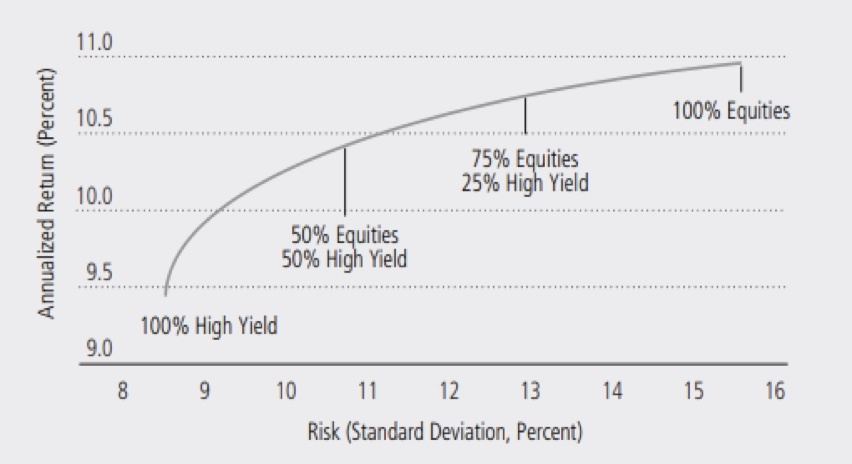

Come abbiamo visto, oltre ad assicurare guadagni superiori a quelli delle obbligazioni investment grade, i titoli high yield spesso hanno un comportamento diverso rispetto ad altre aree dell'universo a reddito fisso e possono offrire un importante elemento di diversificazione per ampliare i portafogli obbligazionari. Ovviamente la diversificazione non ci assicura dal rischio di subire delle perdite finanziarie ma può aiutarci a far decrescere il rischio totale del portafoglio permettendoci di ottenere dei rendimenti complessivi maggiori a fronte di un rischio minore (vedi Grafico 3).

Grafico 3: Frontiera efficiente di un portafoglio (azionario e high yield)

Fonte: https://www.alliancebernstein.com/abcom/perspectives_web/market/retail/equity-like-returns/equity-like-returns-whitepaper.pdf

Le obbligazioni ad alto rendimento potenzialmente presentano diversi vantaggi, è però importante tenere sempre in considerazioni i rischi connessi a tale tipo di investimento. Un attento investitore per cercare di mitigare questi rischi deve sicuramente considerare una buona diversificazione di un portafoglio di obbligazioni high yield. Tale diversificazione dovrebbe riguardare non solo gli emittenti ma fattori come il settore del business o la zona geografica di appartenenza. Di notevole importanza, infine, è effettuare un’attenta analisi economico-finanziaria sullo stato dei fondamentali dell’emittente.

Conclusioni

Gli anni prima del 2022 sono stati caratterizzati da una politica monetaria particolarmente espansiva, variabile che ha contribuito ai rialzi sui mercati azionari. Con l’aumento dell’inflazione sono tornate le politiche monetarie restrittive delle Banche Centrali, politiche che hanno invertito la curva dei rendimenti dell’obbligazionario ai valori massimi rispetto agli ultimi decenni. Il motto TINA (there is no alternative) è stato messo seriamente in discussione con l’investimento nel mercato monetario che è tornato ad essere interessante.

È probabile che, se si dovesse protrarre una situazione di tassi d’interesse elevati congiuntamente ad un deterioramento della prospettiva degli utili delle società ciò metterebbe in difficoltà il mercato azionario. In tale contesto, gli investitori che sono alla ricerca di rendimenti di tipo azionario, potrebbero iniziare a valutare di inserire nel proprio portafoglio un prodotto come l’high yield.

Nel lungo periodo, nonostante l'alta correlazione dei rendimenti con il comparto azionario, la differente performance “risk-adjusted” (che quindi considera differenti profili di rischio-rendimento) rende tale segmento obbligazionario particolarmente utile in ottica di una efficiente asset allocation strategica. In altre parole, è possibile mitigare il rischio pur preservando i rendimenti.

Prima di investire bisogna come sempre considerare attentamente gli obiettivi di investimento, la tolleranza al rischio e l’orizzonte temporale. Un’adeguata analisi che consideri sia un approccio bottom-up dell’emittente (analisi dei fondamentali e della qualità del management) che una buona diversificazione del portafoglio possono rendere l’high yield un investimento particolarmente interessante.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!