“Appena sento odore di crisi vendo tutto e quando il mercato riparte, ricompro: la tipica frase di chi spesso, in borsa, guadagna davvero poco. Ammesso e non concesso che guadagni”.

Prevedere i mercati

Prevedere i mercati, sapere quando saliranno e quando scenderanno è una meravigliosa illusione.

Molti rimangono affascinati da questa idea.

C’è chi si affida ad analisi di terzi, chi al proprio “sesto senso”, chi guarda indicatori o altre grandezze ma tutti, puntualmente, rimangono delusi dalle loro teorie/credenze/ strategie.

In certi casi la situazione è ancora peggiore perché gli “investitori veggenti” si compiacciono del loro lavoro notando il segno verde sul monitor anche se, a somme tirate, spesso hanno impiegato molto tempo per produrre un mancato guadagno (in molti casi enorme).

Ciò vuol dire che hanno perso settimane o addirittura mesi per completare le loro analisi e hanno concluso l’operazione realizzando, ad esempio, un guadagno pari a solo un +4% mentre durante il periodo impiegato per le analisi il mercato ha magari reso il 10%. Ciò vuol dire che l’effetto di gestione ha prodotto un -6%.

Non il massimo, direi.

Prevedere i mercati con accuratezza non è possibile. O meglio, per essere più precisi, è statisticamente molto improbabile.

Ma perché gli investitori continuano a compiere questa sciagurata lotta contro i numeri? Sembra che in media le persone si divertano a giocare contro le probabilità.

Invece che disperdere energie per prevedere l’andamento dei mercati perché non cavalcare gli stessi accettando l’inevitabile montagna russa che rappresentano?

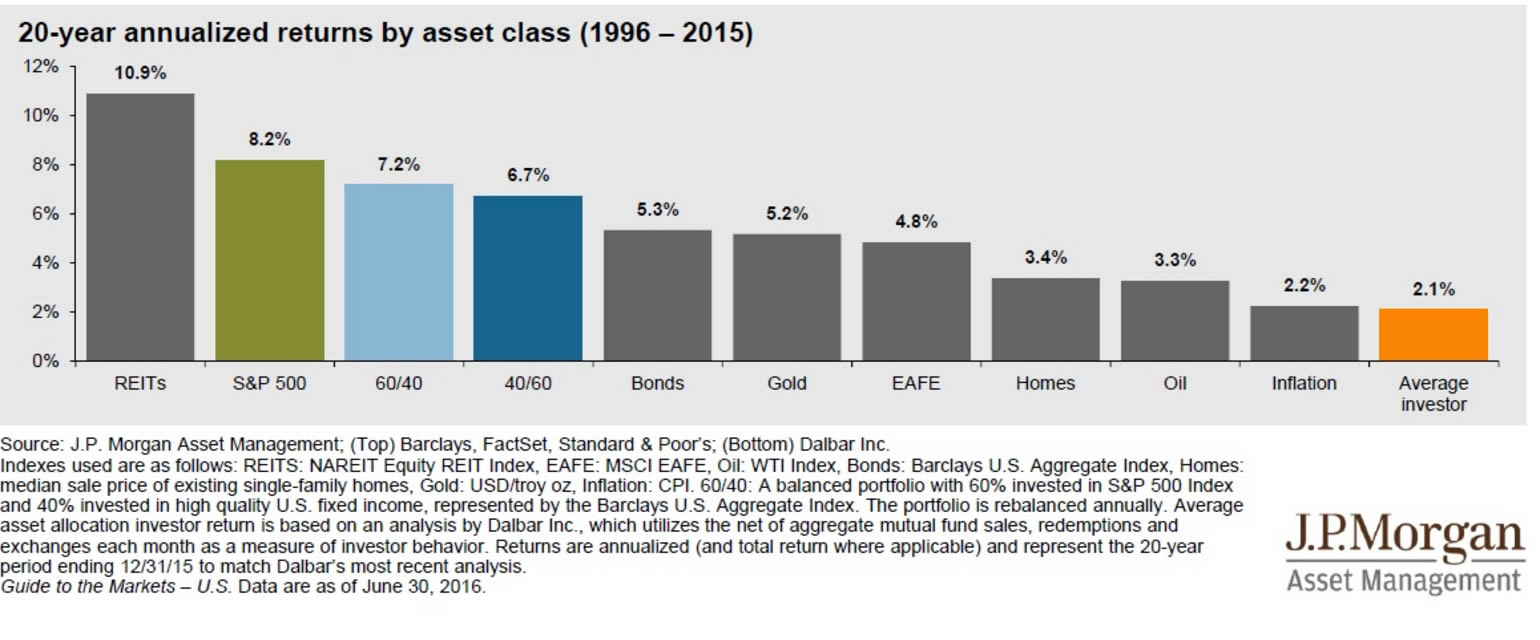

Questo grafico fornito da JP Morgan Asset Management è sicuramente emblematico!

Rendimento delle principali asset class e dell'investitore medio nel periodo 1996 - 2015

Come si evince dal grafico il rendimento medio dell’investitore durante i 20 anni analizzati è stato del 2,1% (meno dell’inflazione). Un banalissimo portafoglio 60/40 (ovvero le percentuali rispettivamente di azionario S&P 500 e obbligazionario USA fixed income che lo compongono) ha reso ben il 7,2%.

Le motivazioni sono essenzialmente riconducibili ai danni finanziari causati dalle emozioni degli stessi investitori.

Avere la presunzione di sapere quando il mercato salirà o scenderà fa sì che l’investitore si perda momenti di notevole rialzo per timore di un crollo del mercato stesso.

Un altro classico caso è quello dell’investitore che in preda al panico vende tutti gli assets in perdita e quindi non beneficia del recupero che successivamente il mercato avrebbe potuto presentare.

Motivazioni più tecniche

Vi sono inoltre molte altre motivazioni più tecniche per cui conviene non fare market timing. Tra queste sicuramente troviamo:

- Elevati costi di transazione: vendere e comprare costa, non poco. Che si paghi in diritti fissi o in spread di negoziazione, il costo è rilevante e non fa altro che limitare la redditività del portafoglio.

- Perdita della possibilità di capitalizzare i guadagni al lordo poiché non vendendo mai gli assets il pagamento delle tasse è molto postergato rispetto a chi contabilizza sovente i profitti.

Ciò non vuol dire che durante l’investimento non debbano essere fatte delle correzioni e dei ribilanciamenti del portafoglio. Assolutamente. Ma di certo non vengono fatte previsioni sull’andamento dei mercati. Solo così l’investimento potrà essere veramente profittevole nel lungo termine.

Esempio

Ma ora parliamo di denaro. Ti rendi conto della differenza in termini di guadagno tra i due approcci? Probabilmente no. Voglio mostrartela in valori assoluti. Forse è di maggiore impatto.

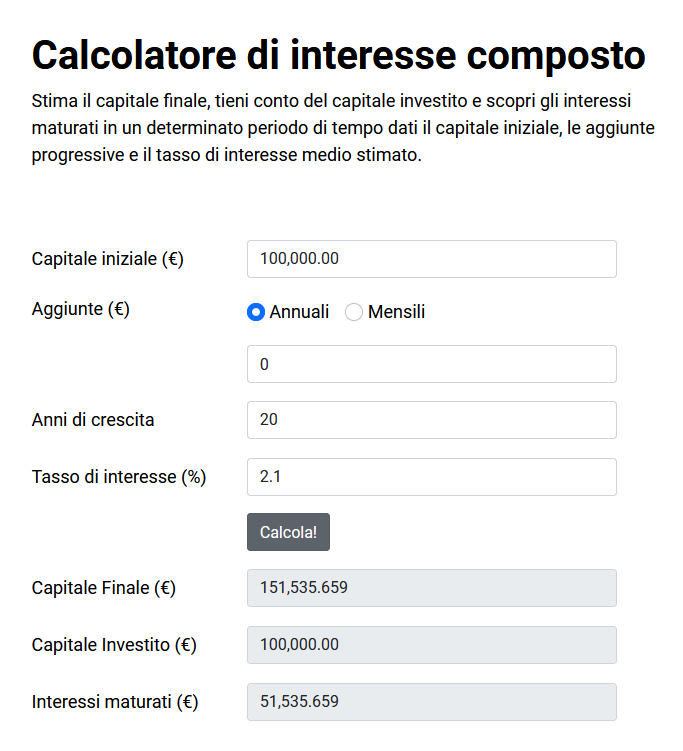

Capitale di 100.000,00€ investito per 20 anni al tasso di rendimento di un investitore medio.

Come si può notare un investitore in media ha guadagnato il 51,35% in 20 anni. Non male. Bisogna però confrontare tale risultato con quello che si sarebbe avuto evitando il market timing (e strumenti di bassa qualità) e comprando semplicemente un banalissimo portafoglio 60/40 lasciato investito per lo stesso periodo.

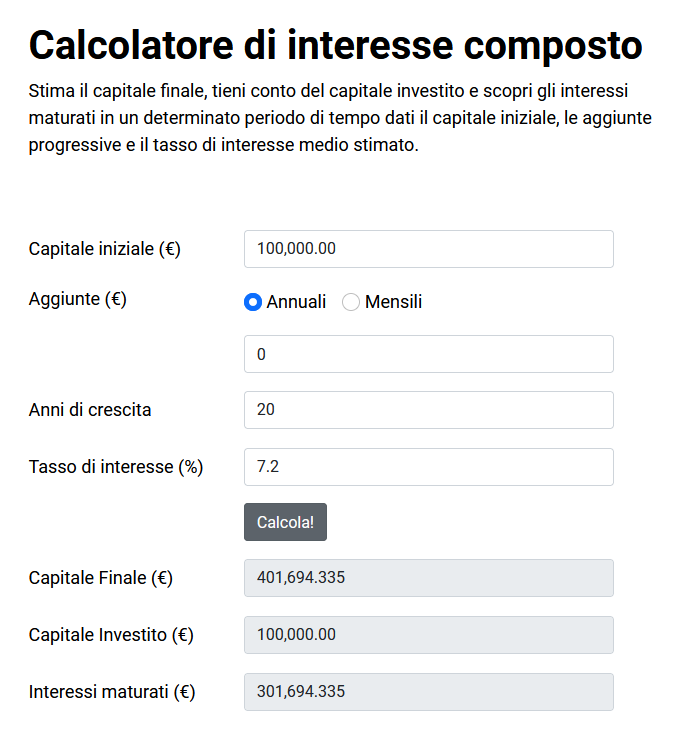

Capitale di 100.000,00€ investito per 20 anni in un portafoglio 60% azionario world e 40% obbligazionario world.

Il rendimento ottenuto è ben superiore.

La percentuale di rendimento annuo era poco più del triplo (2,1% contro 7,2%), ma il risultato finale su vent’anni è circa 6 volte superiore.

La differenza è passare da un guadagno poco superiore a 50.000,00€ ad uno di oltre 300.000,00€. Sono cifre che a molti possono cambiare la vita. Questa è una prospettiva di guadagno relativa ad una cifra pari a 100 mila €. Considerando cifre maggiori (500 mila €, 1.000.000,00€ o più) la proporzione vale ugualmente ed in valore assoluto le differenze sono più che notevoli.

Se volessi fare delle prove con il tuo capitale in relazione ai risultati che hai ottenuto e che potresti ottenere puoi utilizzare il calcolatore di interesse composto presente qui sul sito.

Ma il rovescio della medaglia dove è?

Se investo e per anni non prelevo denaro dal mio portafoglio, vuol dire che guadagno moltissimo?

No, mi dispiace. Non è così semplice. Serve una pianificazione accurata e serve un livello di rischio coerente con il quantitativo di “discesa del mercato” che sei disposto a tollerare.

La consulenza

La mia consulenza serve a questo:

- Creare un portafoglio ottimizzato e personalizzato.

- Decidere insieme una strategia di investimento.

- Assisterti in tutte le fasi di mercato, in modo da essere la tua “spalla finanziaria” in qualunque occasione.

La mia funzione è quella di essere un’assurance.

La mia mission è quella di difendere il tuo patrimonio da inefficienze e permettere all’interesse composto di fare il suo lavoro.

Se sei abituato ai soliti rendimenti o trattamenti che si possono ottenere da una banca tradizionale noterai sicuramente un miglioramento sostanzialmente concreto.

L’efficienza e l’ottimizzazione dei costi sono la chiave per raggiungere dei risultati soddisfacenti nel lungo termine.

Per vedere come impatta la problematica dell’inflazione sulle prospettive a lungo termine leggi anche il mio articolo: “Inflazione: quanto costa lasciare i soldi sul conto corrente”.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!