Molti investitori cercano di trarre profitto acquistando azioni ad un prezzo basso per poi rivenderle ad un valore più alto. Sul mercato, però, esistono anche operatori che fanno l’esatto opposto: ottenere guadagni dalle azioni che diminuiscono di valore. Tale pratica prende il nome di “short selling”

Parlare di short selling significa addentrarsi in uno degli aspetti più complessi e spesso controversi del mondo finanziario. Questa pratica è al centro di numerosi dibattiti fra economisti, regolatori e investitori, poiché solleva questioni cruciali riguardanti la trasparenza, l'efficienza dei mercati e la gestione dei rischi finanziari.

In questa discussione, esploreremo cosa significa effettuare una vendita allo scoperto, come funziona e quali sono le implicazioni, i benefici e i rischi associati a questa strategia. Cercheremo di fornire una panoramica completa che permetta di comprendere meglio questa pratica ed il suo ruolo nel contesto più ampio dei mercati finanziari.

Cosa vuol dire “short selling”

Con il termine “short selling” (tradotto in italiano “vendita allo scoperto”) si intende un'operazione finanziaria che consiste nella vendita di strumenti finanziari non posseduti con l’intenzione di acquistarli successivamente ad un prezzo inferiore.

Grafico 1: Short selling

Gli operatori possono ricorrere alla pratica della vendita allo scoperto per diverse motivazioni:

- Speculazione: quando un investitore ritiene che un titolo sia sopravvalutato può venderlo allo scoperto, confidando nel fatto che il prezzo tornerà in linea con il valore fondamentale del titolo, e guadagnare così dalla riduzione della sua quotazione.

- Arbitraggio: mediante l’acquisto e la vendita simultanea di strumenti finanziari collegati (es. azioni e derivati) per sfruttare il disallineamento dei prezzi sui diversi mercati, al fine di ottenere un profitto.

- Copertura: la vendita consente di coprirsi dal rischio derivante da una posizione precedente.

Tra queste tre casistiche la più nota è sicuramente la prima.

Si possono distinguere due forme di short selling:

- Covered: il venditore prende a prestito da un terzo lo strumento finanziario che intende vendere, così da garantirne la consegna all’acquirente, per poi riacquistarne una pari quantità sul mercato, ad un prezzo inferiore, per restituirla al prestatore. L'investitore è "coperto" (“covered”) perché ha già preso in prestito le azioni e può consegnarle al compratore quando necessario.

- Naked: l'investitore vende azioni che non ha effettivamente preso in prestito. Questo tipo di short selling è molto controverso e può comportare rischi maggiori. In molte nazioni è vietato (come in Italia) o comunque severamente regolamentato.

Come funziona

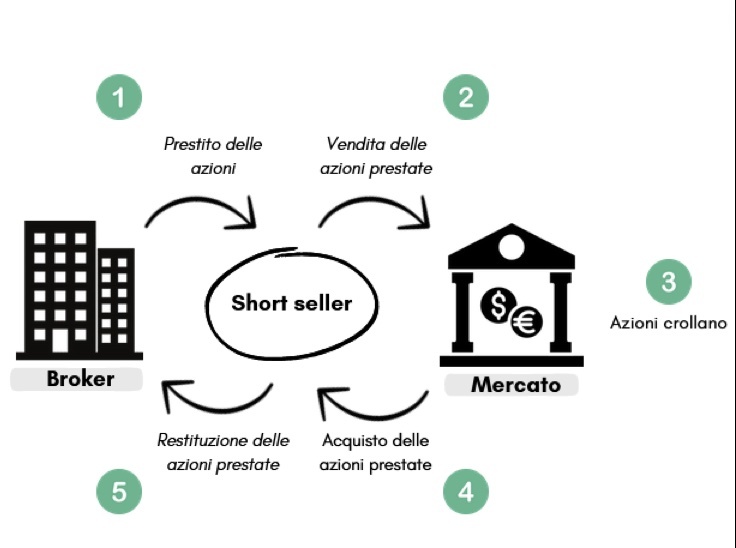

Ecco come funziona il covered short selling:

- Prestito e Vendita del Titolo: L'investitore prende in prestito un certo numero di azioni da un broker (banca o da un intermediario finanziario) e le vende sul mercato.

- Copertura della Vendita allo Scoperto: Prima di effettuare la vendita allo scoperto, l'investitore si assicura di essere in possesso del margine richiesto dal broker al fine di poter mantenere la posizione nel caso in cui il prezzo aumenti e sia necessario chiudere la posizione.

- Riacquisto e Restituzione: Se il prezzo del titolo scende come previsto, l'investitore può ricomprare le azioni a un prezzo inferiore sul mercato e restituirle al broker, chiudendo la posizione e realizzando un profitto dalla differenza tra il prezzo di vendita iniziale e il prezzo di acquisto successivo.

Di seguito una rappresentazione grafica dello schema operativo di un’operazione di short selling:

Grafico 2: Come funziona lo short selling

Fonte: elaborazione Ufficio Studi Davide Berti

Facciamo un esempio. Supponiamo che un'azione della società Alfa stia scambiando a €50 per azione. Si prendono in prestito 100 azioni e vengono vendute per €5000. Successivamente, il prezzo scende a €25 per azione, in quel momento vengono acquistate 100 azioni per €2500 e si procede a restituire quelle precedentemente prese in prestito, ottenendo un guadagno di €2500.

Costi e rischi

A differenza dell'acquisto e del mantenimento di azioni, la vendita allo scoperto comporta costi significativi oltre alle commissioni di trading normalmente pagate ai broker che possono risultare particolarmente onerose.

I costi da menzionare quando attua un’operazione di vendita allo scoperto sono:

- Commissioni di negoziazione: Come per qualsiasi altra transazione finanziaria, ci possono essere commissioni applicate per eseguire operazioni di short selling. Queste commissioni possono variare a seconda del broker o della piattaforma utilizzata.

- Interessi sul prestito di azioni: Per vendere allo scoperto, è necessario prendere a prestito le azioni da un'altra parte, ad esempio un broker o un fondo. Questo prestito comporta il pagamento di interessi sulle azioni prese in prestito.

- Dividendi: se si vende allo scoperto un'azione che paga un dividendo, dovremo anche restituire tutti i dividendi pagati durante il periodo in cui abbiamo detenuto allo scoperto la posizione. Questo potrebbe aggiungere un'altra percentuale annuale al costo di vendita.

Oltre a pretendere l'interesse annuale stabilito (che può variare anche in base al singolo titolo), il broker richiede un margine di garanzia per l'operazione (ad esempio il 30% del controvalore scambiato). Se poi il titolo scende sotto la soglia del margine di garanzia è richiesta un’integrazione. Queste operazioni prendono il nome di “marginazione”.

Sebbene la pratica della vendita allo scoperto possa offrire opportunità di guadagno molto rilevanti in determinate condizioni di mercato, presenta anche una serie di rischi significativi che gli investitori devono comprendere e gestire attentamente.

Vendere allo scoperto azioni è comunemente considerato più rischioso che assumere posizioni lunghe. È ampiamente noto che, nel lungo periodo, il mercato tende a crescere, come confermato da dati statistici e serie storiche. Perciò, andare contro questa tendenza nel lungo termine, shortando i titoli, è più rischioso.

I fattori da considerare sono:

- Perdite potenzialmente illimitate

Quando acquistiamo le azioni di un'azienda, il nostro rischio è limitato al 100% del denaro investito (al massimo perdiamo quello che abbiamo investito).

Quando vendiamo allo scoperto un'azione, il prezzo può continuare a salire. In teoria, ciò significa che non c'è un limite superiore alla somma che dovremmo pagare per le azioni prese in prestito.

Per esempio, entriamo in una posizione short su 100 azioni della società Alfa a €80, invece di scendere il prezzo delle azioni sale a €100. Dovremo quindi spendere €10.000 per rimborsare le azioni prese in prestito, subendo una perdita di €2.000; il problema però è che le azioni possono continuare a aumentare e di conseguenza se non chiudiamo la posizione la perdita potenziale può essere infinita.

- Cambi improvvisi nei costi.

Il costo del prestito di un'azione cambia frequentemente in risposta alle condizioni di domanda e offerta. Ad esempio, una sera ci potremmo trovare con una posizione corta con un tasso di interesse definito ed accorgersi che il giorno successivo il tasso è salito. Di conseguenza, potremmo scoprire che non ha più senso mantenere aperta la tua posizione. Ancora peggio sarebbe un caso in cui sia il valore dell'azione che il tasso di interesse associato stanno aumentando contemporaneamente, facendo aumentare notevolmente il tuo costo dell’operazione.

- Pagamenti dei dividendi

Gli short seller non hanno diritto ai pagamenti dei dividendi dalle azioni prese in prestito. Infatti, il valore di eventuali dividendi pagati verrà detratto dal conto degli short seller alla data di pagamento e consegnato al proprietario delle azioni. Alcuni short seller scelgono di chiudere le loro posizioni corte prima della data ex-dividendo dell'azione per evitare di dover pagare.

- I margini

Il margine di garanzia serve per tutelarsi dalla possibilità che il venditore riesca a ricoprirsi riacquistando i suddetti strumenti finanziari con prezzi considerevolmente maggiori a quelli di vendita. Spesso è proprio quando siamo chiamati a ristabilire questo margine, in caso di perdite potenziali, che tipicamente scatta il meccanismo delle ricoperture: nel linguaggio finanziario parliamo di “margin call”.

Tornando all’esempio di prima, finché le nostre 100 azioni di azioni di Alfa rimangono a €80 per azione, avremo bisogno di €2.400 nel nostro conto margine, assumendo un requisito di equity del 30% (€8.000 x 0,30). Tuttavia, se il prezzo dell'azione sale improvvisamente a €100 per azione, avremo bisogno di €3.000 (€10.000 x 0,30), richiedendo un'immediata infusione di €600 nel nostro conto. Denaro che non per forza potremmo avere. Se non riusciamo a soddisfare la margin call, la società di intermediazione potrebbe chiudere le posizioni aperte per riportare al requisito minimo richiesto.

Le perdite per uno short seller possono essere molto pesanti nel caso di un cosiddetto “short squeeze”. Un'azione, pesantemente shortata, aumenta in valore inaspettatamente, scatenando una cascata di ulteriori aumenti di prezzo: sempre più short seller sono costretti a comprare l'azione per chiudere le loro posizioni (dato che non riescono più a mantenere il loro margine di garanzia a causa dell’eccessiva onerosità dell’operazione). Ogni ondata di acquisti fa salire ulteriormente il prezzo dell'azione, danneggiando chi detiene una posizione corta. Una sorta di reazione che si auto alimenta.

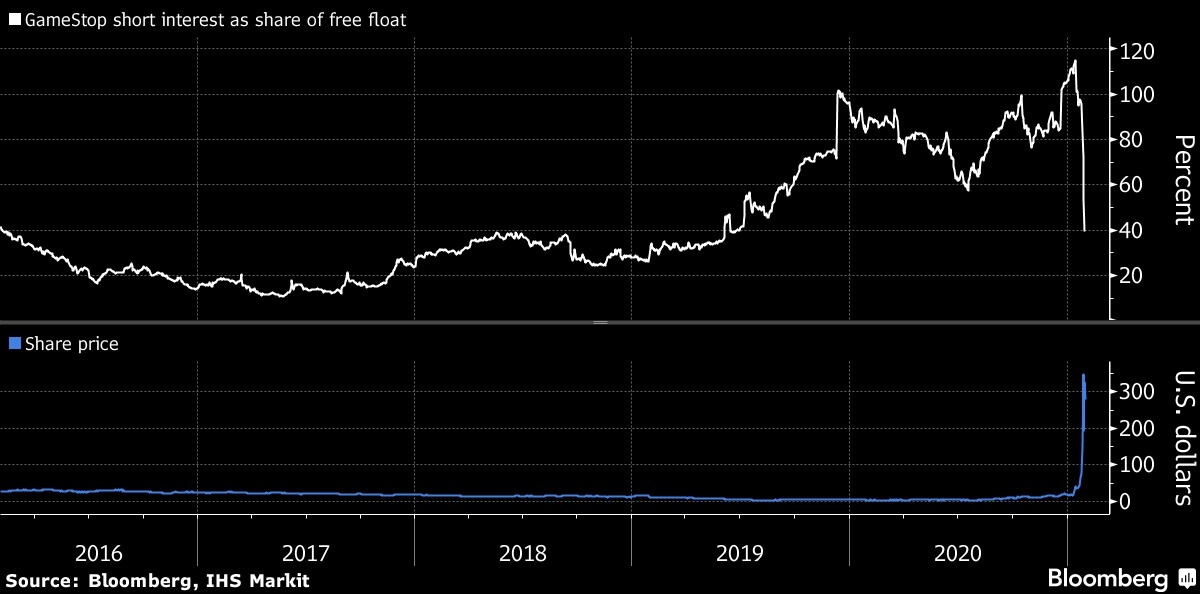

Un esempio molto noto è il caso GameStop. Come possiamo notare nel Grafico 3, la percentuale di vendite allo scoperto avevano superato il 100% del valore del titolo. Una volta innescato il rialzo per mano degli utenti del social network Reddit, il crollo delle posizioni short era inevitabile ed il titolo è schizzato al rialzo.

Grafico 3: Short Squeeze GameStop

Fonte: Bloomberg

Da quanto appena detto appare evidente che la tempistica è cruciale quando si tratta di vendita allo scoperto. Le azioni tendono a declinare molto più rapidamente rispetto alla loro ascesa. Entrare nell'operazione troppo presto può rendere difficile mantenere la posizione short considerando i costi e le potenziali perdite, che aumentano se il prezzo delle azioni cresce rapidamente.

Impatto dello short selling sul mercato

Lo short selling è una pratica controversa e contraria alla “normale” logica di mercato, non c’è dubbio. In particolare, si ritiene che essa possa avere un effetto negativo sulla stabilità dei mercati e che possa essere utilizzata a fini manipolativi:

- Instabilità dei mercati: le vendite allo scoperto possono essere di portata e velocità tali da determinare una riduzione significativa e repentina dei prezzi dei titoli, creando disordine nei mercati e incrementando il livello di volatilità dei prezzi nel breve periodo;

- Abuso di mercato: possono incentivare strategie manipolative volte ad indurre, in maniera artificiosa, trend ribassisti. Ad esempio, gli short sellers possono operare diffondendo al contempo rumors e segnali fuorvianti sulla giusta valutazione dei titoli oggetto di vendita, al fine di incentivare altri operatori a vendere.

Lo short selling è quindi generalmente considerato come una pratica controversa. La letteratura economica però suggerisce che per certi versi è imprescindibile al corretto funzionamento dei mercati. In particolare, si ritiene che contribuisca a perseguire una migliore efficienza informativa dei prezzi oltre che incrementare la liquidità del mercato (aumentando il numero di potenziali venditori ed acquirenti).

Lo short selling, infatti, permette agli investitori con informazioni negative su un titolo di rivelarle attraverso la vendita. Questo meccanismo rafforza la capacità informativa dei prezzi, accelerando l'adeguamento delle quotazioni dei titoli sopravvalutati, che assimileranno più rapidamente notizie negative. Di conseguenza, le restrizioni sulla pratica dello short selling potrebbero portare ad una sopravvalutazione temporanea dei prezzi, poiché rifletterebbero solo le aspettative ottimistiche.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!