Una delle basi dell’investimento consapevole è la diversificazione. Allocare tutte le proprie risorse in un'unica azione, in un unico settore o in un unico paese potrebbe essere un grave errore di pianificazione finanziaria.

Sia parlando con qualche cliente, sia leggendo qualche ricerca sul tema, quello che emerge è che gli italiani, ma in generale quasi tutti gli investitori del mondo poco alfabetizzati dal punto di vista finanziario, sono affetti da quello che in finanza comportamentale viene definito l’home bias. L’home bias è l’inclinazione da parte di un individuo ad investire la maggior parte del proprio capitale in strumenti finanziari domestici, perché percepiti come conosciuti e quindi familiari.

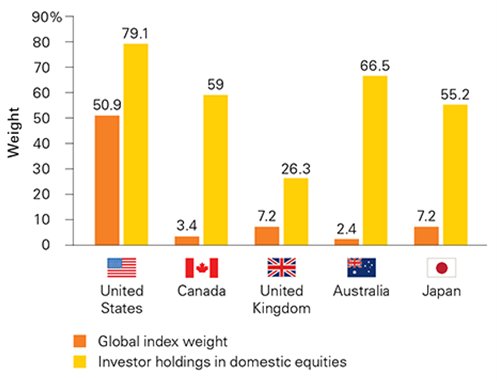

L’immagine 1, presa dallo studio di Vanguard “The global case for strategic asset allocation/home bias” del 26 settembre 2016, mostra l’inclinazione degli investitori americani, canadesi, inglesi, australiani e giapponesi ad investire una quota maggiore del proprio portafoglio in azioni domestiche. La colonna gialla rappresenta la percentuale del portafoglio media di un investitore investita in azioni domestiche, mentre la colonna arancione mostra il peso dell’indice azionario del Paese rispetto all’intero azionariato globale.

Immagine 1 – L’home bias sui mercati finanziari

Fonte: Vanguard, The global case for strategic asset allocation/home bias, 2016

Ciò che emerge analizzando i dati è che gli investitori americani sono molto propensi all’investimento in azioni del proprio Paese, a fronte però di un peso rilevante dei propri indici azionari. Gli investitori inglesi tendono invece a diversificare maggiormente dal punto di vista geografico i propri investimenti finanziari, dedicando una quota inferiore del proprio portafoglio ad azioni “di casa”.

Investire la maggior parte del proprio portafoglio in strumenti finanziari legati al paese in cui si vive è un grande rischio in quanto fa venire meno il concetto di diversificazione.

Parlando del caso italiano, avere tutto il proprio patrimonio strettamente legato all’Italia e al suo andamento, sia economico sia finanziario, espone l’investitore a quello che viene definito rischio paese.

Con rischio paese, utilizzando la definizione di Borsa Italiana, si intende il “rischio di insolvenza di operatori, pubblici e privati, legati all’area geografica di provenienza e indipendente dalla loro volontà. È anche il rischio legato alla provenienza di un determinato strumento finanziario e dipendente da variabili politiche, economiche e sociali”.

I due indicatori da guardare per vedere se un paese, in questo caso l’Italia, viene percepito come rischioso o meno sono i CDS e lo spread. L’aumento dello spread, o differenziale di rendimento tra i titoli di stato domestici a 10 anni e quelli tedeschi con la medesima scadenza, indica che l’Italia, per via di dinamiche politiche, economiche o sociali, viene percepita come meta rischiosa dagli investitori.

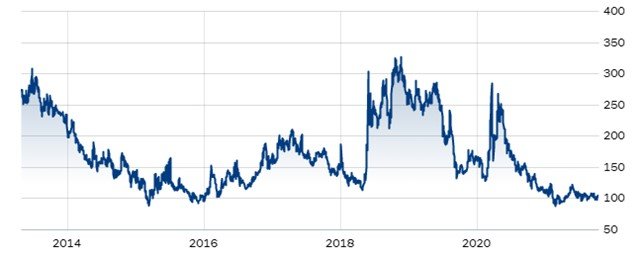

L’immagine 2 mostra l’andamento dello spread negli ultimi 10 anni nel nostro Paese. L’ascesa di tale indicatore a partire dal marzo 2018 è avvenuta a causa del clima di incertezza legato alle elezioni, con una maggioranza non ben definita e con il famoso contratto di Governo tra Lega e M5S. Un tale evento ha fatto percepire l’Italia come paese più rischioso, facendo schizzare lo spread, aumentando così il rischio Paese.

Immagine 2 – Andamento spread. 2011-2021

Fonte: il Sole 24 ore

Investire la maggior parte delle risorse a disposizione sui mercati finanziari domestici, dopo che tutte le attività possedute sono strettamente legate al Paese in cui viviamo (abitazione, assicurazione, conto corrente, ecc...), fa venire meno il concetto di diversificazione, esponendo l’investitore al rischio Paese.

Inoltre, investire solamente sul mercato domestico, ignorando le opportunità che offrono i mercati esteri, oltre che incrementare il rischio, non sempre porta i rendimenti sperati.

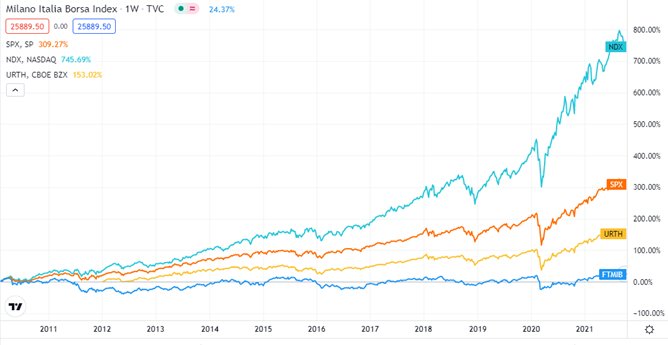

Il grafico 1 mostra l’andamento negli ultimi 10 anni di 4 indici:

- Nasdaq 100: linea turchese.

- S&P 500: linea arancione.

- MSCI World: linea gialla.

- FTSE MIB: linea blu.

Grafico 1 – Andamento indici azionari. 2011-2021

Fonte: tradingview.com

All’investitore americano affetto da home bias non è andata poi così male: negli ultimi 10 anni il Nasdaq 100 ha avuto un rendimento di circa il 750%, mentre lo S&P del 309%. Al contrario, all’investitore italiano, non è andata poi così bene: in 10 anni il FTSE MIB è cresciuto complessivamente appena del 25%, nettamente meno rispetto agli indici americani.

A questo punto ti chiederai: cosa fare se non voglio espormi nemmeno al rischio Paese degli Stati Uniti? Nessun problema, esiste l’indice MSCI World, che replica l’andamento dell’azionariato globale. Questo indice, negli ultimi 10 anni è cresciuto del 150%, permettendo oltre a diversificare investendo in tutte le principali aziende del mondo, anche di annullare il rischio specifico di un singolo Paese.

Riassumendo, quali sono i punti salienti che questo approfondimento vuole lasciarti?

- Investire solo nel mercato domestico non è sempre la migliore delle opzioni se il proprio patrimonio è già molto legato al Paese in cui si investe.

- Fate molta attenzione all’home bias: alle volte, per comodità, preferiamo investire in prodotti italiani che ci sembra di conoscere, piuttosto che diversificare acquistando prodotti legati a mercati esteri.

- Considera il tuo patrimonio nella sua totalità e non solo la liquidità investibile nei mercati finanziari. Così facendo, sommando conto corrente, attività materiali, immobili e asset finanziari, avrai una visione d’insieme di come è complessivamente allocato il tuo patrimonio e potrai investire in maniera consapevole.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!