I fattori all’origine della crisi

La Grande depressione è stata una delle crisi finanziarie più significative della storia della finanza internazionale e l’epicentro di tale crisi sono gli Stati Uniti, Paese che negli anni successivi alla prima guerra mondiale conobbero un periodo di grande prosperità.

Gli Stati Uniti, grazie al ruolo centrale che hanno avuto nella ricostruzione dell’Europa si garantirono una posizione di egemonia nell’economia globale. Tra il 1922 ed il 1929 gli indici della produzione industriale crescono al punto da sembrare inarrestabili. Il boom economico viene trainato dalla fiorente industria automobilistica e dall’alta produttività raggiunta per mezzo delle nuove innovazioni tecnologiche ed ai nuovi schemi di organizzazione lavorativa (taylorismo). Sull’onda dell’entusiasmo si diffondono nuovi beni di massa come l’automobile, la radio, i telefoni, frigoriferi e molti altri elettrodomestici. Per favorire il benessere delle famiglie e permettere loro di acquistare tutti questi nuovi beni si abbassano i tassi di interesse sui prestiti e contemporaneamente si diffondono gli acquisti a rate.

Tra il 1924 e il 1929 la Borsa di Wall Street raddoppia il suo valore: erano i cosiddetti “ruggenti” anni Venti.

Tutta questa euforia portò allo sviluppo di una bolla speculativa. L’idea di una crescita senza limiti e l’allettante prospettiva di facili guadagni aveva reso miopi gli investitori, elemento tipico di ogni bolla finanziaria. I prezzi delle azioni raggiunsero valori così alti da risultare completamente staccati dall’economia reale. Tutto ciò fu amplificato dalla diffusione tra gli investitori della pratica di acquistare azioni con denaro preso a prestito (leva finanziaria).

Al fine di comprendere le valutazioni folle raggiunte dall’azionario americano molto utile è il grafico 1. Tale grafico mostra l’andamento dell’indice CAPE (“cyclically-adjusted price-to-earning”) o anche conosciuto come l’indice P/E di Shiller (nome dell’economista che lo ha ideato). Tale indicatore mette in relazione il prezzo azionario e la media degli utili della società per un periodo di dieci anni al netto dell'inflazione. Se un indice presenta un rapporto CAPE alto è considerato sopravvalutato, mentre al contrario un CAPE basso sarebbe sinonimo di sottovalutazione. A conferma di come il mercato si trovasse in una situazione di bolla si può notare come nel 1929 tale indicatore aveva un valore estremamente elevato, al di sopra dei 30 punti.

Grafico 1: L'indicatore CAPE per l’indice S&P 500 tra il 1921 ed il 1936

Fonte: elaborazione Ufficio Studi Davide Berti (base dati: http://www.econ.yale.edu/~shiller/data.htm)

Il crollo del mercato

La "bolla finanziaria", ovvero la crescita spropositata del mercato azionario, nel momento in cui sempre più investitori iniziano a vendere ed escono dal mercato scoppia con estrema facilità e facendo molto rumore: ciò accadde nel settembre del 1929 con l’azionario statunitense che iniziò a muoversi al ribasso.

Il 24 ottobre 1929, passato alla storia come il “giovedì nero”, segnò l'inizio di un crollo drammatico del mercato azionario statunitense. L’euforia che aveva originato la bolla venne sostituita dal panico. Gli investitori, per paura di perdere i loro risparmi, iniziarono a vendere freneticamente le loro azioni portando ad una spirale discendente dei prezzi delle azioni.

Le vendite continuano anche nei giorni seguenti; il 29 ottobre, il cosiddetto “martedì nero”, la Borsa americana polverizzò metà del suo valore.

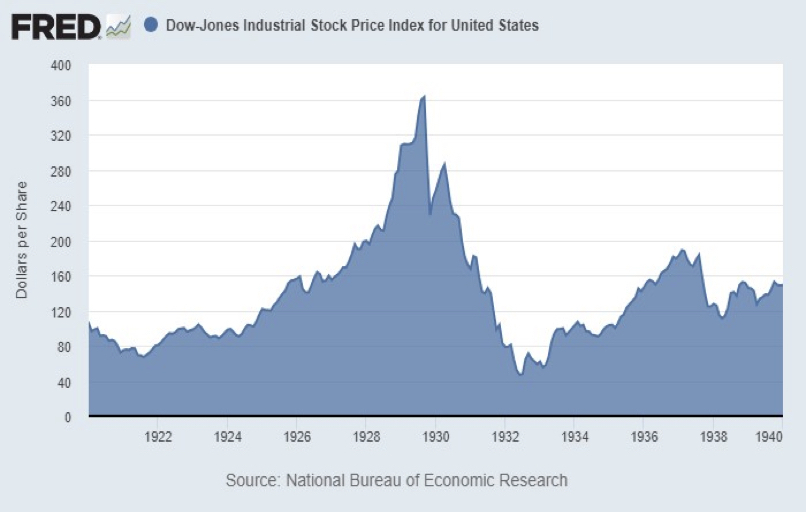

Gli operatori di borsa iniziarono a richiedere maggiori garanzie per i prestiti concessi ai propri clienti. La liquidazione delle azioni rispondeva anche alla necessità degli speculatori di rientrare dai finanziamenti concessi per l'acquisto dei titoli. Il valore delle “stocks” (termine inglese per le azioni) diminuiva e gli azionisti tentavano di sbarazzarsi delle azioni prima che il loro valore fosse inferiore rispetto al valore iniziale al momento dell’acquisto. Questo determinò una nuova ondata di vendite che crearono una spirale negativa, un vortice impossibile da fermare. Il crollo fu progressivo e inarrestabile (vedi Grafico 2).

Grafico 2: Indice Dow-Jones Industrial nel periodo 1920 -1940

Fonte: https://fred.stlouisfed.org/graph/?g=q0c6#

Molte persone che avevano accumulato debiti eccessivi durante gli anni precedenti furono estremamente in difficoltà ad onorarli. Con i risparmiatori che prelevarono in massa i propri risparmi per paura di quel sistema finanziario che stava generando il panico si innescò una "corsa agli sportelli", evento che determinò il fallimento di numerose banche causando panico tra i depositanti e portando a una forte contrazione del credito.

Rapidamente la crisi si estese drammaticamente anche sui prezzi dei prodotti agricoli, sui semilavorati ed anche sulla giovane industria automobilistica. A causa dell'aumento della disoccupazione e del parallelo calo dei consumi il crollo assunse i connotati di una crisi di sovrapproduzione: sul mercato era presente un eccesso di offerta rispetto alla domanda.

Conseguenze

La crisi americana causò pesanti conseguenze sia a livello interno che a livello internazionale: il crollo di Wall Street nel 1929 provocò una recessione economica in tutti i Paesi industrializzati.

La catastrofe economico-finanziaria gettò nell'abisso centinaia di migliaia di cittadini americani. Questo portò al tracollo di numerose imprese, una forte contrazione dei redditi ed un drammatico balzo della disoccupazione (come mostra il Grafico 3 raggiunse il valore record del 25% della forza lavoro). Le zone rurali soffrirono considerevolmente a causa di un crollo dei prezzi dei prodotti agricoli e anche l’industria manifatturiera risultava pesantemente colpita.

Grafico 3: Tasso di disoccupazione negli USA nel periodo 1929 - 1942

Fonte: https://fred.stlouisfed.org/series/M0892AUSM156SNBR#

Il commercio mondiale iniziò a ridursi, spingendo gli Stati a politiche sempre più protezioniste auto-alimentando il circolo vizioso. Fino a quel momento le autorità responsabili agivano secondo logiche di libero mercato nella convinzione che quest’ultimo avesse la capacità di autoregolarsi senza che fosse necessario alcun intervento correttivo esterno. Non esisteva alcun meccanismo legale che permettesse allo Stato di agire in contesti del genere.

La risposta alla Grande Depressione: il New Deal

Il presidente statunitense Franklin D. Roosevelt in risposta alla grave crisi che continuava a perdurare adottò tra il 1933 ed il 1937 una serie di riforme economico-sociali che passarono alla storia con il termine di New Deal (“nuovo corso” o “nuovo patto”). Il programma messo in atto per stimolare la ripartenza dell’economia verteva su un significativo aumento della spesa pubblica. Attraverso un vasto programma di interventi ed importanti investimenti in grandi opere pubbliche si riuscì ad assorbire gran parte della forza lavoro spingendo così la domanda di beni di consumo.

Al fine di garantire un maggiore controllo del sistema bancario oltre che quello finanziario venne istituita la SEC (Securities and Exchange Commission) che ancora oggi rappresenta l'ente federale statunitense preposto alla vigilanza dei mercati finanziari. Tramite il Glass-Stegall Act si impose la separazione tra banche commerciali e banche di investimento. Si costituì un fondo di tutela dei depositi denominato FDCI (Federal Deposit Insurance Corporation) che assicurava ai correntisti fino a $100.000.

Il New Deal si rivelerà fondamentale al fine di far di riavviare il processo produttivo e permise agli Stati Uniti di uscire da uno dei periodi più bui della storia.

Conclusioni: cosa possiamo imparare da questa crisi?

La Grande Depressione mise fortemente in discussione il modello del libero mercato. La crisi del ’29 evidenziò la necessità di un intervento e di un maggior ruolo dello Stato nel controllo dell’economia. Oggi il dibattito in merito al ruolo che dovrebbe avere lo Stato in relazione al mercato continua.

La crisi del ‘29 fu un evento epocale che rappresentò un'inversione del ciclo economico americano (ed in generale di tutti i Paesi industrializzati) ed ebbe profonde conseguenze sulla società. Nel vecchio continente il malcontento popolare gettò le basi per l’ascesa politica di molti governi dittatoriali, su tutti Germania ed Italia. Allo stesso tempo si gettarono le basi del "welfare state" (lo “stato di benessere”) e molti interventi messi in atto sono tuttora dei pilastri delle economie occidentali.

In conclusione, uno degli insegnamenti che potremmo trarre da questo drammatico evento è che sui mercati finanziari non esistono guadagni facili ed illimitati. Investire comporta rischi ed il modo migliore per approcciarsi ai mercati è tramite la consapevolezza. Non si devono allocare risorse solamente perché si è spinti dall’euforia generale del mercato. Si deve sempre fare una valutazione oggettiva ed evitare di seguire la folla anche agendo contro la propria razionalità. Un crollo dei mercati finanziari è un evento imprevedibile, può avvenire in qualsiasi momento e con modalità completamente differenti da quello che ci si aspetta.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!