Alla fine del 2023, il saldo totale dei conti correnti delle famiglie italiane, secondo le stime della Fabi (Federazione Autonoma Bancari Italiani), si è attestato a quota 1.151,1 miliardi di euro. Un valore estremamente elevato che riflette, non solo una cautela diffusa e una buona inclinazione al risparmio, ma anche un'opportunità persa per investire e far crescere il proprio patrimonio.

Quando viene chiesto agli italiani perché detengono così tanta liquidità sui conti, i più rispondono che lo fanno per far fronte ad eventuali imprevisti, non considerando il fatto che esistono metodi più efficaci.

La “tassa” dell’inflazione

La liquidità può essere percepita come un “rifugio sicuro” e, negli ultimi anni di tassi di interesse elevati, come una fonte di reddito. La liquidità ha però un costo da non sottovalutare. Si chiama inflazione.

Per definizione, infatti, l’inflazione rappresenta “l'aumento generalizzato e prolungato dei prezzi, che genera una contestuale diminuzione del potere d'acquisto”. Significa, quindi, che a parità di stipendi, sulle famiglie grava una spesa media annua maggiore necessaria ad acquistare i normali beni di consumo. E questo provoca una riduzione inevitabile del tenore di vita.

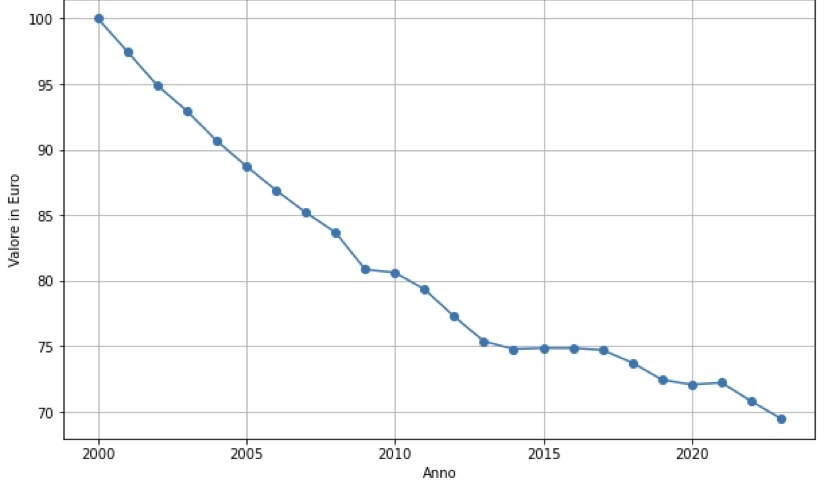

L’aumento dell’indice di inflazione non ha impatti solo sulla spesa delle famiglie, ma minaccia anche il valore reale della liquidità accantonata sul conto. Perché, di fatto, riduce nel tempo la quantità di beni che si potrebbero acquistare con quella determinata somma di denaro: 100 euro di dieci anni fa oggi varrebbero circa 84 euro in termini di potere d’acquisto. In parole più semplici, con la stessa banconota da 100 euro nel 2014 compravamo molti più prodotti rispetto a quanto possiamo fare oggi.

Questa minaccia diventa ancora più marcata ora che l’inflazione è tornata ad assumere valori non trascurabili.

L’assenza di alternative remunerative e la scarsa propensione ad investire, per paura delle turbolenze dei mercati, spingono i risparmiatori a tenere i soldi sul conto anche senza ottenere alcun rendimento. Anzi, come succedeva fino a qualche anno fa, spendendo dei soldi per i costi di tenuta del conto.

Questo significa che ci stiamo impoverendo perché, se le nostre entrate non crescono nel tempo ad un ritmo simile al tasso di inflazione perdiamo parte del nostro potere d’acquisto (vedi Grafico 1).

Non investire significa quindi rinunciare a dei rendimenti che potrebbero non solo proteggerci dall’inflazione, ma anche superarla e farci realizzare dei guadagni extra.

Grafico 1: Potere d’acquisto di 100 euro (2000 – 2024)

Fonte: Elaborazione Ufficio studi Davide Berti (dati: Rivaluta.it)

Come gestire queste risorse

Immobilizzare tutti i risparmi può essere controproducente, così come non investire affatto. Consideriamo un esempio pratico: se si verifica una spesa imprevista, come la rottura della macchina, sarebbe inefficiente dover liquidare tutti gli investimenti a lungo termine, spesso caratterizzati da una forte componente azionaria, per coprire questa spesa. La volatilità del mercato potrebbe costringerci a vendere posizioni in perdita. O ancora ribilanciare il nostro portafoglio in caso di ribassi.

D’altro canto, mantenere liquidità in eccesso, come abbiamo visto, comporta un costo opportunità a lungo termine. È quindi cruciale trovare un equilibrio: avere una riserva di liquidità sufficiente senza rinunciare ai benefici di investimenti che possono far crescere il capitale.

L’obiettivo è quindi utilizzare queste risorse in modo da preservare il capitale e, al contempo, valorizzarlo.

Gli investitori che ambiscono a tali risultati possono optare per strumenti finanziari che offrono un rendimento sicuro e prevedibile, minimizzando i rischi e garantendo accesso immediato ai fondi.

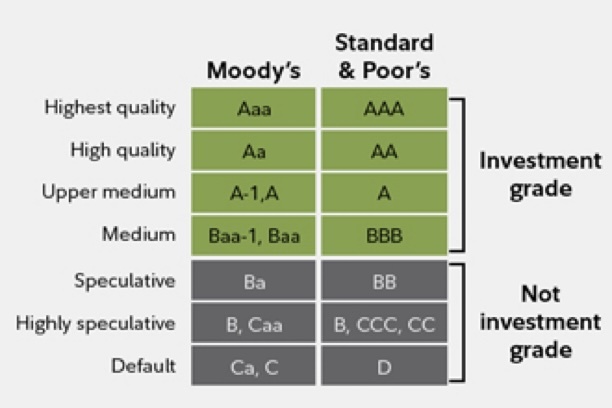

A tal proposito l’investimento considerato "privo di rischio" è tipicamente l’obbligazione governativa di alta qualità (con un rating almeno “investment grade”, vedi Grafico 2).

Grafico 2: I rating delle obbligazioni

Fonte: Fidelity Investment

Nonostante il termine "privo di rischio" in parte può essere fuorviante (dato che tecnicamente non può esistere un investimento privo di rischio al 100%) si fa riferimento ad un investimento in cui il rendimento atteso è noto e non dovrebbe fluttuare significativamente nel tempo.

Gli asset privi di rischio hanno un basso rischio di insolvenza, dato che l'emittente è generalmente un governo stabile o un’istituzione altamente affidabile. Inoltre, sono altamente liquidi, permettendo di acquistare o vendere facilmente senza influenzare significativamente il loro prezzo.

Esempi di titoli di questo tipo sono i BOT italiani, i T-Bill statunitensi o i Gilt del Regno Unito, fermo restando che le ultime due soluzioni possano esporre al rischio cambio per l’investitore €-based.

Un’alternativa alle singole obbligazioni può essere rappresentata dagli ETF monetari (ETF monetari: caratteristiche e curiosità) che non sono altro che prodotti finanziari che investono tipicamente in un paniere di obbligazioni a breve o brevissimo termine e ci permettono quindi un livello di diversificazione maggiore. Qualora voleste approfondire l’argomento vi lascio un mio vecchio articolo che analizza bene questa tematica: Meglio avere in portafoglio singole obbligazioni o ETF obbligazionari? Tutti i ragionamenti che un investitore dovrebbe fare.

Sebbene questi strumenti a breve termine possano essere allettanti (soprattutto in questo momento), è importante tenere presente che i rendimenti potrebbero calare rapidamente quando le banche centrali inizieranno a ridurre i tassi di interesse.

Ciò ci potrebbe esporre al rischio di reinvestimento: mano che i tassi scendono potrebbe diventare più difficile reinvestire i flussi di cassa a tassi comparabili a quelli attuali. Pertanto, potrebbe essere il momento giusto per esplorare opzioni leggermente più rischiose ma con potenziali rendimenti più elevati più sul lungo termine.

Insomma, considerare di diversificare il portafoglio spostando gradualmente la liquidità in obbligazioni, che tendono a offrire rendimenti migliori a lungo termine rispetto ai fondi del mercato monetario, potrebbe rivelarsi vantaggioso. Con i tassi di interesse a breve termine destinati a scendere, bloccare ora i tassi relativamente elevati per una parte della tua liquidità potrebbe essere una scelta prudente.

Le obbligazioni sovrane a lungo termine ritenute sicure per eccellenza in Europa sono i Bund tedeschi ma in questa categoria di investimento possiamo includere anche i BTP italiani e gli OAT francesi (con le dovute attenzioni e sempre considerando il fattore del rischio Paese). Tutti prodotti che offrono scadenze estese con una buona remunerazione (soprattutto in questi ultimi anni) presentando un rischio limitato se detenuti fino a scadenza.

Un’altra opzione sicura più redditizia sono le obbligazioni corporate investment-grade, emesse da aziende con alta qualità creditizia e con rating AAA o AA.

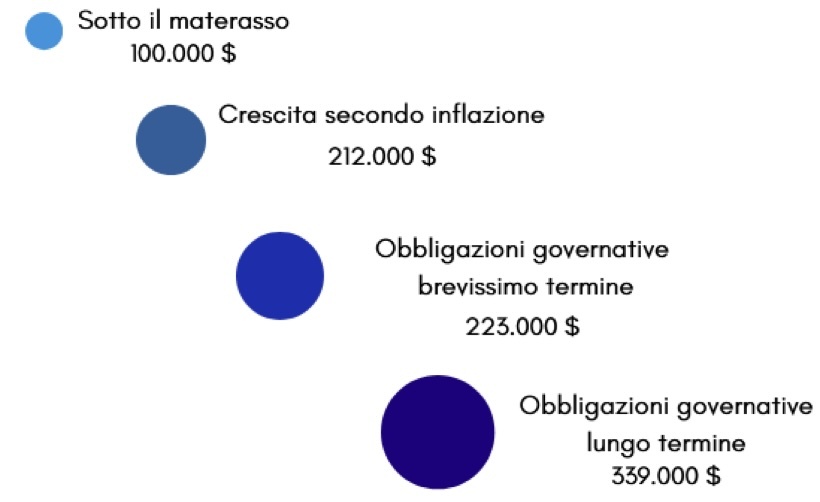

Come possiamo vedere nel Grafico 3 la scelta di un prodotto piuttosto che un altro può fare una grande differenza sul lungo termine. Prendere consapevolezza di ciò è il primo passo per ottimizzare le proprie decisioni finanziarie

Grafico 3: Evoluzione nel tempo del valore 100.000 $ (1994 – 2024)

Fonte: Bloomberg L.P.

Le obbligazioni a lungo termine sono rappresentate dall'Indice Bloomberg US Treasury. Gli strumenti a brevissimo termine sono rappresentati dall'Indice S&P US Treasury 0-1 Year. L'inflazione è rappresentata dall'Indice dei Prezzi al Consumo. I grafici sono esempi ipotetici e si basano su 30 anni di performance conclusi al 30/06/24.

Il rischio è una componente inevitabile dell’investimento, non bisogna temere ma piuttosto gestire in modo corretto riducendolo attraverso una scelta oculata degli strumenti di investimento disponibili sul mercato.

Va infine ricordato che per ottenere i migliori risultati, è essenziale seguire una strategia che rifletta il tuo profilo di investitore, tenendo conto dei tuoi obiettivi, della tua propensione al rischio e del tuo orizzonte temporale.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!